爱尔眼科股价从高点跌下来,已然腰斩,即便如此,看空者认为:还有70倍市盈率,凭什么?还得再腰斩。

那么,现阶段的爱尔眼科到底贵不贵?

一般认为:公司的内在价值=公司未来创造的所有现金流折现值。那么我尝试一下用现金流折现模型来粗略地估算一下现在的爱尔眼科公司的内在价值。

以2022年末为估值点,来看一下我的估值模型:

1.不考虑外延并购,仅考虑上市公司现有的医院资产。

2.2022年净利润28亿。

3.假设前十年,2023年-2032年末,爱尔眼科仍然保持每年复合15%中速增长。

4.从2033年开始进入5%的永续增长。折现率8%。

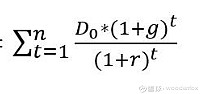

现在条件很清楚,我们用二阶段DCF估值公式可以计算出:

第一阶段:前十年中速增长期

我们把D。=28亿,第一阶段复合增长率g1=0.15,折现率r=0.08,n1=10代入公式,得出第一阶段折现值P。=401.98亿。

第二阶段:

解释一下,这里的D。是第十一年即2033年末的净利润。则D。=28亿×1.15∧10×1.05=118.94亿。

我们把永续增长率g=0.05,折现率r=0.08,t趋近无穷大代入简化公式D。/r-g=3964.67亿。

把这个值折现到2022年末,3964.67/1.08∧10=1836.41亿。即第二阶段永续增长阶段的现值为1836.41亿。

两个阶段相加得出公司估值401.98亿+1836.41亿=2238.39亿。

按上周五收盘价27.49元计,爱尔眼科目前的总市值为1972.8亿元。按我的估值模型粗略计算,爱尔眼科的内在价值为2238.39亿元,于此相比,爱尔目前价格对于内在价值,仍有12%左右的折价。

现在,我们再来确认一下我的这个模型是否合理。

首先,我上面计算出来的价值为企业价值。如果要计算股权价值的话,还要减去公司2022年的负债。目前公司增发刚刚完成,手头有大量的现金,我查看了一下,公司的负债和现金基本相当,所以上面计算得出的价值基本等于公司的股权价值。

其次,虽然,公司的自由现金流不等同于净利润,因为如果未来有资本开支的话,净利润还要减除资本开支才近似自由现金流。但是我这个模型考虑了这个因素,因为我的假设是现有医院的情况,不涉及并购或者新建医院需要资本开支。

第三,我参考了一部分眼科市场的规模的研究报告,部分报告认为未来十年,随着社会老龄化以及近视的低龄化,高发化等因素,眼科医疗市场规模保持13-15%左右的整体增速。爱尔眼科上市12以来的完整会计年度,复合增速一直保持在30%左右,我感觉未来10年15%的增速并不离谱。虽然,有人会质疑30%的增速有外延并购的贡献,但我自己整理过爱尔眼科自上市以来6家排名靠前的成熟医院,虽然这些医院本身体量较大,还有一城多院分流患者的不利影响,它们仍保持了12年的16.98%的内生复合增长。(详见拙作《拨开增长迷雾,揭秘爱尔眼科的内生成长真相!》)所以,我认为把15%作为预计爱尔未来十年的复合增长率也是合适的。

至于折现率8%和永续增长率5%,这个没有一个准确的数字。我这个数字可能稍偏乐观,但也不至于离谱。好在,估值本身不可能是一个精确的数值,而是持有者需要对所持公司有一个基本的判断。有了这个判断,投资人不至于搞不清公司的价值而对公司随意做出买卖的决定。

还有最后一个问题,本文没有把资本开支因素计算在内,然而爱尔眼科未来必然是会进行体外眼科医院的并购,那么这个静态的估值和未来动态的爱尔又如何判断呢?很简单,我们只要考虑清楚,未来并购的医院的价值,能不能覆盖并购成本甚至加厚公司的价值呢?

我举个极端的例子,2017年,爱尔用接近一个亿收购了东莞爱尔75%的股权,2021年东莞爱尔75%权益净利润为0.46亿。我们假设2021年以后,东莞爱尔进入1%的永续增长,折现率10%,用DCF估值模型算出东莞爱尔2021年内在价值5.16亿。从这个例子可以看出,爱尔的资本支出得到的是能下金蛋的鸡,和一些需要不断投入资本,升级改造生产资料,以维持原有的市场地位和竞争力的普通企业并不一样。

可能是动态的爱尔看起来比较复杂,难以分析,所以我几乎没有看到用DCF模型来分析爱尔眼科的内在价值的文章。我试着将模型简化,写成本文,希望抛砖引玉,得到广大球友的指正。