理性投资者一般考虑两个问题:1、投的是不是一家好公司(要看基本面),这点决定了能不能赚;2、买入的价格是不是足够便宜,这点决定了能赚多少。

判断一家公司的基本面好坏相对容易,而如何估值则相对更难。

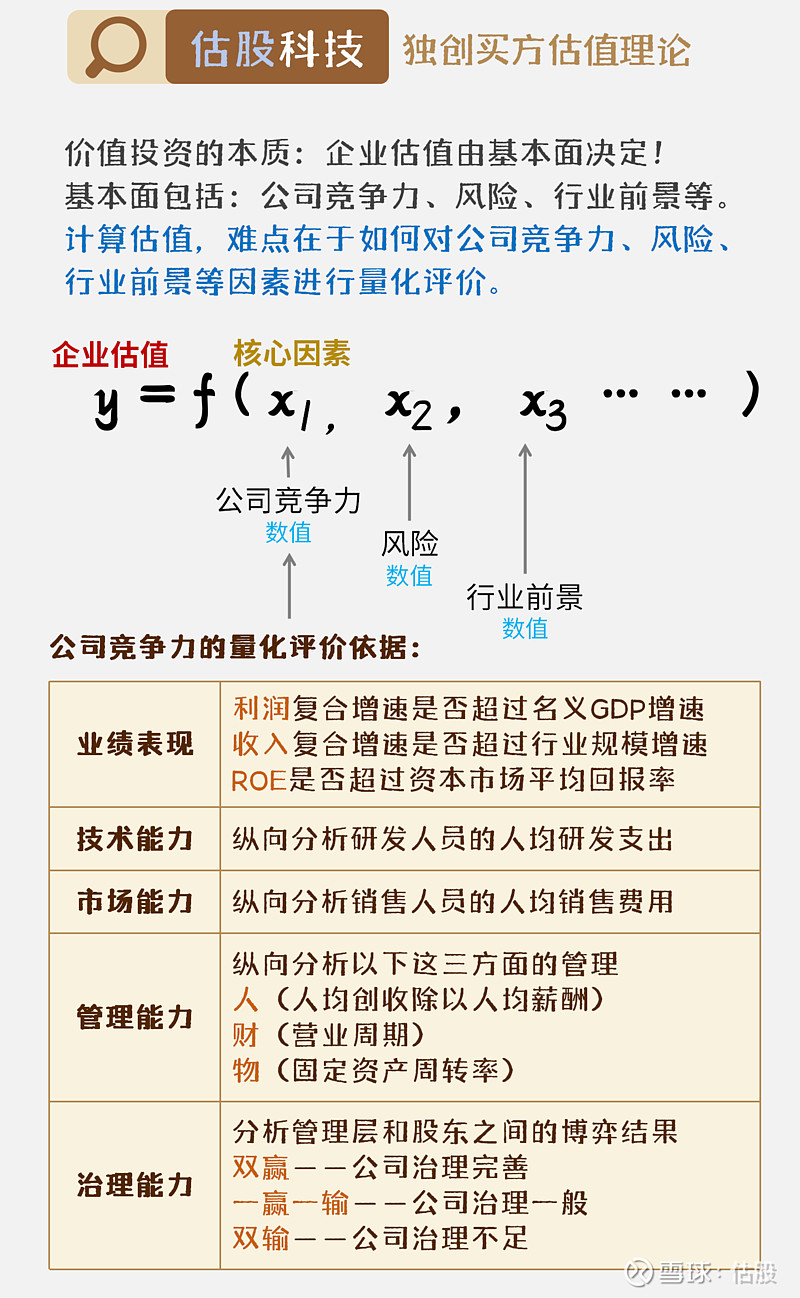

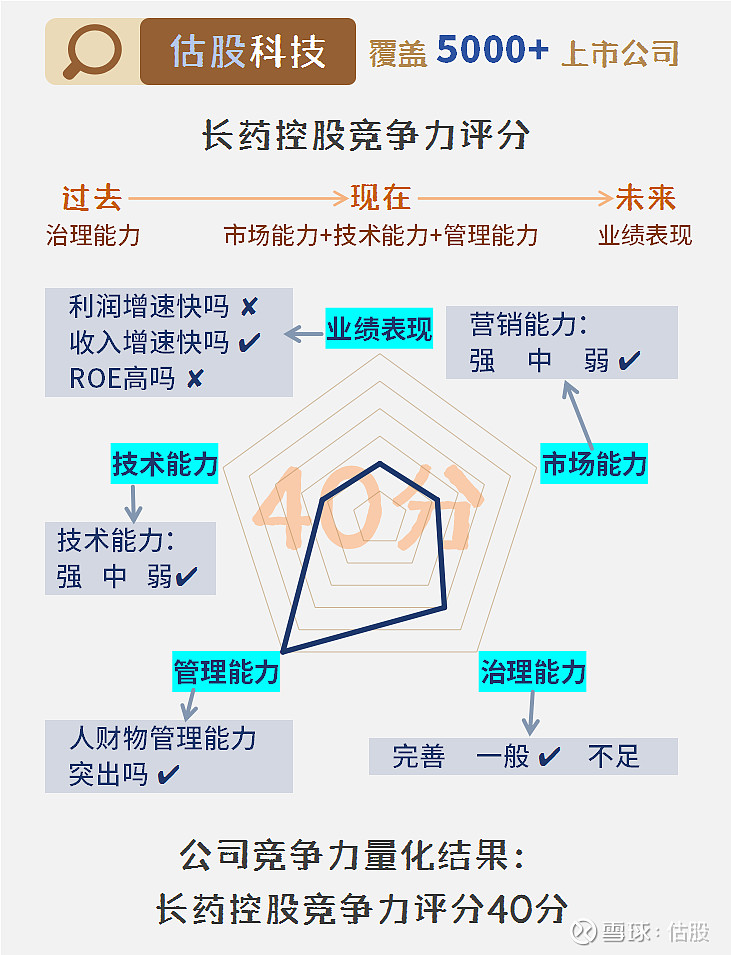

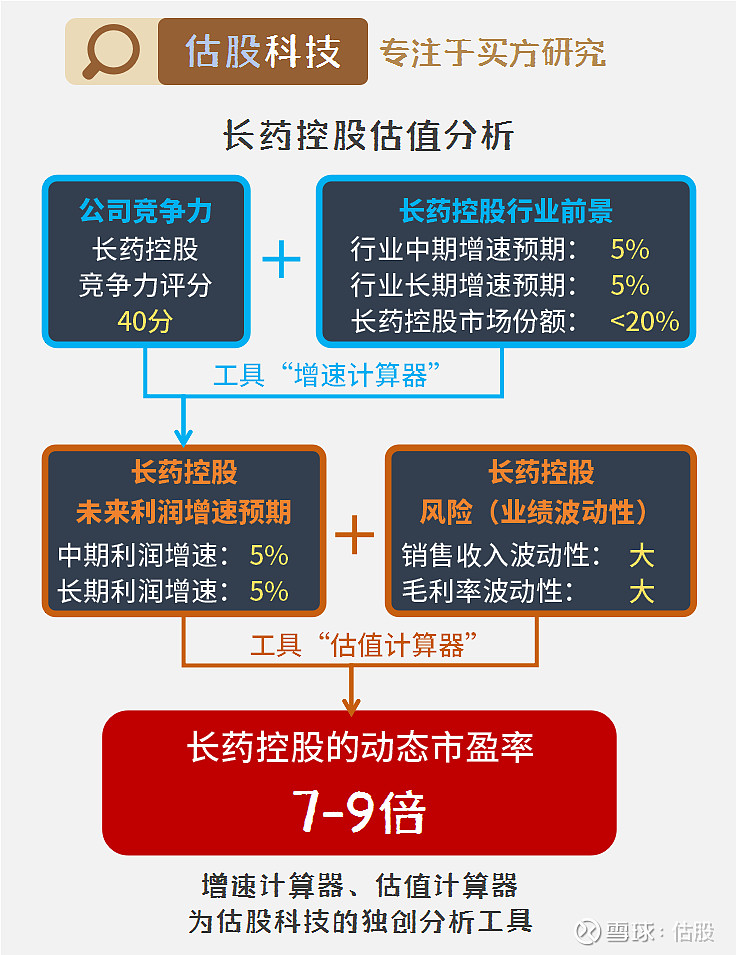

我们尝试用下面三张图来降低普通人对专业估值的理解难度,第1张图是建立判断公司竞争力的客观标准;第2张图是基于客观标准对公司竞争力进行评分;第3张图是基于公司竞争力、行业前景、公司财务业绩风险等量化数值,进行简易估值。

据上可知,长药控股的竞争力评分为40分,这个分数说明他的竞争力比较弱。另外,长药控股所处的是中药饮片行业,该行业未来中长期增速约5%,这说明他所处的行业不太有潜力。而且,根据长药控股的历史收入波动性和毛利率波动性,判断长药控股的业绩波动风险大。最后,计算出长药控股的合理动态市盈率为7-9倍。(若想进一步计算股价,需要结合公司2024-2026年的业绩预期)。

以上是我们为了呈现专业估值计算过程所列示的简易案例,若想深入了解基本面和估值的相关内容,请参考我们的文字报告。

估股科技(网页链接),专注于买方研究。

本文仅供大家学习交流,不代表任何投资建议。