申购详情

【注意:1.持有正股的投资者,同时拥有参与配债的权利,如参与须准备足额资金,且在申购日当天操作买入或卖出“**配债“,否则表示放弃配债权利; 2.申购可转债 虽然不会冻结资金,也不要求持仓市值,但当其正股为创业板或者科创板时,没有相应权限仍可申购,但是之后必须具备相应权限才允许操作债转股,3.转股价值取自昨日收盘数据, 4、参与价值最低1星级,最高5星级,1星级、2星级表示不推荐,3星级表示推荐,4星级、6星级表示 墙裂推荐】

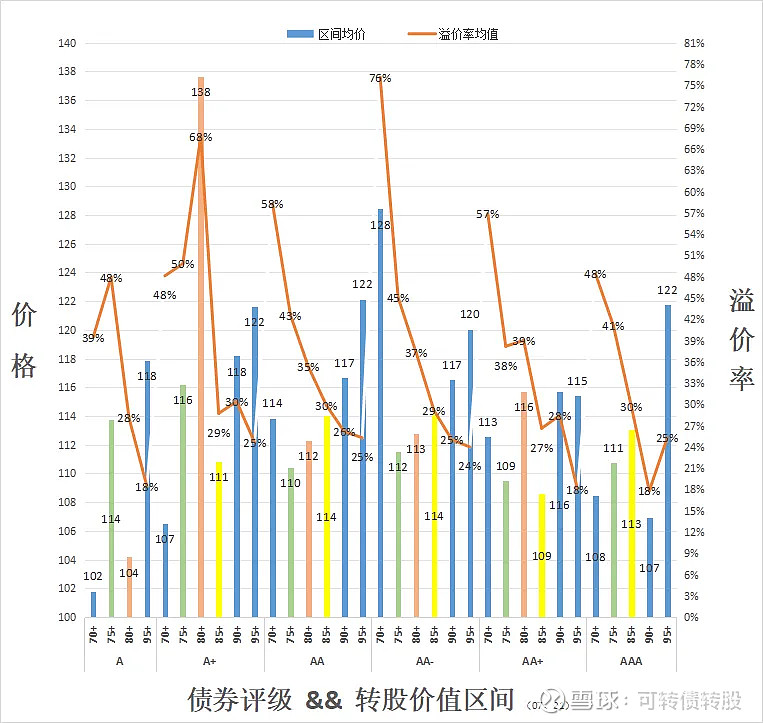

【债券评级包含A-,A,A+,AA-,AA,AA+,AAA共 7 个评级,其中评级A以下的可转债已被剔除,转股价值区间分为 6 个,但不是所有债券评级中都含有全部区间数据】

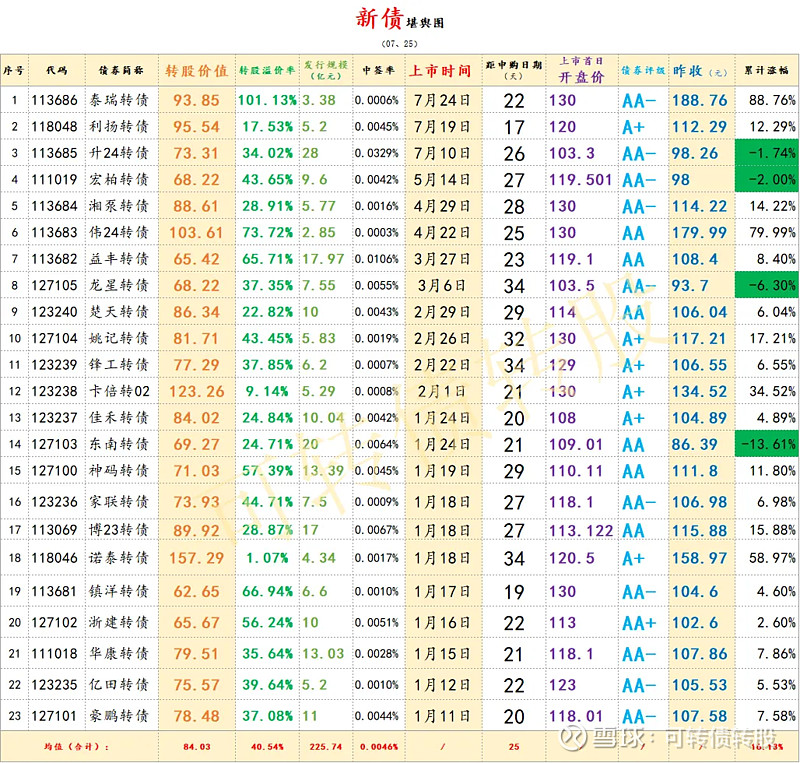

【转股价值、溢价率、“昨收”等数据为昨日收盘数据,距申购日期 = 上市日期 - 申购日期,累计涨幅 = 100% *(昨收 - 100)/ 100;在我看来,影响一只可转债价格的主要因素包含转股价值、溢价率、债券评级、发行规模等,而其中 转股价值和溢价率的影响力合计占比 65%,债券评级和发行规模的影响力合计占比 35%;一般而言,转股价值越高的可转债价格绝对值也越高,债券评级越高的可转债发行规模越大、相应的溢价率越低;在同一个债券评级范围内,随着转股价值的增加,溢价率逐渐降低;若转股价值一栏数据为空,表示“已退市”,即当年上市后当年就提前赎回了,对应的“昨收”为其最后成交价;最后一行当中,仅“发行规模”为求和数据,其余均为平均值数据。】

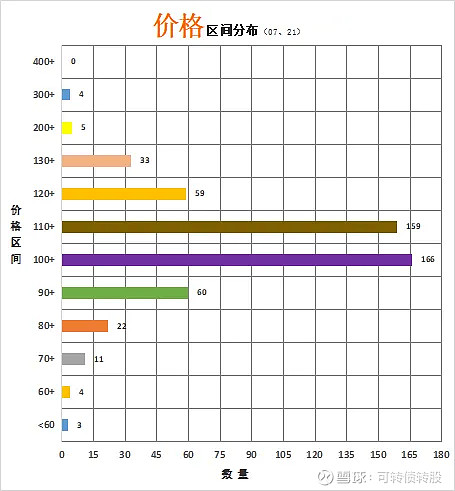

【纵轴为存量可转债价格所在区间,横轴为价格区间对应的可转债数量;可转债面值均为100元,首次发行均以面值作为其发行价格,待其上市后,其价格将围绕“转股价值”上下波动,波幅也就是溢价率,也可以称之为“估值”;可转债到期后,一般情况下将以“到期赎回价”完美收官,到期赎回价在发行时已经确定,其均值在110附近,而多数情况下,可转债都是被提前强制赎回,因为强制赎回的赎回价格只需要100左右(强制赎回是有条件的,可转债发行时均会提前设置好强制赎回条款),强制赎回一般发生在正股股价涨势一片大好的可转债身上;近年来随着正股退市的数量越来越多,可转债非正常退市的情况时有发生,投资者如果没有及时脱手,将面临债券无法兑付的风险。】

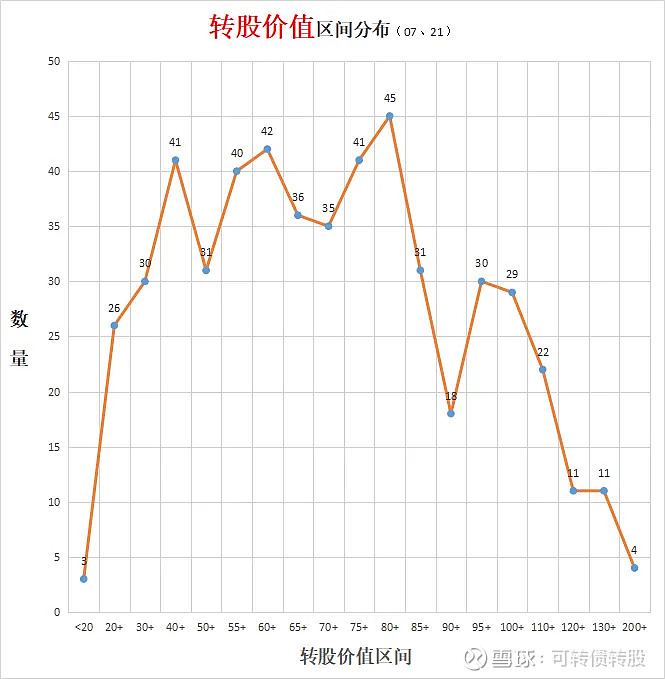

【纵轴为转股价值所在区间的可转债数量,横轴为存量可转债转股价值所在区间;转股价值,是衡量一只可转债价格是否被高估或者低估的核心指标,转股价值越大,可转债价格一般也越高,反之亦然,转股价值 = 正股价格 / 转股价,当正股的价格上涨时,转股价值就会升高,相应的可转债价格也会随之水涨船高,转股价,一般情况下也是不变的,在发行时已确立,但同时在发行时也设置了“转股价下修”条款,意思是转股价可以按要求向下进行修正(转股价的下修也是有相应的要求的,这个在可转债发行时已经都明确了),一般情况下,当可转债发行上市后,其正股的价格持续的下跌,达到一定的幅度后,上市公司就会考虑下修转股价,以提升可转债的转股价值。】

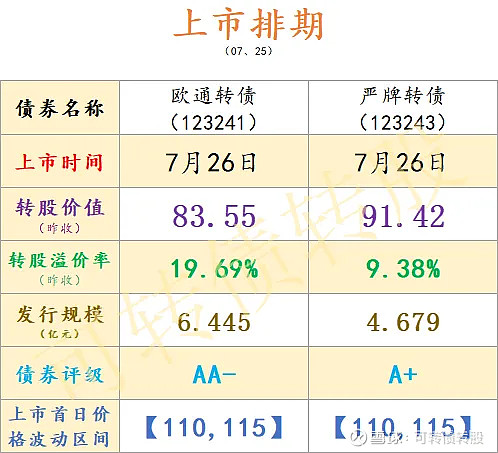

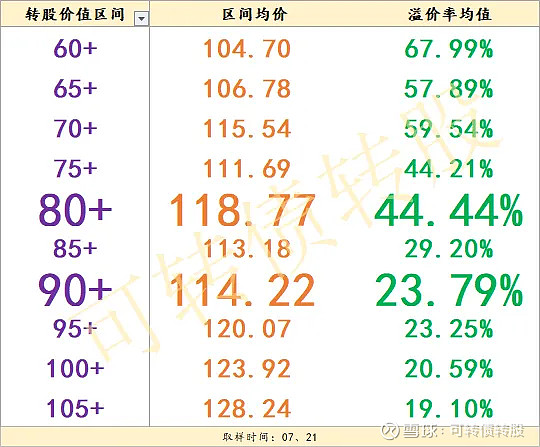

如下图所示,转股价值区间 80+、90+,对应的区间均价为 118.77、114.22 元,对应的区间溢价率均值为44.44%、 23.79%,以此预估今日上市的可转债价格波动区间如图所示,区间均价为上周末采样数据,存在失真的可能,结合本周市场弱势趋势,特调降预估价格区间,以求公允,仅供参考!

【备注:1、 涨跌幅超过20%时,停牌半小时,涨跌幅超过30%时,停牌至14:57复牌,;2、 实行价格涨跌幅限制,上市首日最大涨幅比例为 57.3%,最大跌幅比例为 43.3%,次日起,涨跌幅比例为 20%;3、 沪市(债券代码11****)盘中有效挂单价格区间:买一的90%到卖一的110%,超出即为废单,深市(债券代码12****)盘中有效挂单价格区间:最新成交价的上下10%,超出范围,委托保留;4、 转股价值=100*正股价/转股价 ,转股溢价率=100%*市价/转股价值 -1】

【如图所示为转股价值在 60 到 110 之间的可转债对应的溢价率均值和可转债均价分布情况(不考虑债券评级的差异情况),区间均价 和 溢价率平均值 可作为衡量可转债估值水平的技术指标,一般新上市的可转债,债券评级对可转债价格的影响极小,此时重点考虑因素就两个:转股价值 和 发行规模,起主导作用的还是转股价值数据,按照这个均值分布情况来预估可转债的价格趋势,八九不离十,发行规模还是需要稍加考虑一下,毕竟规模太大,可转债价格趋势就会承压,溢价率的表现就会差强人意,特别是规模在20亿元以上的,在预判价格趋势时需要酌情调低价格预期】

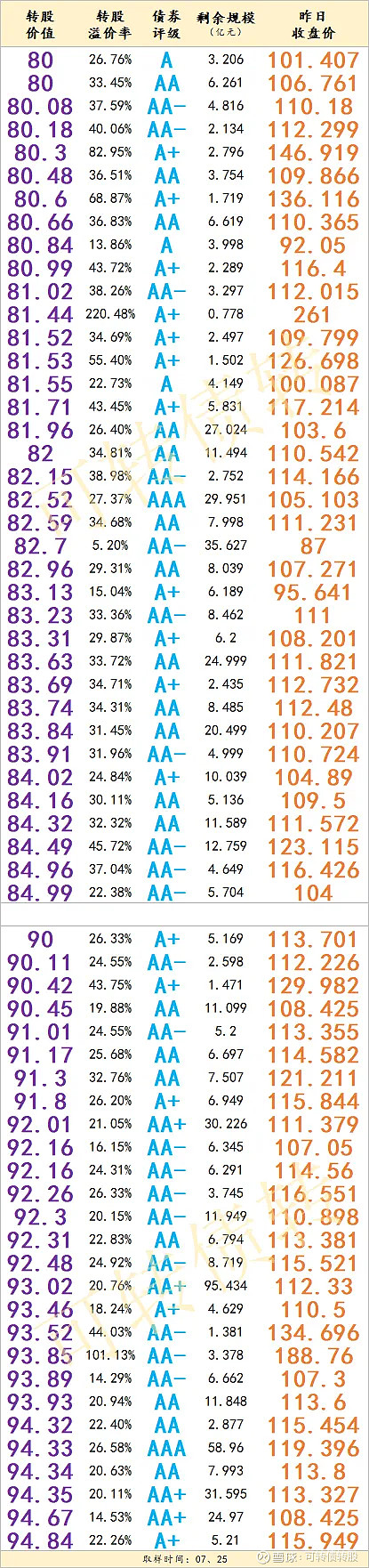

【转股价值区间对应的均价,无法准确的反映某一只可转债的价格变化趋势,于是就截取了截止昨收相同转股价值区间内的存量可转债的分布情况,主要包含“转股价值、溢价率、债券评级、存续规模、收盘价”五大要素,以此作为判断新债上市首日价格趋势的依据之一,方便更加直观的认识“新朋友”,为了避嫌,就把可转债的简称和代码都隐去,新可转债的发行,基本上都是A以上的评级,上市之后,随着上市公司经营情况的恶化,会导致该可转债信用风险的显著升高,于是便有了评级B甚至C的可转债出现,评级A,就是一个分水岭,进则净土,退则凡尘,直观表现就是可转债价格的跳水,因为它昭示着该可转债未来可能无法“还本付息”,老生常谈:投资有风险,参与需谨慎】

文章涉及的观点,个股及模拟持仓仅供参考,不构成任何的建议,可转债有风险,投资需谨慎!!!