A股连跌四天后,终于有了小小的反弹。

领涨板块,是中小盘股。不过看看各类推文,都聚焦中信建投的实习生八卦,讨论行情的肉眼可见的减少。这倒也不是坏事,当上涨都无人问津,或许人气涣散之下,我们距离底部真的不愿,甚至已经在右侧了。于我,还是要顺着周五的行情,详细展开聊聊的。

周二(7月23日)早上,推送了一篇《逆行,加仓点中小盘》,评论区以嘲讽居多。

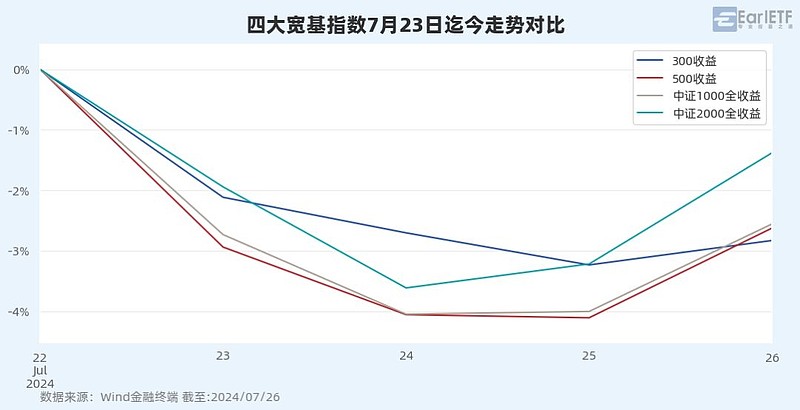

有了周五这波上涨,走势暂时还算给力。

当然,几天的涨跌,都是随机漫步,做不得数。

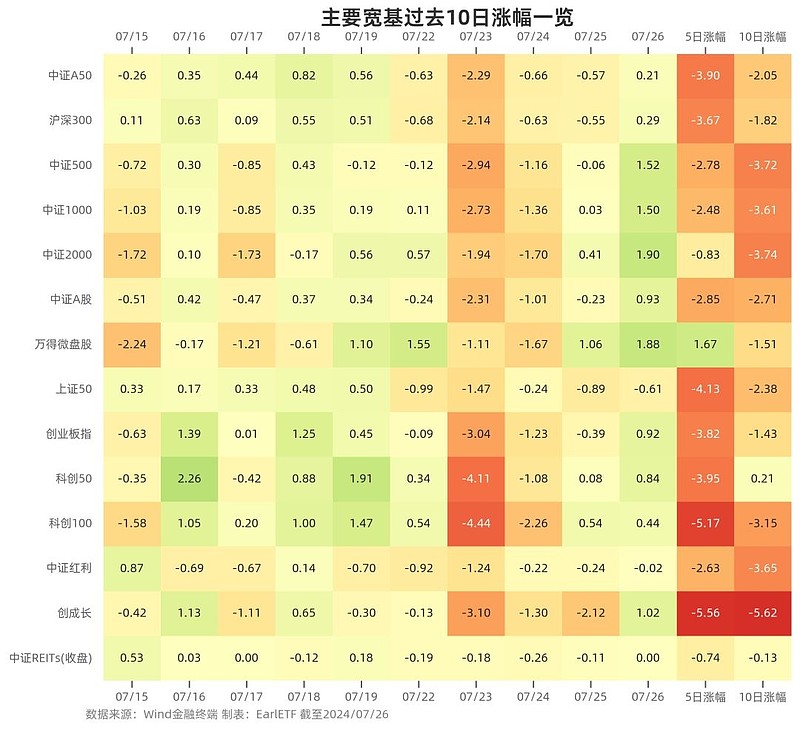

尤其是从下图来看,哪怕是领涨的中证2000,也没放量。成交额继续在低水平徘徊。

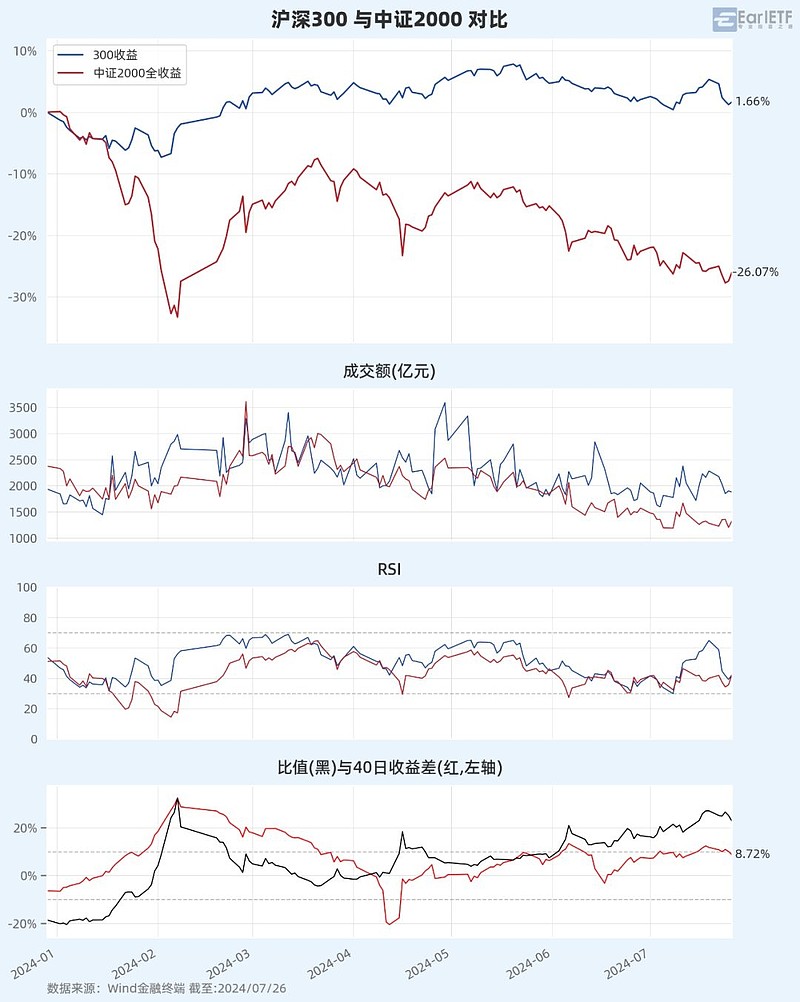

今年迄今,沪深300 和中证1000 以及中证2000 这些小盘股指数的走势,可谓一个天堂,一个地狱。

我好奇的问题就是,历史上当沪深300 与中小盘股出现那么大的收益差之后,未来会如何。

所以我就提取数据,计算了沪深300 和中证1000 的全收益指数 121 日(半年)的收益差,并进一步计算了未来121 日的收益差。

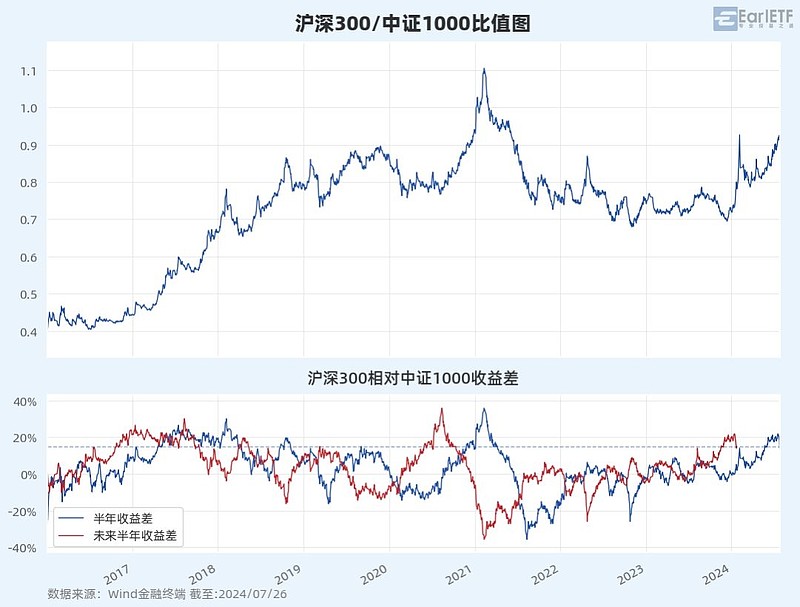

下图是2016年迄今的走势图。在经历了 2015 年打击配资之后,A股偏爱炒作小盘股的风气一扫而清,算是进入了比较现代的市场,更具观察意义了。

从上面的半年收益差我们可以看到,当沪深300 相较中证1000 出现比较大的比如 20%+的正收益差后,往往会出现两种情况:

比较多的,是均值回归,比如 2018 年迄今,绝大多数都是如此,所以会出现红线与蓝线的水平镜像,差别只在于蓝线的半年收益差在离谱到什么程度后会均值回归,最离谱的自然是 2021 年初的那波,当年2 月 10 日高见35.9%的收益差。今年这波,则是在7 月 18 日出现年内极值,沪深300 相较中证1000 出现21.87%的半年收益差。

2017 年至 2018 年算是一个特殊时期,沪深300 相较中证1000 强势的可怕,在半年跑赢 20%之后,往往在下一个半年还能跑赢 20%。

所以问题也就来了,当沪深300 相较中证1000 又出现半年跑赢 20%+之后,是均值回归还是强势继续?

为什么 2017 年 2018 年两年那么惨?

在《小盘股现在估值,还贵的离谱吗》中,我比较了中证1000 与万得全A指数(除金融,石油石化)的市盈率。有读者留言,觉得经济不同景气度下,市盈率波动大,建议同步对比市净率才好。

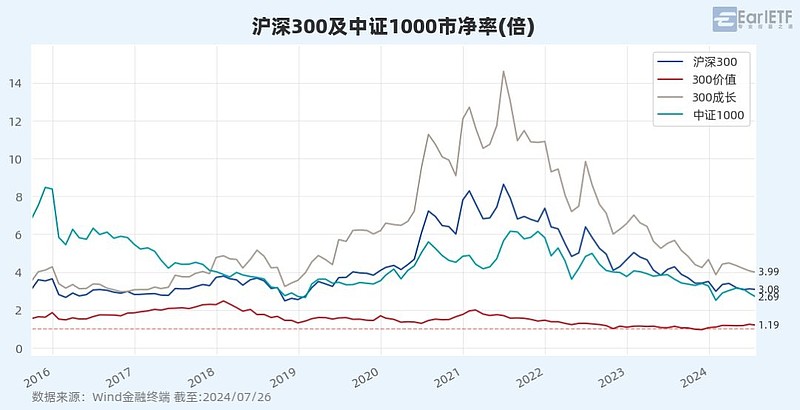

从善如流,下图是沪深300 与中证1000 的市净率对比。我顺便也附加了 300 成长和 300 价值的数据。

2017 年到 2018 年,中证1000 为什么那么惨,因为它的市净率仍在压估值的过程,虽然已经从 2016 年初离谱的 8 倍以上压缩到略低于 6 倍,但压缩空间依然极大,到 2019 年行情起步之前,市净率被压缩到了2.66倍。

目前,中证1000 的市净率也在 2.69 倍,如果参考上一轮,不能说没有压缩的空间,但至少类似 2017-2018 那么惨烈的压缩空间应该不大了。

从这点而言,其实我还是挺期待中证1000 在未来半年,能够相较沪深300 跑出些许超额的。

既然已经列出了 300 成长和 300 价值的市净率,这里就不妨多说几句。为什么过去几年大盘成长那么惨,你看看市净率就知道了,一度超过 14 倍,哪怕 ROE 再强,也架不住这么高的市净率。经过多年回撤,如今回落到 3.99 倍,相比 2018 年10 月最低3.24 倍,略高,但也不远了。

相比之下,在今年似乎涨了不少的 300 价值,市净率依然不过 1.19 倍,2018 年A股见底时,300 价值的市净率都尚有1.31 倍,可见这些年投资者对大盘价值有多唾弃。要知道,在 2018 年初,大盘价值上一波疯狂的高点,市净率是2.47 倍。

所以,我依然信赖作为大盘价值间接变量的红利策略,同时信赖依托指增、Smartbeta 的小盘股策略组成的杠铃。

至于大盘成长,耐心等右侧。