上周五,在“港股通取消股息税”的传闻刺激下,港股尤其是港股高息股大涨。

关于港股,我在 1 月 24 日,写过一篇《不要小看港股》表达了我的关注,而在4 月底还刚刚写过一篇《如何让港股 股息率增加 25%》聊过利用恒生央企 ETF (513170)的 QDII 架构减少港股通股息税的巨大损耗。

所以也有读者问我怎么看这个消息。这里就展开详细聊聊,不拘泥于消息本身,更多是对港股高息类资产的长期考量。

利好,但已 Price in

如果港股通能够取消股息税,对真正的价值投资者,显然是利好。

毕竟根据经典的 DDM 股息率模型,一个股票的价值,取决于未来股息的折现。股息税取消,意味着股息的变相增加,显然应该提升股价。

当然,正如我之前在《如何让港股 股息率增加 25%》中聊过的,港股的股息税,是一个非常复杂的问题,通过 QDII 持有是一回事,境内企业通过港股通持有超过 1 年是一回事,而普通个人投资者及公募基金通过港股通持有又是一回事。

正因此,股息税取消,对不同的投资者,意义迥异。

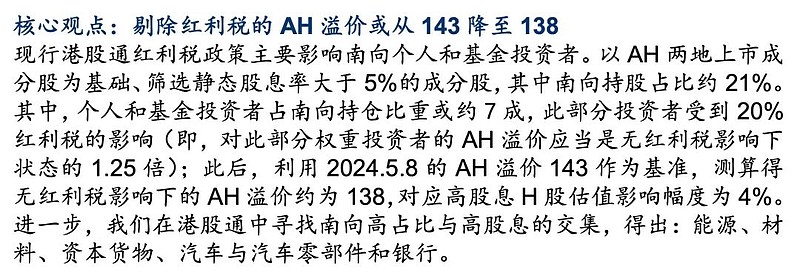

对这个问题,华泰证券近期一篇解读可以参考。

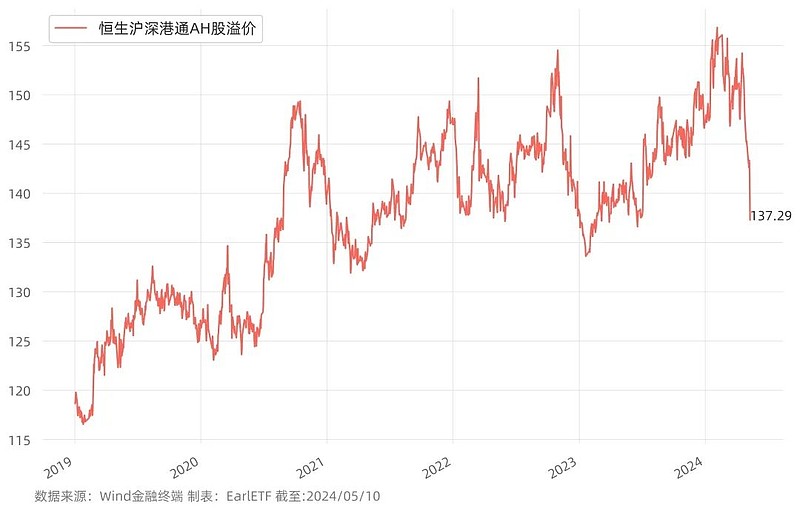

这篇研报指出,如果港股通股息税取消,高股息 H股的估值提升在 4%左右,可以让 AH股溢价指数从 143 下降至 138。

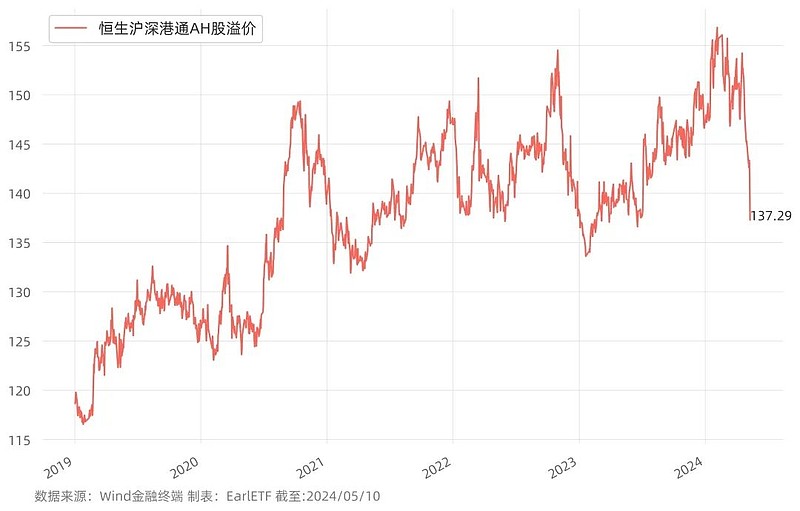

下图是截至 5 月 10 日的恒生AH股溢价指数走势,可以看到在当日大跌之后,最新值为 137.29,已经低于华泰证券研报预测的位置。从这点说,“港股通股息税取消”的传闻,已经完全 price in 了。

EarlETF 的老读者都知道,我是一个自身的红利策略爱好者。

当我们热爱红利时,我们究竟爱的是什么?

虽然市场上,有人将红利当作一种“主题”,就像曾经的白酒、光伏、硬科技那样。

但在我看来,红利这样一种以“股息率”为核心考量的投资策略,本质上是一种价值投资。

也正因为红利是价值投资,所以我始终不建议诸位追高,而是要耐心等待,寻找低估的交易机会。

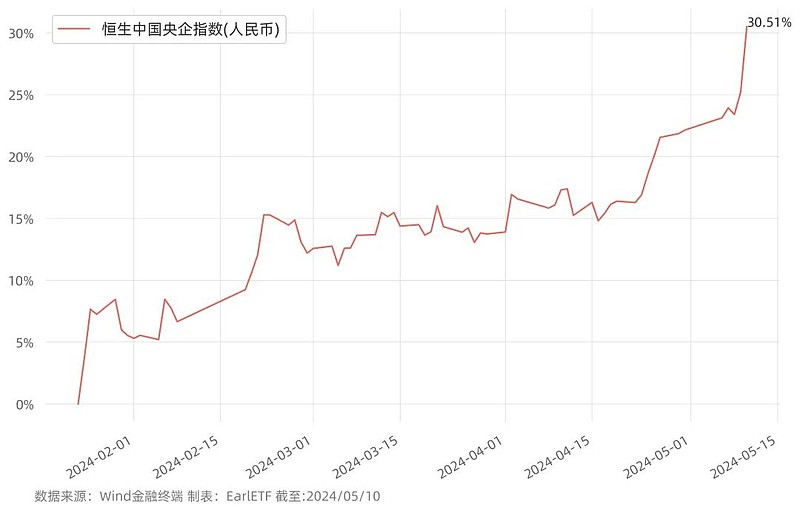

就以恒生中国央企指数(笔者基于港元汇率调整为人民币报价,下同)为例,若以年内1 月 22 日的收盘低点算起,短短三个多月就上涨了 30.51%,期间都没有像样的回调。在这样的背景下去追高,不是一个红利投资者应该做的事情。

更何况,放在恒生央企 ETF (513170)这个载体,笔者之前撰文讨论时,它有 1%以上的折价提供安全垫,如果是将其他港股类高股息 ETF 换过去,更是近似无风险套利。

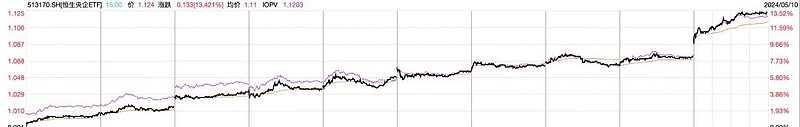

但在深受市场追捧之后,恒生央企 ETF (513170)已经变成溢价 0.33%了。下图是截至 5 月 10 日的10 个交易日日内走势图,请注意代表市价的黑色曲线和紫色的 IOPV 实时净价,这两者的关系已经从早期黑线大幅紫线,变成高于紫色曲线了。

从折价变成溢价,对这只基金的交易者,意味着超额收益。

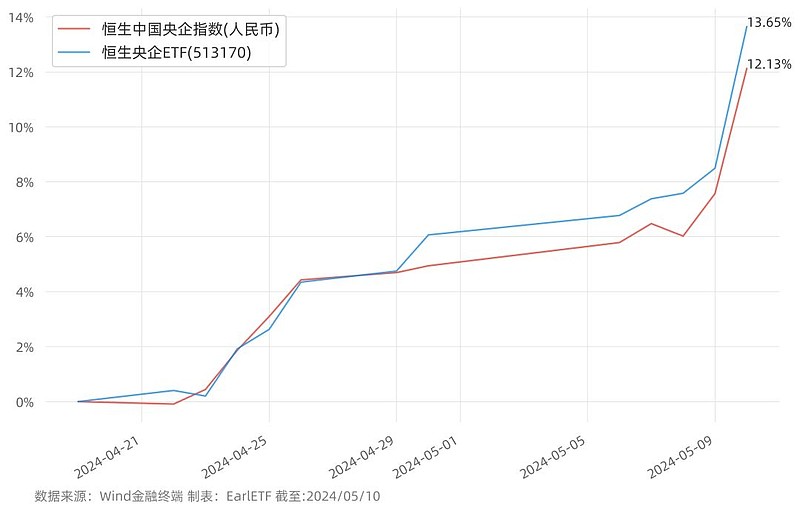

下图是恒生央企 ETF (513170)自上市以来与恒生中国央企指数,可以看到进入五月,ETF 强于指数,产生了 1.5%左右的超额收益,这部分正是折价到溢价的体现。

不要追高,ETF 的高溢价更不要追。

对于这类 ETF,折溢价其实是一个非常好的市场情绪观察工具,耐心等待折价(至少平价),这时或许才是值得考虑的短线入市点。

QDII 载体还有意义吗

当然,我也知道,不少的红利投资者,不在意近期的短期波动,近期这种行情既不会买也不会卖,他们更关心的是长期的股息收益,所以更关心的是面对“港股通股息税取消”,类似恒生央企 ETF (513170)这样 QDII 载体的基金还有意义吗?毕竟 QDII 载体,还是要缴纳少量的股息税的。

这个问题,要分三种情景去探究。

第一,传闻不真。

虽然 A股投资者总觉得今天的传闻就是明天的新闻,但事实上不靠谱的小道消息,实在是太多了——即使来自国际知名财经媒体。

如果传闻不真,那显然 QDII 载体的恒生央企 ETF (513170)依然有着巨大的节税意义。

第二,传闻会成真,但不是马上。

这类,投资者其实更熟悉了,许多重要的宽松政策,从市场憧憬传闻到成真,往往有个一年半载的滞后。有一个港股小知识诸位一定要牢记——H股中那些豪爽派息的公司,往往以年报分红方案为主力,六七八三月是分红登记的高峰期。

这意味着港股通股息税取消的消息如果不能立刻出笼,那么投资者就该马上为即将到来的分红高峰期做好避税准备,用好 QDII 工具。

第三,传闻成真之后。

这里又要说一个小知识,公募港股通基金是不能用 QDII 买股票的,但是公募 QDII 基金只要契约允许,也是可以走港股通渠道去买港股的。这意味着,即使港股通股息税取消的政策落地,对于恒生央企 ETF (513170)这样的 ETF,只需要改用港股通买入跟踪的港股,即可同样享受政策优惠,不会被QDII 架构局限。

港股红利行情,或许只是开始的结束

在上文我说了,不建议在此刻追高港股高息股——作为一个价值投资者,等待调整或许是更明智的选择。

但是,这绝不等于我看淡港股高息股的长期投资价值。

如果,有一天港股通股息税真正取消,请不要将其当作一个孤立的事件,而是放在提升中国权益资产股东回报的大潮流下去看待。

老股民都知道,炒股要懂政策面。虽然许多新基民往往对 2023 年 8 月利好后的高开低走耿耿于怀,但一个理性的基民,更应该关注的是那种大格局的政策走向,而不是短期局部的政策。

就像“中特估”这个提法,始于 2022 年末,站在 2024 年的 5 月回看,尤其是看看一众中字头企业的表现,看看红利板块的表现,又怎能忽视这一提法对市场长远的影响。

港股这些年的问题,投资者都看在眼中。

以投资价值而言,港股绝对不小。

哪怕是经历了大涨后的 5 月 10 日,一众 AH股依然是H股价格更低,即使是股价最接近的招行,A股依然比 H股贵 3.57%,而许多高股息公司,A股溢价20-30%甚至更多的比比皆是。

但港股的问题在于连年亏损的“亏钱效应之下”,交投萎缩,日益边缘化。

如果港股通股息税取消的政策真能发布,应该将其视为一连串港股振兴政策的一环,是让市场真正认识港股投资价值的一环。

放眼未来,这波港股高股息行情,用丘吉尔的那句名言来说,"This is not the end. It is not even the beginning of the end. But it is, perhaps, the end of the beginning."(这不是结束,这甚至不是结束的开始。但,这可能是开始的结束)。

站在当下,站在恒生AH股溢价指数依然在 137 点,即 A股相较 H股总体溢价 37%的背景下,对于港股高息股的看好,可以放眼更长远一些。

紧盯恒生AH股溢价指数

对于一个 ETF 玩家,如何去交易恒生央企 ETF (513170)这样的品种?

在这个问题上,我一贯的策略,还是紧盯恒生AH股溢价指数,正如年初在《不要小看港股》中的分析那样。

回看 2019 年迄今的恒生AH股溢价指数走势,虽然不能说很规整,但还是有一定的重复走势存在。比如恒生AH股溢价指数超过 150 的时候,A股相对贵的离谱,应该增持港股了。当恒生AH股溢价指数回落到 135 点以下时,差不多是港股猛了一段时间,可能短期反而 A股会走强。这种虽然不算什么规律,但因为溢价率是一个有经济意义的绝对数值,所以其高低至少可以给我们一些价值投资层面的参考。

如何将恒生AH股溢价指数的上下波动变成一个可投资的策略,标的很重要。

对恒生AH股溢价指数关注时间比较长的投资者应该都有感觉,A股端有上证50指数基金,问题不大,但 H股端,伴随大量科技股加入恒生中国企业指数(HSCEI)成为权重股,恒生中国企业指数与恒生AH股溢价指数的相关性正在削弱。

从这点而言,恒生央企 ETF (513170)的上市,倒是提供了一个替代品。

下图是自恒生中国央企 2023 年 4 月发布以来,恒生AH股溢价指数与恒生中国央企/上证50比值曲线的对照走势,可以看到当你憧憬恒生AH股溢价指数要回落(即 H股走强),下面的恒生中国央企/上证50比值曲线往往就会向上,反之亦然。