作为一个从技术分析时代走过来,如今又笃信动量投资的草根投资者,我始终是相信指数和图表的力量。

好的指数,可以让我们跳过个股,一窥全貌。

好的图表,可以将一些价格之外我们不容易看到的“真相”展现出来,更好的帮助我们把握市场的脉络。

这段时间,我设计了不少的图表。独乐乐不如众乐乐,所以每周日更新一下,放在 EarlETF 上与诸位分享。目前,这个还只是半成品,应该陆续还会有新的图表模型添加。

Wind全A五年之锚

五年之锚,是我此前在《如果A股很烂,烂市场生存法则是什么?》中提及的一个图表风格。

它的本意就是不考虑什么长期投资长期收益,将A股当作类似商品这样有波幅少升幅的品种,更强调以五年均线为锚点,低位多买点,高位管住手甚至减仓。此后我在《“五年之锚”还能怎么用》中又提到,五年之锚可以辅助定投,当指数超过五年均线+15%的位置,就可以考虑暂停;此外,当指数无论是上下偏离五年均线比较多时,就可以考虑通过动态平衡来重置风险配置,并等待下一次回归五年均线后再次再平衡,避免过快的再平衡。

所以,每周率先更新一下 Wind 全 A 指数的五年之锚图,让你对当下 A股在历史长河中到底处于什么位置,有一个直观的认知。为了既保留全貌,又能看清近景。所以图表有两张,第一张始于2000 年,第二张则是放大 2019 年迄今的走势。

中美视角下的 A股股债性价比

脱胎于美联储 FED 模型的股债性价比,是一个用动态市盈率倒数减去十年期国债收益率来代表股票相对债券的性价比,数值越高,代表股票越具有性价比。

但正如笔者此前在《中美视角下,A股有何不同》中所提到的,A股的参与者既有内资,也有大量美元本位的外资,他们彼此之间对于债券收益率的基准是不同的,这就造成了同样的 A股,在内资和美元资金眼中,性价比迥异。

2019 年初,中美利率接近,所以判断相近。而经历了 2022 年和 2023 年的美联储加息,10年期美债收益率正处于高位,所以美元资金视角下,A股的吸引力锐减,这对于外资偏爱的“核心资产”类A股是坏消息。

相对而言,A股中的高息红利股、小盘股,往往由内资主导定价,中国 10 年期股债引申的股债性价比更具参考价值。

时刻比较中美两种股债性价比的视角,有助于判断 A股结构性行情下的真正性价比。

下图是最新数值。

偏股基金3年滚动年化收益

中证偏股基金指数3年滚动年化收益这个指标,最早是董承非在“公转私”后与客户分享时使用的一个指标。2022 年 10 月我在写《如果熊市还要一年多?》时,引用过这个指标。

这个指标无论是用 30%提示泡沫,还是用-10%提示底部,都挺好。

考虑到当下 A股内资越来越多的资金是通过偏股基金来投资,所以这个指数作为市场情绪的衡量,重要性或许会越来越强。在 2023 年 9月我写过的《偏股基金指数跌到位了吗?》中,提到过如果按照此前两波的规律,可能就要期待2024 年 2 月到 6 月期间两波双底-10%水平才能走出阴霾。当然,历史不会简单重复,所以要时刻关注最新的走势。

需要说明的是,此次为了更快呈现变动,所以改用日线数据,3 年滚动年化收益率采用 726 个交易日(242×3)的收益率计算,与中证指数官网披露的数据略有偏差。不过这个数据,关注的是历史纵向的对比,而不是绝对数值的高低。

因子强弱一览

证券市场,绝大多数时候是风格驱动,比如成长,比如红利,比如动量。

某种程度上,这些因子的关注价值,甚至可能高于大小盘轮动。

之前介绍过,长江证券战略数据组发布的一系列行业中性因子指数,可以帮助我们在剔除了行业的影响后,观察一个因子的强弱。

下图就是这些行业中性因子的走势,图表分成上中下三张,分别是 2019 年迄今、2021 年迄今和过去一年的走势,可以从不同维度观察因子之间的冷暖交替。

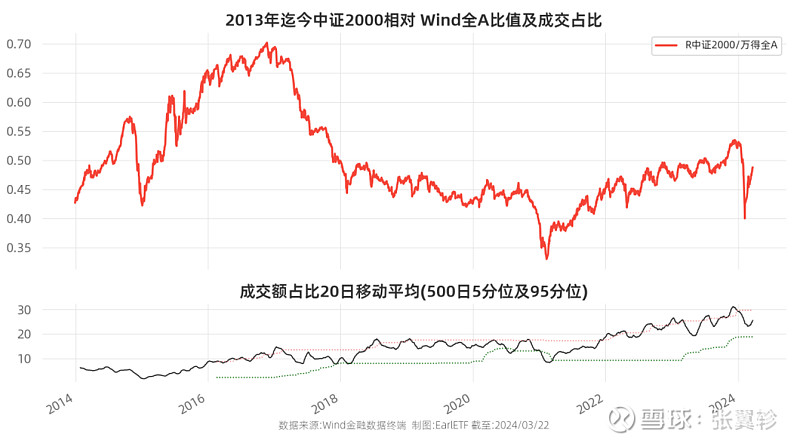

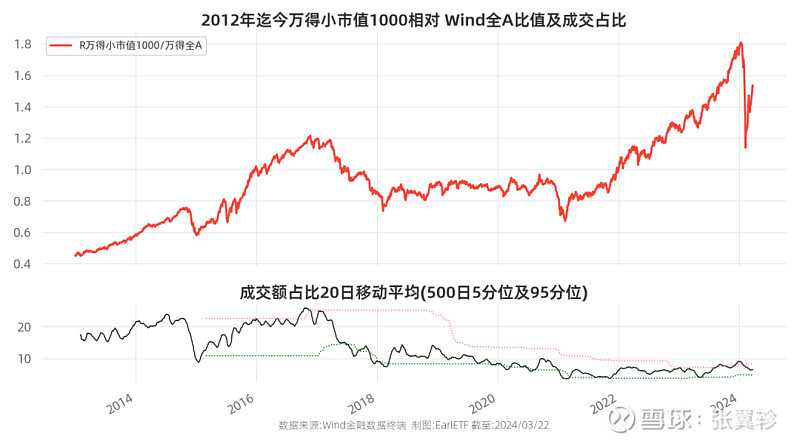

规模指数成交占比变迁

潮起潮落的超额收益,很多时候是由成交推动。所以观察成交流向何处,或许能让我们对于市场的热点有一个更精准的判断。

规模指数相对 Wind 全 A指数的收盘价比值和成交额比值,是我之前在《成交占比,潮起潮落间的超额》中提出的一种思考方式。那些成交额占比不断提升的指数,比如 2023 年的中证2000指数,走强并不奇怪。

所以,下面给出了几个核心规模指数的比值和成交额变迁,其中大多数指数大家都是耳熟能详。至于万得小市值1000指数,则是市值最小的1000 个个股的表现,在当下是比中证2000指数更下沉的代表。

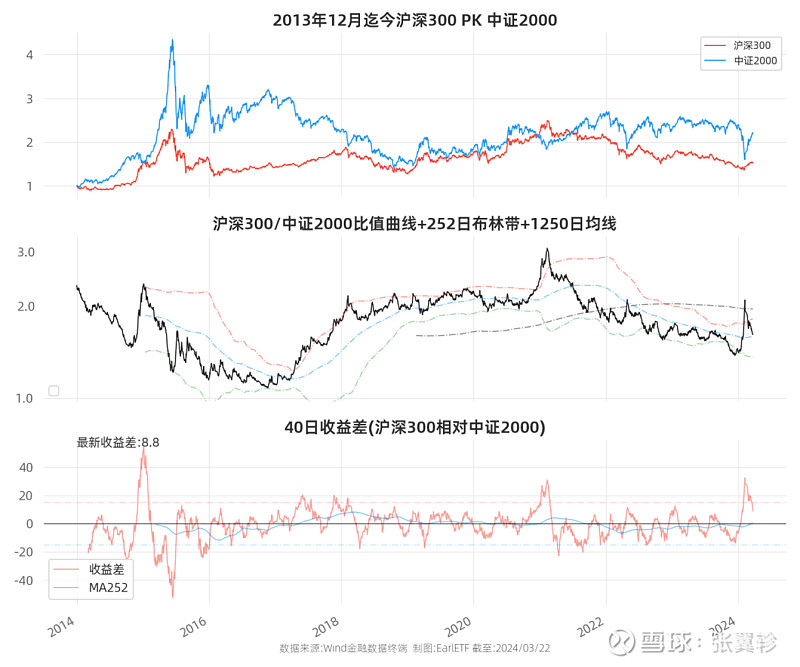

规模风格轮动三棱镜

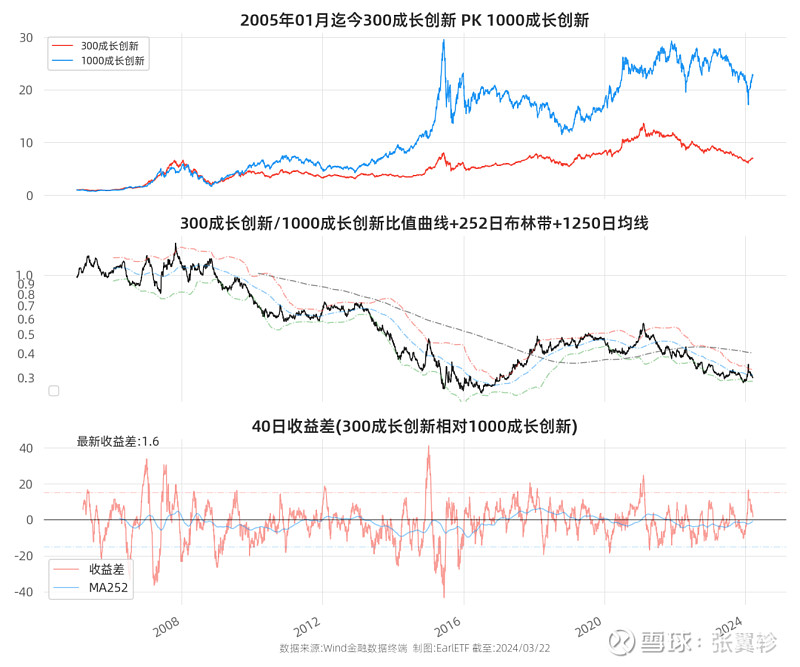

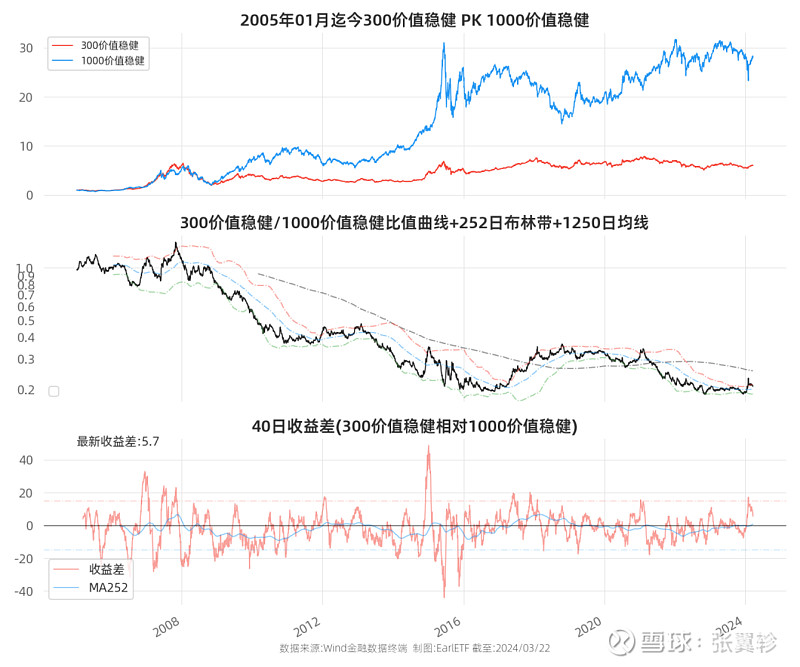

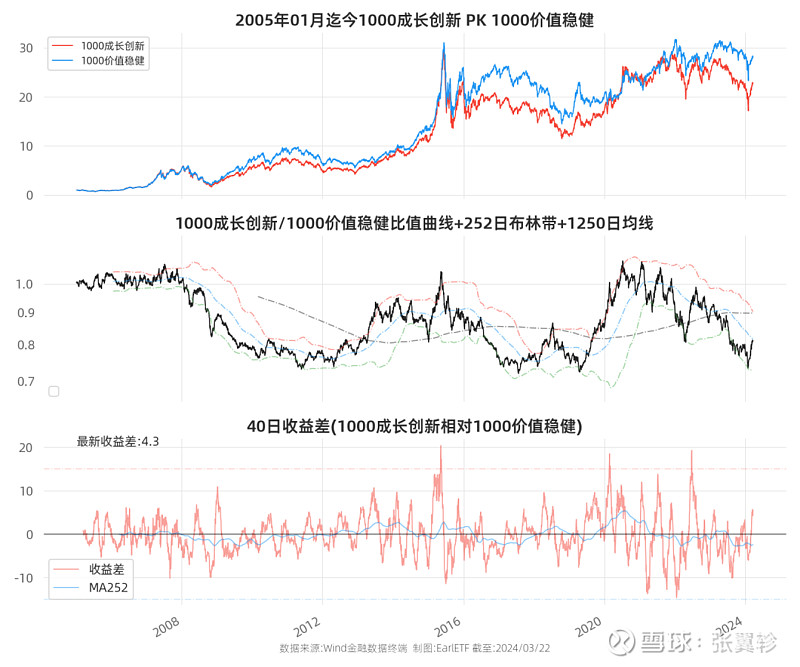

在A股投资时,除了股债配置这样的整体考量之外,一个提高收益潜力的重要问题就是针对大小盘、成长/价值风格轮动的选择。笔者之前写的《捕捉风格轮动的新工具,两个!》中介绍的“轮动三棱镜”图表范式,正是希望给大家在研判轮动上有更多可参考的数据。

正如我在上文中说到的,当比值上穿或下穿 252 日布林线,或者比值跌破五年均线,又或者是 40 日收益差 252 日均线上下穿 0值这三个信号凑齐两个的时候,你就要对一波轮动开始的可能,高度重视了。

当然,不是所有的品种之间,都适合用这样的趋势思路去看待,比如 1000 成长创新和 1000 价值稳健明显比值就在一个区间内震荡,看着比值低买高卖或许更好。

就个人偏爱,300 价值稳健和 300 成长创新之间的轮动,是比较适合用这个图表去跟踪的,毕竟 A股的大盘股风格轮动,往往两三年一波,趋势性比较强。

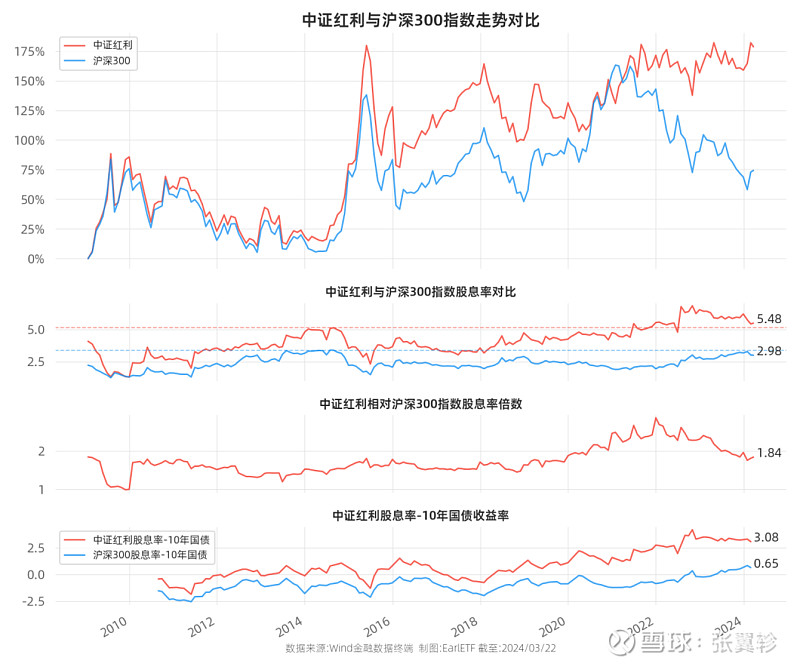

中证红利股息率追踪

过去数年,中证红利是熊市中少数的亮点。但也正因此,许多投资者觉得红利已经出现泡沫了。

但我始终觉得,过去数年红利的强势,不过是抗跌,不过是核心资产等其他品种的疲弱衬托的而已。要真正评价中证红利的潜力,还是要回归股息率。下面这种图,列出了中证红利历史股息率走势,同时考虑到险资的话语权越来越大,所以也加入了中证红利股息率和 10 年期中国国债的差值作为股票风险溢价率的体现。