红利是不是太火,有点像 2021 年初的白酒基金们了?

隔三差五,就有人问我类似的问题。我在雪球上简单答过一个,不过觉得还是值得展开再聊聊。

2024 年这波急跌,红利基金的确是一众 300ETF 之外,重要的受益者了。

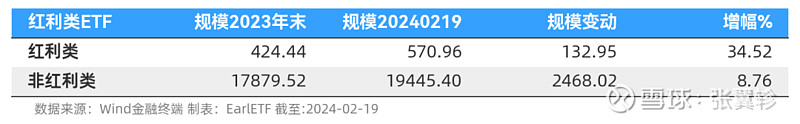

拉了一下截至 2 月 19 日的规模,对比 2023 年末,所有名字带有红利或者股息的 ETF,总体规模的确在快速攀升,一个半月红利类 ETF 规模上升了 132.95 亿元,如果看增幅更是达到 34.52%。

热,的确是有点热。但我觉得也就是体温刚刚到 37.3 度的那种,正常体温偏高点的水平。

看总量占比,在将近 2 万亿元的非货ETF 中,在经历了 34.52%的规模增幅之后,红利类 ETF 的占比也不过是 2.94%,连 3%的市占率都还没到。

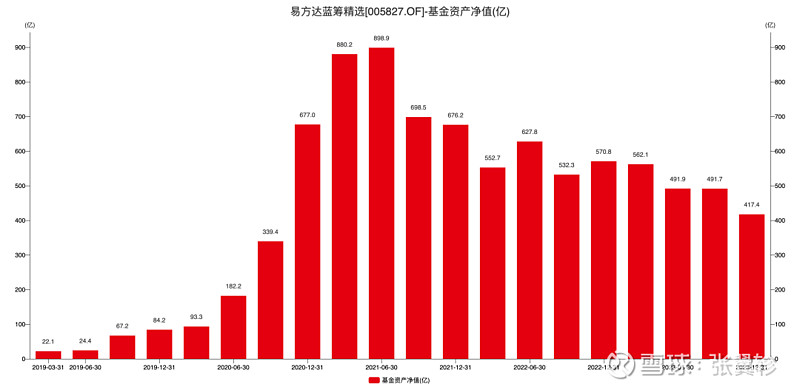

看增量绝对值,当年坤坤们一众“白酒基”有多火热?

就说张坤的易方达蓝筹,规模可是从2020 年中报的不足 200 亿元飙升到2021 年一季报的880.2 亿元,单单这么一只基金不到一年规模就增长了698 亿元,这个增量就已经超过了红利类 ETF 全部的总量。

当然,规模的变动,只是一个体现市场情绪的观察指标。

投资,核心看的还是标的的估值本身。

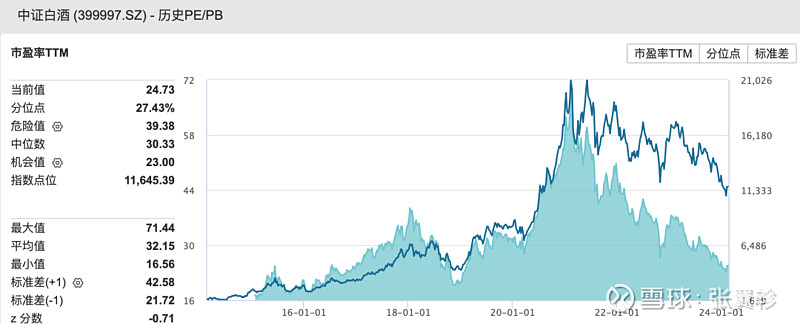

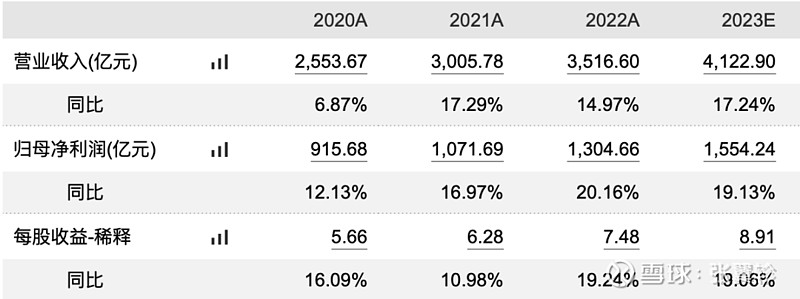

2021 年初,白酒估值有多离谱?下图是中证白酒过去 10 年的市盈率走势图,在 2021 年初,市盈率最高 71.44 倍。而如今,只有 24.73 倍。

这些年,白酒行业还是比较景气的,净利润还是保持着 15-20%的增速,但这也架不住估值打三折的损耗。

白酒,以及重仓白酒的坤坤、春春们,惨是惨在这里。

那么红利呢?以中证红利为观察对象,目前最新市盈率 5.53 倍。是的,连当年中证白酒 70 倍的十分之一都不到。

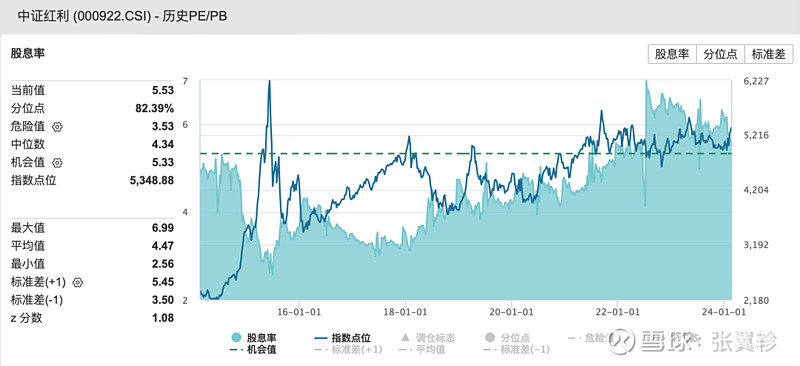

当然,评价红利策略,股息率更关键。

下面这张图,是我曾经给大家展现过,并将在未来时不时拿出来看看的中证红利股息率跟踪图。目前中证红利的股息率是 5.53%,相比前期的 6%的确是低了不少,但依然高于中证红利上一波大牛市前夕,也就是 2014 年末的水平(红色虚线水平线位置)。如果考虑到近年国债利率大跌,那么以股息率和 10 年期国债利率计算的风险溢价来看,中证红利的风险溢价高达 3.32 个百分点,而在 2014 年末时不过是将近 0 的水平。

如果你追求的是股息率,是慢慢变富的稳健收益,那么当下的红利,从估值来看,绝不是 2021 年的白酒。别说高估的离谱,至多是刚刚离开离谱的低估区域而已。

当然,上述的分析,是将中证红利作为一个孤立的投资标的去看待。

事实上,投资市场,形同相亲市场,是一个不断比较的过程。

所以我特地同图绘制了沪深300指数的股息率历史变动,目前沪深300指数股息率也有 3.1%了,和 2014 年末大涨前相近,从相比 10 年期国债的风险溢价来看,则是更具吸引力。

如果比较中证红利和沪深300指数,必须说中证红利风光最无限的时光不是当下,而是 2022 年初,当时中证红利能提供的股息率将近是沪深300指数的 3 倍。而如今,已经缩减到1.78 倍——从过去十几年走势来看,对中证红利这是一个相对中性略偏乐观的水平。

虽然市场的走势,往往会呈现矫枉过正的风格,所以中证红利相对沪深300指数的股息率倍数如果继续大幅下降,甚至出现类似2021 年初的 1 倍,我也不会太奇怪,毕竟现实的精彩,往往超乎我们的想象。

但是,我不会将这放在我的预期中,去憧憬中证红利相对沪深300指数还会有非常多的超额表现。

更现实的场景,我会憧憬红利和沪深300指数齐头并进——如果我们还憧憬一波牛市的话,一枝独秀不是春。红利和沪深300指数都好,百花齐放,才会让市场的人气更好的恢复。

作为红利投资者,未来或许能经历或享受 2014 年那波大涨的盛宴,但不应该将其纳入预期。

红利赚钱,其实慢一些才好。用姜诚 姜老板的那句话,“可以慢,未必慢”。