在跌跌不休的 A股面前,基金 2023 年四季报变得索然无味,关心着寥寥。

于我而言,还是要看一下我关心的那些基金经理,比如林英睿。

林英睿的四季报,应该算是不太受人关注的四季报中传播比较广泛的——因为他对炙手可热的“红利”的“开炮”:

在市场表达极端情绪的时候,我们选择观察实际数据,保持了仓位和结构的稳定。在经济处于低位震荡区域,市场参与者倾向于大幅提升中长期的不确定性定价权重,在收益端和风险端集中地去定价“确定的确定”和“确定的不确定”,体现在对短期确定性交易行为模式的追逐,对中短期确定的分红收益率的追逐,对远期确定的AI趋势的追逐;以及对中短期不确定的经济周期向上时点的规避,对中长期不确定的外部国际环境的规避。我们认为这一交易模式已经到了非常极致的水平,在接下来的时段里可能出现反转交易,市场会逐渐去关注“不确定的确定”:包括但不限于交易经济必将企稳向上,部分行业和公司一定会在供需格局的客观限制下向好等。近十年以来,中证红利指数的股息率相对沪深300的收益率已达到了最低的5%左右。故我们认为以红利为代表的风格类别已进入昂贵区域,而景气风格进入高赔率区域。我们看好未来两年的市场表现,期待着收获的到来。

怎么理解林英睿谈的红利的“昂贵”?

首先你得理解林英睿。虽然林英睿被视为旗帜鲜明的价值流基金经理,但与丘栋荣、姜诚等同为价值流的基金经理,其实投资理念不太一样。我在 2021 年10 月和他的一次单独访谈后写过他的投资风格:

从中观行业入手,寻找面临底部反转的行业。关注数据,跟踪过去 3-5 年持续下滑或者不景气的行业,寻找景气反转的拐点。再进一步深入研究细分行业数据和行业逻辑,锁定未来两、三年有持续性机会的行业。

所以观察他的持仓,你会发现如果用市盈率衡量,很不价值。

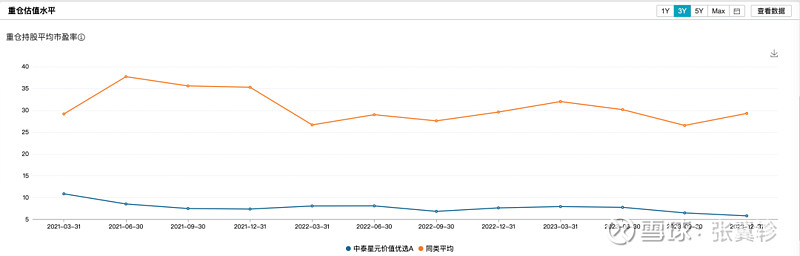

下图是姜诚中泰星元的重仓股市盈率变迁,长期在 10 倍以下。

下图是林英睿的广发睿毅领先,市盈率波动不但很大,而且这几年还长期处于负值。

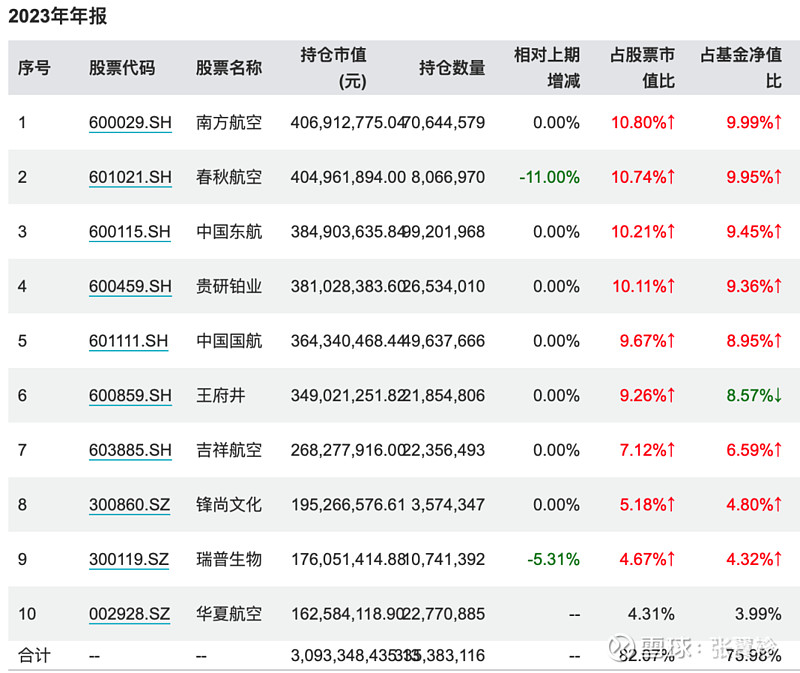

你要了解林英睿的持仓,也就不奇怪了。拿了一堆航空公司,怎能不如此。

所以将中泰星元和广发睿毅领先 2023 年的表现和中证红利跑一个相关系数,差别还是比较大的。姜老板比林英睿要偏红利风格许多。

因为重仓航空公司,所以在 2022 年最后几个月的“开放”行情中大涨,在 A股熊市中广发睿毅领先实现了11.21%的正回报,也同样因为重仓航空,所以在 2023 年开放后经济复苏不如预期下,广发睿毅领先又跌去了21.76%,让林英睿屡屡感叹市场。

明白林英睿这个思路,你也就明白他为什么四季报要特别提“景气风格进入高赔率区域”,因为他重仓的类似航空这类,都是需要宏观经济转好,市场愿意追捧景气股才会有表现的。

那么,当下怎么看红利?

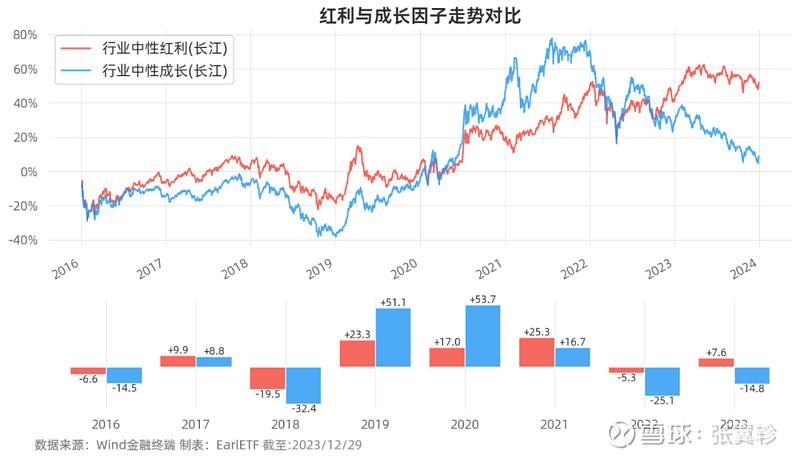

先来一张走势图,是长江证券战略数据组的行业中性红利和成长指数 2016 年至 2023 年的走势对比以及逐年收益对比。可以看到一度是成长领先,但经过 2022 年的剪刀差,红利跑赢了成长。

红利贵不贵?要看你是相对视角还是绝对视角。

林英睿说的“以红利为代表的风格类别已进入昂贵区域,而景气风格进入高赔率区域”,从其对比沪深300指数可以看到,是一种相对概念。对应的情景假设或许是类似 2019 年和 2020 年那种,就是红利和成长都会上涨,但是景气赛道类似成长指数那样,涨得更多。

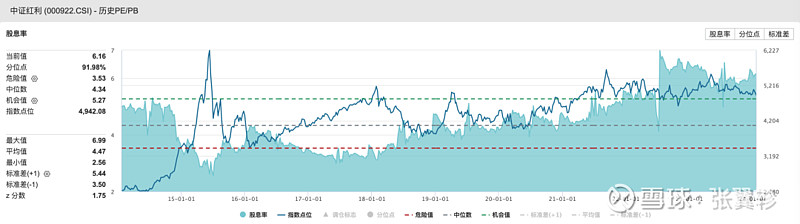

那么绝对视角呢?下图是中证红利过去十年的股息率,目前处于一个历史高峰,说贵显然有些离谱。

当下的红利,不是 2021 年初的成长,说绝对值层面贵的离谱是说不过去的。

对于红利的持有人,其实就看你追求的是长期稳健的回报,还是短期跑赢其他板块的“爽感”。如果是前者并有拿足五年十年的耐心,或许不会失望;但若是后者,恐怕是会要失望的。

在低估值投资上,还是要引用一下姜诚姜老板四季报的一段话,这代表了低估值价值投资的信念:

相比于一件事儿何时会发生,我们更在意一件事儿会不会发生。比如,我们不关注何时出现拐点,只关注会不会出现拐点,对宏观大势和个股运行的判断都是如此。这个视角让我们更在意一个企业在行业内的α,而非整个行业的β,因为β更容易均值回归,α却是长期可累积的,也是企业价值的根本决定因素。进取的仓位,意味着我们对当前组合的长期观点是乐观的,而短期观点也是一向都没有的。

但我们也深知真正的α是稀缺的,多数被市场认为是α的,经时间检验后往往是披着α外衣的β。所以,我们对未知的未来时刻保持敬畏,时刻跟自己较劲,时刻判断自己的判断,希望借助勤奋的挖掘和低廉价格的保护,能获得长期合宜的回报。感谢持有人给予我们的宽容和信任,也希望我们的努力能配得上这样的宽容和信任。