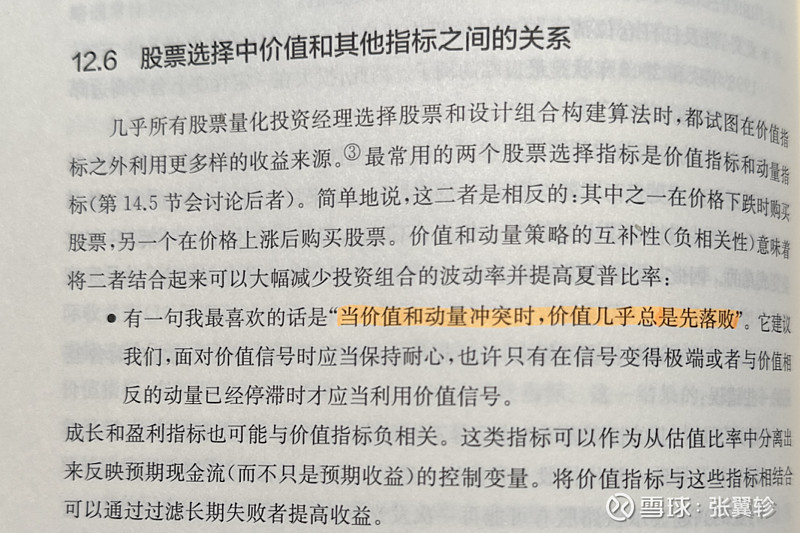

“当价值和动量冲突时,价值几乎总是先落败”,这句话来自《预期收益》一书。

最近股市低迷,所以多花时间看书,在重温一些经典著作,AQR 代表人物 Antti Ilmanen 的《预期收益 Expected Returns》是 2008 年英文版出版后我就爱不释手的一本书,几乎当做是各类量化投资范式的文献综述在用。最近虽然买了此君关于低利率时代的新书“Investing Amid Low Expected Returns”,不过还是决定先把原来那本重温一遍,然后再开读新书。

在看到动量模型时,看到书中有这么一句,突然觉得这是一个非常棒的视角。

其实这是一个很符合常识的现象,如果动量(追涨杀跌)这种顺应人性的事情能够赚钱,普通人怎么可能逆向去买便宜的价值股?一定要追涨深套了,才会想到低估值的好——是不是觉得有点耳熟,2021 年迄今的 A股,正是这种翻版。

所以,决定用长江行业中性因子,看看 A股是不是如此。当然,我没用低估值因子,而是用了红利因子作为价值的代表,毕竟之前的历史分析已经说明,在 A股红利比低估值更好使。

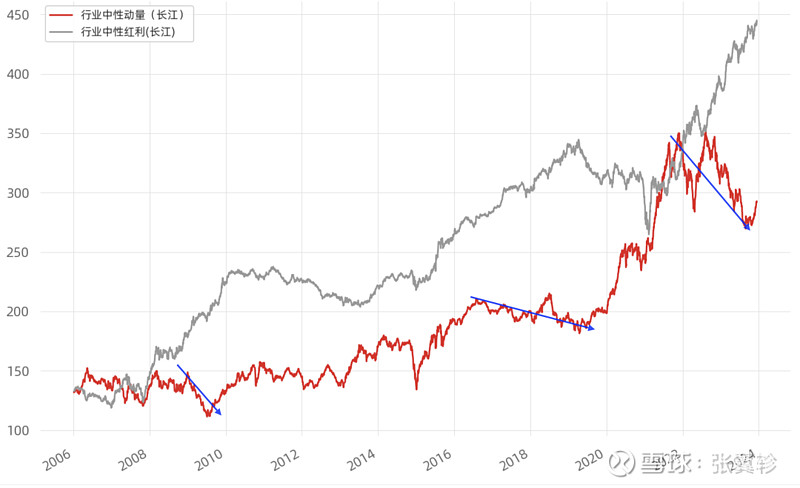

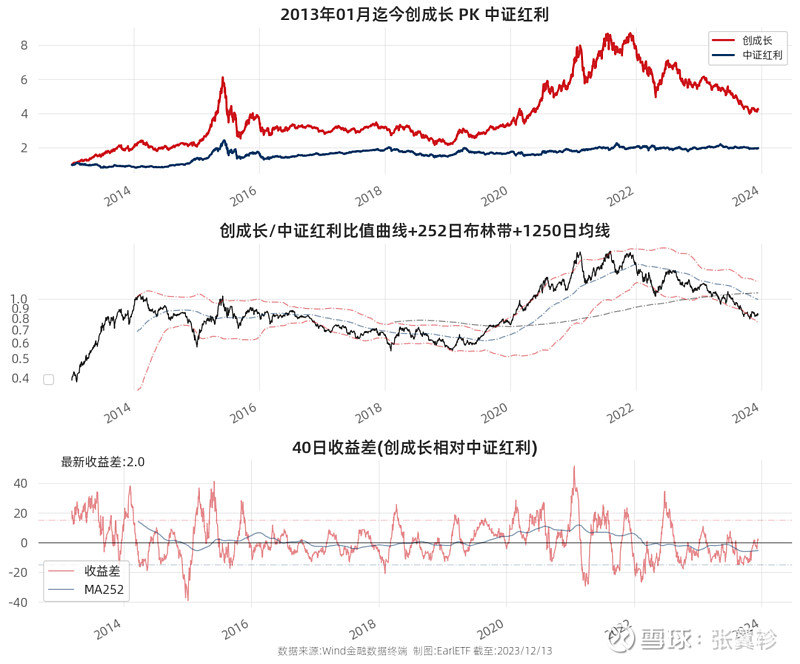

下图是行业中性动量和红利指数相对长江全 A 的比值标准化后的对比图,可以比较清晰的看到红利因子的爆发,都是伴随动量的落寞甚至大幅回撤的。

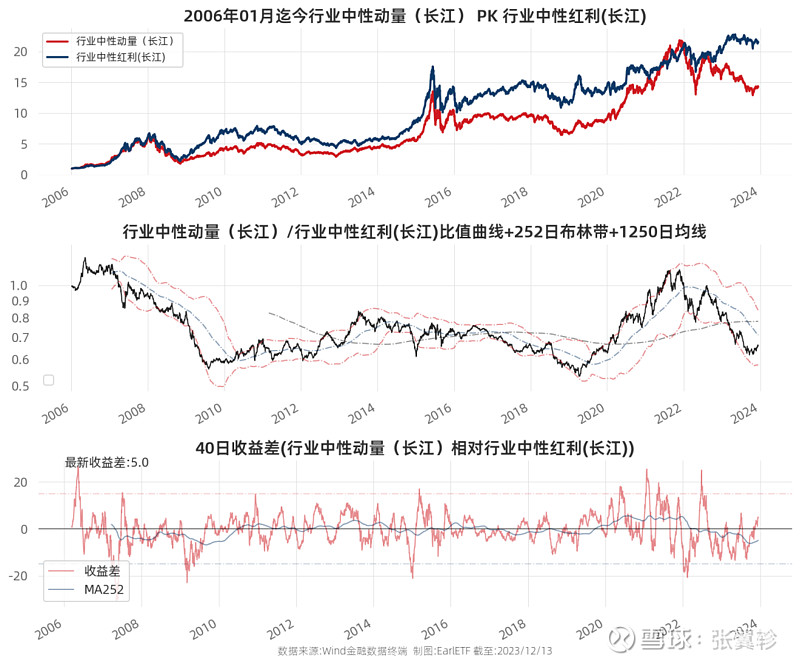

既然动量和红利(价值)是相爱相杀,那么很自然要将这两者的比值放在“轮动三棱镜”之下去看,跟踪比值穿越布林线和 40 日收益差的年均线上下穿中轴,还是能看出一些风格轮动的端倪——暂时来看,动量的真正好时候,还没到来。

长江的这套行业中性因子虽好,但没有可投资性,没有跟踪的基金。

所以跟踪现实有基金的指数,或许更具实战价值。所以作为替代品,我选择了创成长和中证红利两个指数。

创成长,EarlETF 的老读者应该不会陌生,算是 A股的指数基金中,我找到的唯一一个旗帜鲜明加入动量效应并用在指数名称中的指数产品;至于中证红利,更不用多说,红利指数的代表性指数。

先给一张轮动三棱镜图,老实说轮动的可读性甚至比行业中性的两个感觉更清晰一点。

当然,作为一个动量爱好者,我还是想看看将创成长和中证红利做一个周轮动会如何,还是熟悉的参数,周轮动,每周末临收盘前,回看 3 周和 4 周涨幅,选择涨幅第一的在下周持有一周。这里用的是中证红利全收益和创成长指数,后者没找到全收益指数。

轮动回测的结果我有点惊到了!

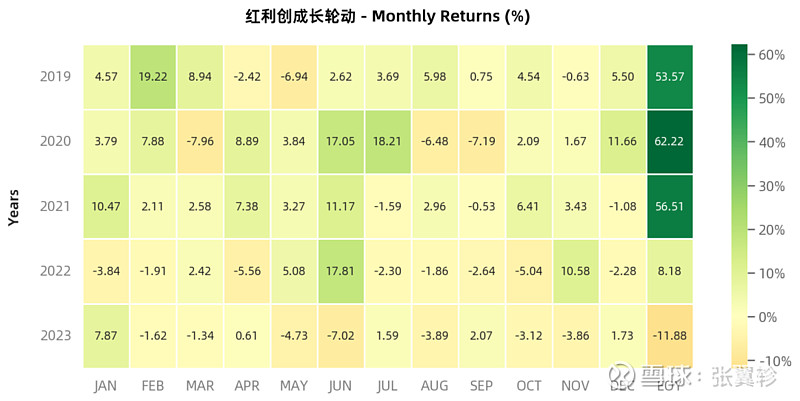

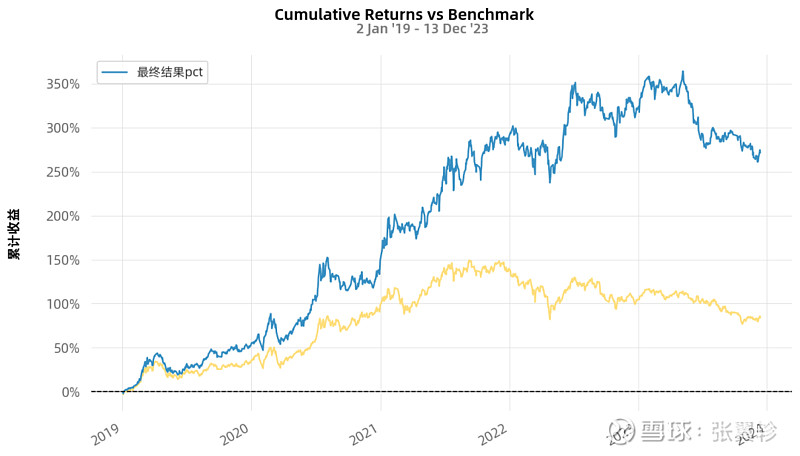

先来一张 2019 年迄今的回测曲线和等权重持有的曲线对比。

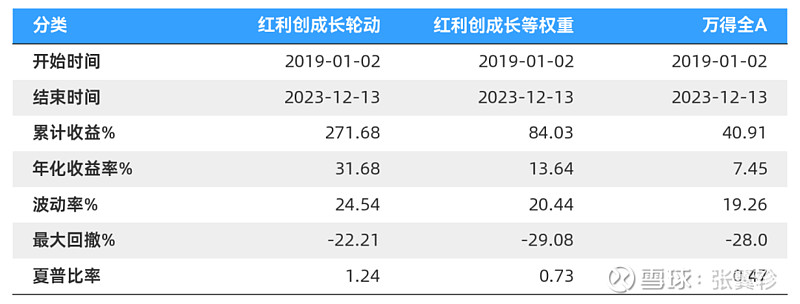

再来一个收益对比表格,31.68%的年化收益率和 22.21%的最大回撤,都是极其惊艳的数据。

31.68%!要知道哪怕是3104,用四个规模风格的细分,也不过是做到23.46%,屈屈两只指数的轮动,反而那么强。

轮动这东西,其实不是数量越多越好,如果有表现相似的指数参与轮动,反而会顾此失彼,陷入两个相近指数的短期反转效应中。类似创成长和中证红利这样天然相反的指数,less is more。

当然,简单不是没有代价的。简单也意味着某些情况下无法更好的应对,比如 2023 年迄今就有点惨,今年迄今跌幅两位数,当然考虑到策略在去年还是正收益,这种回吐也可以理解。