0.035 元,中证红利 ETF(515080)公布了 2023 年度的第二次红利分配方案。

这样的分红,对这只成立于2019 年 末的 ETF 而言,已经是第七次了。

每一次分红,看似只是一个平平无奇的举动,但是能将这样一年两次的分红,以极为规律的顺序不断执行,对于 A股涌现出真正的“食息一族”,又或许是格外重要的一步。

A股需要食息一族

在许多 A股投资者包括基民眼中,股票或许就是用来“炒”的,短期暴富才是理想中的场景。

慢慢变富,甚至将股票变成像债券、房产这样能每年固定收租的资产,或许是许多投资者从未想过的事情。

但正如我在今年 7 月写过《寻找 A股的盈富基金》时提过,在香港,在美国,在许多发达股市,都有着一批中坚的“食息一族”。

早年在美股有一类股票被称为“孤儿寡母股”,指的是那些没有劳动收入,纯粹依靠遗留一笔资金投资吃利息的股民适合买的股票,一般是波动很小,同时派息稳定的。

在港股,当年有不少股民就拿着汇丰银行或者是港灯等公司收息度日,为了降低成本,甚至提取实物股票,连证券账户成本都省去了。

而后来香港著名的盈富基金,也是考虑股民的这个需求,将每年派息两次作为基金的一大职责。

在当下的 A股,虽然“孤儿寡母股”这样的需求不多见。但是随便翻翻小红书之类,会发现FIRE(财务自由,提前退休)理念的拥趸不少,此外在三四线城市追求躺平的新生代也有,对于这些族群,拥有“税后收入”至关重要,而在这点上,其实他们也需要类似盈富基金这样稳定派息的基金产品。

在“寻找 A股盈富基金”时,我就提过,目前能够像盈富基金那样以比较低的管理佣金并相对稳定派息的 A股基金并不多。

当时写作时,中证红利 ETF(515080)还刚刚完成 2023 年的第一次派息,而如今,则是进行了第二次派息。

是的,稳定的派息,对“食息一族”至关重要。

当时在筛选时,仔细比较过三只中证红利 ETF 的风格。与中证红利 ETF(515080)前后脚成立的另一只同标的ETF,奉行的是一年派息一次的风格。A股的高息股,往往都会在中报和年报各派息一次,红利基金每年派息一次,我觉得是有点少,对于持有人规划现金流会有一定的压力。

至于另一只2020年以后成立的红利 ETF,成立初期的两年内未曾派息,2022 年6月至12月派息了三次,但今年迄今仅派息一次。这种派息的风格,其实对“食息一族”是个比较大的心理负担,你对现金流是完全没有预期的。

相比之下,中证红利 ETF(515080)上市之后稳定的每年两次派息,并且集中在 6 月初前后和 11 月中前后,对持有人的现金流规划,也是更好的。在固定价格买入之后,只要中证红利内的成分股业绩不滑坡,分红率不滑坡,那么 ETF 的每次派息现金流,都是大体可以估计的。

作为超额来源的红利策略

当下,我买了不少红利类指数产品。

暂时,我还不是“食息一族”,而是将红利作为一个超额策略来看待。

前段时间行情低迷时,开始温习一些之前看过的投资经典书,其中最重要的一本就是堪称入门版投资策略及收益数据大百科的《股市长线法宝》,这本由杰里米·西格尔教授所著的经典投资书,中文版是数据截至 2012 年的第五版。

不过,英文版已经于 2022 年 11 月出到了第六版,数据更新到了 2021 年。

我 2014 年时就买过第五版的英文 Kindle 版,最近有空自然是要买了第六版重读一遍。

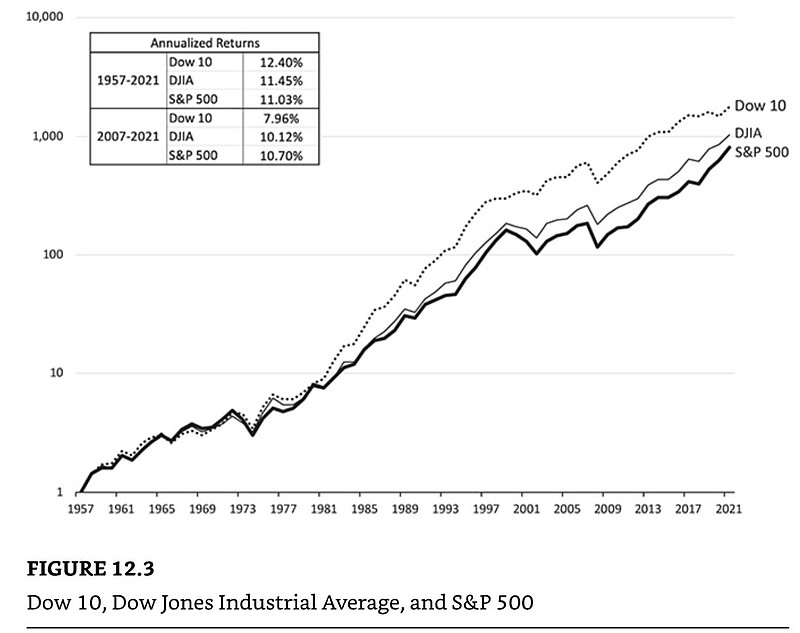

作为红利策略的爱好者,从第六版中截取了一张重要图表,Dow10 策略(Dogs of the Dow)的最新数据。Dow10 策略,是美股市场上最著名的一个高息股策略,每年从道琼斯工业指数中选取股息率最高的 10 个持有。从下图可以看到,自 2007 年至 2021 年之间,虽然是美股价值股策略最惨淡的一段日子,乃至于让许多投资者质疑是不是“价值投资已死”,但即使有如此长的低迷期拖累,Dow10 策略从 1957 年至 2021 年的累计年化收益依然有 12.4%,跑赢道琼斯工业指数和 S&P 500指数。

美股的低估值策略投资者包括高息股投资者,在过去十几年,是极为胸闷的。毕竟,美股市场的大量资金,流向了苹果、谷歌、脸书、特斯拉这些新兴的科网巨头,流向了成长范式。

相比之下,没有那么多真正意义科网巨头的 A股,反而还是低估值投资尤其是高息股投资的沃土。

中证红利的超额之旅

最近和 EarlETF 的读者分享了两个观察指数相对强弱的指标,一个是“轮动三棱镜”,一个是“成交额”占比。

就且让我们用这两个视角,来看看中证红利代表的中国高息股的表现。

先来看中证红利指数的“轮动三棱镜”图表,我这里使用的是中证红利全收益指数,包含了派息的收入。关于“轮动三棱镜”更详细的介绍,可以参见旧文《捕捉风格轮动的新工具,两个!》。

从中证红利相对 Wind 全 A 指数的比值走势可以看到,自 2015 年下半年开始,中证红利是呈现了一波长期的超额收益之旅,虽然当中也出现过 2019 至 2021 年核心资产当道时的回撤,但很快就收复失地,创出了新高。从技术面的角度来看,中证红利相对 Wind 全 A 指数的比值图,目前不断在冲击 252 日布林线的上轨,回调也就到 252 日均线戛然而止,是一个非常稳健漂亮的上行趋势。在比值没有触及布林带下轨之前,作为一个趋势投资者,我始终会按照中证红利继续有超额收益去布局。

看完比值的布林带走势,再看上图下半部分的 40 日收益差,尤其是注意 252 日移动平均线,可以看到自 2021 年末以来,中证红利就长期处于正超额多过负超额的情况,处于一个健康的上行趋势。在蓝色的 252 日均线下破 0 点之前,依然可以视为中证红利相对 Wind 全 A 指数的好时光。尤其是近期中证红利相对Wind 全 A 指数的 40 日收益差处于一个跑输的位置,从阶段性上车角度,在一波长线强势趋势下的短期弱势点,反而是一个好的入市点。

看完“轮动三棱镜”,再来看看成交额占比这个指标。需要说明一下,由于中证红利全收益指数没有成交额数据,所以这里使用的是不包含派息的中证红利价格指数,和 Wind 全 A 指数的比值走势会有极大不同,当下的比值还没超过 2019 年时。其实也正是这种不同,更能凸显派息在高息股长期投资中的价值。

从上面的成交额占比可以看到,中证红利指数的成分股,在整个 A股的成交额占比是不断下降的,即使是进入 2021 年后中证红利逐步走强,也不能改变这个趋势。

下图是成交额占比 2019 年以来的放大版走势,可以看到相比 2015 年乃至 2018 年时一度成交占比逼近甚至超过 20%,眼下的成交额占比已经跌破 5%。

成交额占比的低位,不是坏事,这意味着市场的主力资金尚未真正进入过高息股这个板块,从更乐观的角度说,就是增量资金潜力巨大。从这个角度说,其实也无需担忧中证红利为代表的高息股出现类似 2021 年初白酒股这样被过分追捧而出现泡沫进而破裂的问题。

最后,还是想把话题回到“食息一族”。

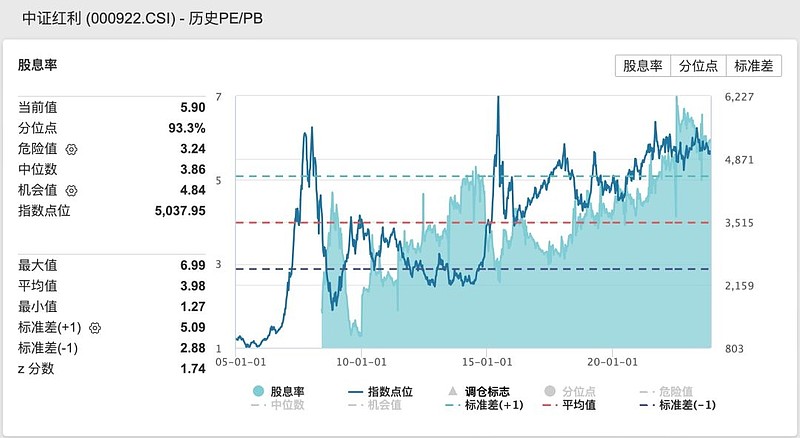

如果你真的是希望将股息作为重要的“睡后收入”来源,那么其实高息股是不是跑赢 Wind 全 A 指数并不重要,更重要的反而是当下的股息率是不是令你满意,以及这样的股息率水平是不是能健康持续。虽然后一个问题并不那么容易回答,但显然至少前一个问题来看,中证红利当下 5.9%的股息率水平,还是极具诱惑。而中证红利 ETF(515080)这样将股息分派率控制在 4%以上接近 5%的水平,也比较好的能帮助你规划现金流,这才是更重要的。