最近关于银行股,写了好几篇,一个看多者,应该是溢于言表了。

这里,还要推荐一本书,丁昶的《买入银行股》,一本书名很直白的书。

丁昶,之前在海通证券、兴全基金、韩国未来资产先后任职过,管理过韩国央行等的 QFII 账户,现在是自由投资人。因为这个经历,所以这本书的推荐人包含了董承非、谢治宇这两位与兴全基金关系密切的投资老将。初次以外,推荐人还有也包含热爱价值投资,也写过书的陈嘉禾,以及“搬砖小组”薛逢源。我知道此书,就是从后者。

这本书不像市面上那些银行业的券商研究报告,会聚焦过于微观的问题,聚焦一些具体的经营指标,而是从货币银行体系的演化,来论证了银行是一个和其他上市公司行业完全不同的行业,回顾并展望了中国银行业的发展,最后落到了央行股投资的问题上。

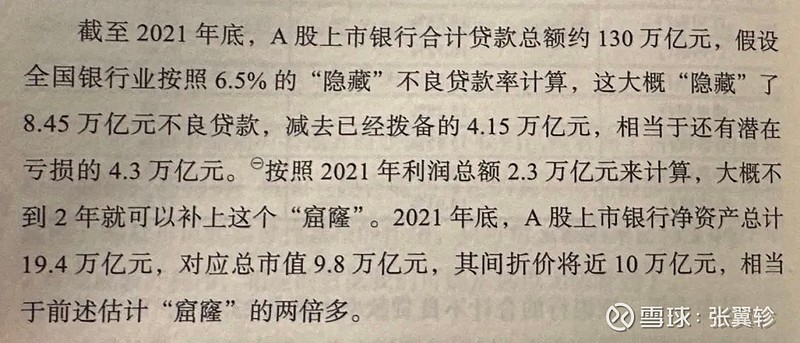

这本书洋洋洒洒十章,其实就是要探讨一个核心问题:A股的总市值越 9 万亿元,净资产越 19 万亿元,当中的 10 万亿元差额,相当于一头价值 10 万亿元的巨型灰犀牛。

当然,这里的“灰犀牛”,有点“化用”的味道。毕竟,按照古根海姆学者奖获得者米歇尔·渥克撰写的《灰犀牛:如何应对大概率危机》一书,“灰犀牛”本是比喻大概率且影响巨大的潜在危机。

显然丁昶这里的灰犀牛,指的不是潜在危机,而是巨大的机遇。

其实,银行股估值低、增长稳健,这些大家都知道。至于看多者和看空者的差距,更多是在于对于整个银行体系报表之外的暗流涌动是一种悲观还是乐观精神。

近期高盛的那份关于城投债研报,无疑是典型的悲观主义者看法,认同者也不少。

对此,《买入银行股》这书,在第八章“坏账问题”中有一个我觉得不错的提法:其本质并不是技术问题,而是信任问题。

当然,在信任基础上,他又做了一个糟糕情况下的情景假设,并指出即使如此银行股依然是个好投资。

当然,此书成书时还没高盛的研报,所以丁昶近期在近期推文《宏观特估论》(此文甚长,值得一读)中做了一个补充的点评:

文中如此说:

当然,正如我之前在《投资银行股,一个更稳健的载体》所言,对于银行股:

看多,看空者,在 2023 年的当下,恐怕永远无法说服对方,至多就是擦肩而过,互道一声珍重(或者……)。

所以看空者,估计对此书是没什么兴趣的。但对于看多者,此书不妨一读。毕竟,当下的银行股投资,不是技术问题,是信仰问题