中国银保监会2020年2月6日发布了新版的《普通型人身保险精算规定》,同期废止了《关于下发有关精算规定的通知》(保监发〔1999〕90号)及《关于普通型定期寿险、普通型终身寿险费率厘定等有关问题的通知》(保监发〔2010〕33号)。

银保监会有关部门负责人在答记者问环节中表示,新版《精算规定》的发布,有助于推动风险保障类产品发展,更好地保护保险消费者权益,具体表现在三个方面: 第一,由于现金价值参数的调整,健康保险、意外伤害保险、定期寿险、终身寿险等风险保障类产品的价格将下降3%~5%; 第二,由于平均附加费用率上限的下调,年金保险、多数趸交保险产品的价格将下降3%~5%; 第三,由于最低现金价值标准的提升,年金保险等长期储蓄类产品前几年的最低现金价值将提升5%~10%。

本文就第一点展开讨论,有错之处请指正。

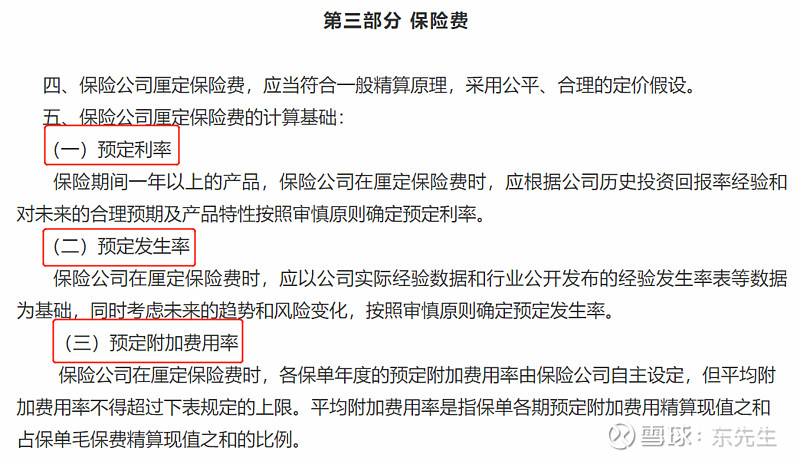

开篇立论,文件中指出了产品定价的三要素:预定利率,预定发生率,预定附加费用率,三者共同决定了产品的保费,比如预定附加费用率越高,产品保费自然越高。

在文件第四部分,规定了新的保单最低现金价值该怎么计算,这也是影响长期保障型产品保费的关键所在,值得我们细细品尝。但开始前,我们需要讨论何为现金价值

我们知道,保险公司一般是根据均衡原理来定价的。说白了就是在整个保单生命周期结束时,收入与支出能达到一个平衡,赚一点辛苦钱。但遗憾的是,这种平衡仅仅是对整个保单生命周期而言,在某个时点,收支往往是不平衡的。

我们的保单大多采用的是均衡保费的算法,即每年的保费是一样的。因此我们年轻时,挂的概率低,保险公司从概率上收入大于支出;年老色衰时,往往挂的概率高,保险公司从概率上支出大于收入;这就导致在年轻时,我们的保费会多缴,保险公司会“暂时”欠我们一笔钱。这笔钱用于老时保障我们的赔付,当然它也要赚一点。

当然,这是有前提的,即我们会持有保单直至其结束。那如果不呢?

如果我们提出退保,保险公司对于我们未来保障的责任就会消失,自然也就不需要那么多放在那没用的钱去支持我们的未来。因而,保险公司“暂时”欠我们的钱,就会变成“真的”欠我们的钱了——欠债还钱,天经地义。

那么还多少呢?这就被称为保单的现金价值。

理论上,现金价值很容易算清楚,但在真实世界中却困难很多。比如如何界定我们已经缴的钱中多少用于支付费用,多少用于支付那些预期发生但在过去没发生的风险,诸如此类,都要扣除掉的,那么保险公司在此时此刻,究竟欠我们多少钱呢?

反过来想,总是反过来想。查理芒格如是说。

保险公司欠我们的钱,不就是为了保障我们的将来吗?而为了将来的保障,保险公司不是计提了责任准备金吗?所以责任准备金就是它们欠我们的钱啊!

实际上,这正是责任准备金的两种算法:未来法和过去法,二者计算的结果应是相等的。

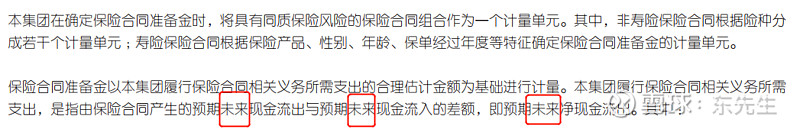

绝大多数保险公司年报里采用的都是未来法,比如平安年报里是这样说的。

未来法里,责任准备金=未来保险责任-未来净保费的现值;

其中,净保费为扣除了附加费用率后的保费;扣除前的保费又称为毛保费;

过去法里,责任准备金=已收到的保费-已发生的保险责任;

所以现金价值的理论最大值,应该是该产品的责任准备金

遗憾的是,理论难成现实。保险公司为了保障公司的顺利运行,需要承担流动性风险,效益风险,退保的管理成本等等。保监会也深谙此道,自然要通过监管来保障保险公司正常运营,避免因为过多被退保而挂彩,所以设定了几拦路虎:

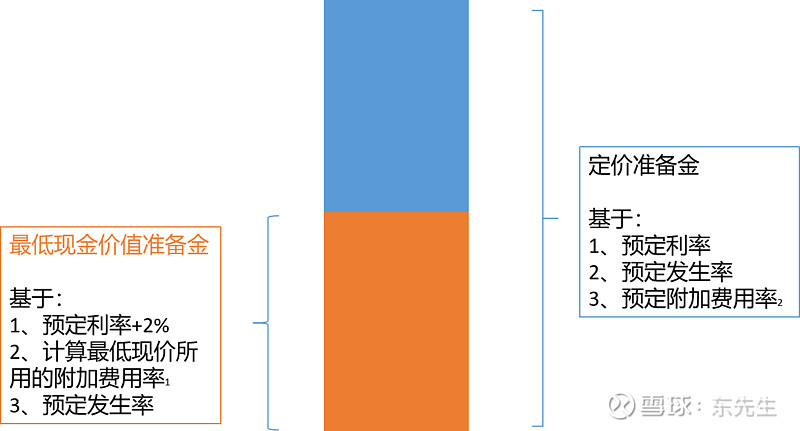

首先,诞生了个最低现金价值准备金(就叫现价准备金吧),它在某年时,要小于产品定价后得出的产品在某年所需的准备金(我们且叫它定价准备金吧),它们关系大概这样:

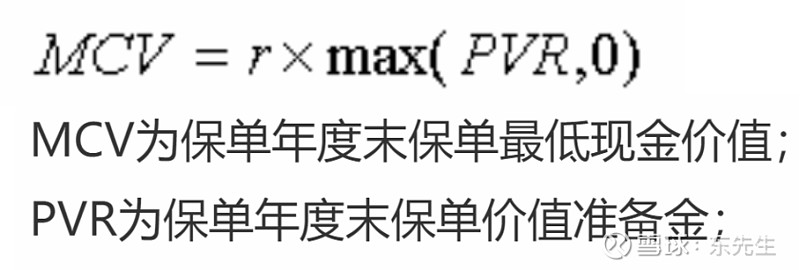

再来,最低现金价值小于等于最低现金价值准备金,在《精算规定》中是这样的:

由于保险公司是基于保单生命周期结束时的收支平衡原理(基于预定利率,预定发生率和预定附加费率算出总成本)运作,并将收入平均分摊到每年形成均衡保费的,因此会造成某个阶段“暂时”欠我们钱——前面提及的是现金价值。

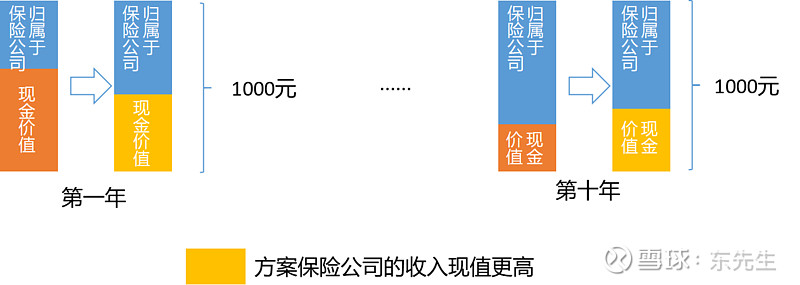

若客户同样是每期缴1000,早期让保险公司赚得越多(晚期越少),现金价值越少(晚期越多),则有可能让保险公司在保单的全生命周期收入的现值越多。(此点非常重要,本质上是复利的力量帮了忙)

在保单全生命周期成本固定的情况下(总体成本的现值固定),保险公司在全生命周期就能赚到更多的钱。若保险公司确定了仍要原来的利润率(利润率太高会不利于竞争),则有可能降低每期客户需要交纳的保费。总体逻辑图如下:

那么问题就好解决了——只要降低早期现金价值,提高晚期现金价值,既能保住保单全生命周期的成本,也能降低总保费(保监会预估 -3%~-5%)

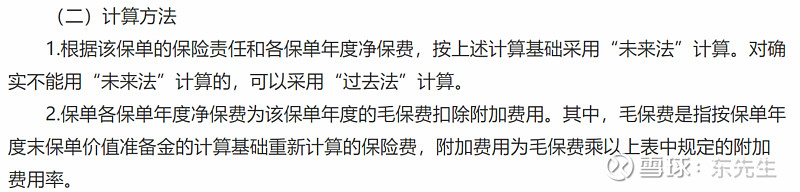

回到文件中,文件规定了采用未来法来计算现价准备金(为了方便,后文将现价准备金直接等效为现金价值),这时候我们要再请出未来法的准备金计算公式

现金价值 = 现价准备金=未来现价保险责任现值-未来现价净保费现值

根据《精算规定》中“净保费为该保单年度的毛保费扣除附加费用”的定义,上式可以重写:

现金价值 = 现价准备金=未来现价保险责任现值-未来现价毛保费(1-现价附加费用率)现值

上式中,计算现价的毛保费由现价准备金使用的预定利率,预定发生率和预定附加费用率构成(请区分于保险费厘定时使用的预定利率,预定发生率和预定附加费用率)。根据《精算规定》的要求,计算现价的毛保费所使用的的预定利率,预定发生率和预定附加费用率与产品定价所使用的预定利率,预定发生率和预定附加费用率关系为:

1、发生率采用险种报备时厘定保险费所使用的预定发生率;

2、利率采用险种报备时厘定保险费所使用的预定利率加上2%;

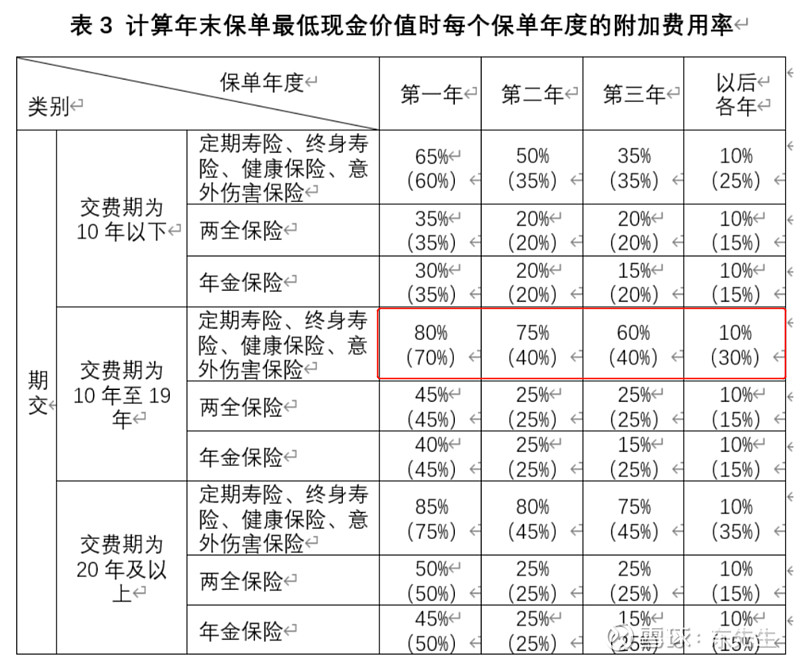

3、个人普通型人身保险的附加费用率采用了一张表规定的数值进行计算;

由此可见,调节计算现价的预定利率,预定发生率或预定附加费用率,都可以让毛保费产生变化。遗憾的是,预定利率已经被定死,发生率也不能轻易改,所以本次《精算规定》采用的武器是调节附加费用率。

《精算规定》修改前后的表格如下:

以10-19年期产品为例,头3年的附加费用率上升,后面的附加费用率下降。

现金价值 =未来现价保险责任现值-未来现价毛保费(1-现价附加费用率)现值

给现金价值定价的毛保费与现价附加费用率正相关。当现价附加费用率上升时,现价毛保费上升,但(1-现价附加费用率)下降,折现成现值的结果会是如何呢?

我们可以设想两条曲线,平均值一样,前高后低的现值比前低后高的现值要大。具体过程就不在这推导了。结论就是早期现价附加费用率的上升(晚期下降),最后通过每一期的折现求和,会让现金价值的下降。

若从公式角度不好理解,又不太纠结细节,我们还可以从实务层面来理解这件事。

因为所有产品出炉的时候都需要经过套佣测试,以保证首年现金价值+销售费用之和<首年保费;若我们假设其他因素保持不变,附加费用率的提高必然导致早期销售费用支出的比例提高,因此产品的早期现金价值会降低。

至此,现金价值的下降了,保险公司的净利润保住了,每一期保费也降低了。

由此可见

1、本次新版《精算规定》是以牺牲现金价值为代价,并不会影响产品的新业务价值;

2、保险公司采用本次新规,但若仍保持原保费不变,将会扩大产品的新业务价值率;

3、保险公司也可以选择通过降低保费,保持新业务价值不变,可以提高销量;

4、客户的退保率将下降,更有利于保险公司稳定负债久期。

5、对客户而言,保险产品便宜了,保障也不会少(就是早期退保现金价值少了);

$中国平安(SH601318)$ $中国平安(02318)$ @潜龙在渊 @草帽路飞 @confidlife @今日话题