$格力电器(SZ000651)$ $美的集团(SZ000333)$ $海尔智家(SH600690)$ 今年5月份的某天下午,在地下车库正等着电梯,突然一个京东快递小哥拖着一台双门冰箱,也要上电梯,快递小哥很谦让,说道,大哥,你几楼,我报了楼层后,快递小哥提醒我,要我后上,因为他的要去的电梯楼层比我的高,这样方便我下,我不由得暗暗打量了一眼细心的快递小哥,黝黑的脸上,一脸憨厚的笑容,我心生好感,就和小哥聊了起来。

我:你们这个收入好高吧,听说京东快递员的工资都蛮可以的

快递小哥:现在不行了,上个月只有6000元,

我有点错愕,广州这城市6000元只够活命,就再问道:包吃住么?

快递小哥:不包,吃住都是自己的,

我:有没有五险一金之类的?

快递小哥:没有呢,因为我们都是外包人力资源公司派过来的,人事关系并不属于京东。

我:那到手剩不了多少啊,以前也这么少么?

快递小哥:去年还行,去年这个时间,有比现在的量多一倍,我们是拿提成的

我:如何提成呢(我一个大男人,实在是有点八褂)

快递小哥:我们送一件电器的提成是20元,今天这车大概是5件,上午送一车,有100元提成,下午大概也是一车,一天下来,大概有200多元的收入

我倒吸一口气,眼前闪过东哥送给奶茶妹妹那硕大的钻戒,东哥掷地有声的话,言犹在耳:京东的快递员都是我的兄弟。

奶茶妹妹,虽然我是你的粉,但请原谅我在这里给你老公一个眼神,自己体会。

快递员又补了一句:去年还行,送电器经常忙不过来,今年只有去年的一半。我打算不做了,去抖音做网红。我的脑回路被电击了一下,难道李佳其也前也是送快递之类的么?

我又发挥了一下我八卦的心,问,为什么今年会少这么多呢?

快递员:因为今年搬新房子的少了很多

回到家之后,快递员的话,在我脑袋里转了几个来回:搬新房子的少了很多。。。。。

我打开了格力电器的报表。看着落后于美的的股价,陷入了沉思。。。。。。

格力处于家电行业本身,最大的影响因素就是房地产,因为家电空调和房地产周期紧密相关:房地产荣则家电荣,地产衰则家电衰。逻辑就是这样的:先明确房地产这一轮要调整到何时,再看家电和地产的关联性。

一般情况下,空调销量和住宅销量(宏观经济周期)呈现正相关,但是稍微滞后半年左右的时间,这跟装修期是吻合的。

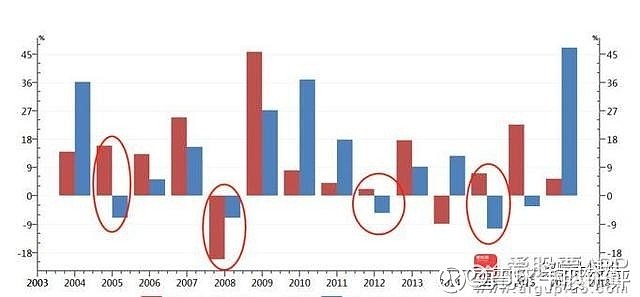

看下图,红柱代表楼市销量,蓝柱代表空调销量:

04-05年是个低谷,空调下滑-7%;08年低谷,地产-20%,空调-7%;12年,楼市2%,空调-6%;14年楼市-9%,空调先增后减(库存积压),滞后性推到15年,-10%:

在目前房地产调整的大环境下,格力是首当其冲的,相比于美的健全的产品线,丰富的小家电品类,空调类产品更易受冲击,受疫情影响更大,从三季报也可以看出,格力的回调幅度最深。

对此,格力打的第一张牌,是渠道变革转型,杭州马说,转型是要付出代价的,我们来看看格力的转型:

渠道现状,2016~2018年,格力电器空调的出厂价上涨约36%,零售均价增长仅为11%左右,渠道利润持续被压缩。相比往年40%以上的水平,2018年格力渠道利润率下降至2014年空调价格战时的历史地位:22%。同期,格力收入稳步增长,2018年收入增速远高于其他空调企业,实现2000亿收入目标,不过是通过侵蚀渠道利润实现了自身业绩的增长。因为在22%的利润水平下,经销商已处于微利甚至亏损状态。

2019年,通过控制成本,格力经销商利润率回归到正常的水平。

现阶段,格力各渠道层级利润分配处于合理水平,然而,在节骨眼上,线上店铺和直播卖货的开通,又让线下几万家实体店心又悬了起来了。

2019年11月,格力成立100%控股的电商公司,由董明珠亲自担任法人代表,接过第三方代运营的电商业务。电商公司收回了各个分区的电商权力,统一管理。自有电商平台“董明珠的店”加盟分销店铺超10万家,2019年销售额突破14亿元,无论是省级销售公司还是3万多个经销商,让其改变固有的压货返利模式,就要触及既得利益,何况渠道基数还如此庞大。有一现象:董明珠一直播带货,就有经销商哇哇叫苦,直播价格比店里最优惠时还便宜,店里的存货如何卖得动?

直播卖货和实体卖货,本质上是一样的,顾客还是那帮顾客,改变的,只是销售形式。由于线上卖货的直观性,为了吸此流量,线上的让利,直接在三季报毛利率拉响了警报,格力的毛利率是下降最严重的。

电商线上渠道,永远是一把双刃剑。那实际上,线下的实体店的房租,是一样要出的,

空调大厂美的一直跟随格力实行销售返利政策,但格力返利额度更高,和经销商的利益绑定更深,完全以返利模式和格力竞争的话,美的基本是拼不过的。2012年,美的以小天鹅为试点拉开了持续至今的数字化变革。

美的在生产端力求精益化和自动化,启动“T+3”产销模式变革,从客户下单到物流发送时间由28天缩短到12天以内,库房和厂房面积均减少约1/3。在渠道端,美的通过“美云销”等系统打通渠道数据,实现渠道管理下沉。通过自有物流安得物流和智能云仓系统,实现仓储、货运全网覆盖,统一管理和调配。

随着“T+3”产销模式的深入,美的得以开展渠道扁平化改革,减少中间层级加价。渠道改革分为两方面:一是对传统渠道的压缩,将省级销售公司转变为仅承担运营职能的销售中心,减少了一个层级的加价率;二是推行网批模式,由厂家或专业渠道商(KA,例如京东或苏宁等),直接对接终端零售商或消费者,省掉中间渠道商环节,实现更高性价比的销售。目前,美的传统渠道压缩基本完成,正在推行网批模式。减少一个层级,预估将减少10%的加价率。美的计划以更低的渠道加价率阻断行业新进入者,为公司带来更大的利润空间和市场份额。

在低价竞争领域,奥克斯正悄悄在格力背后桶刀子。

奥克斯的崛起很大程度上依靠了京东淘宝等电商平台,并找准了格力美的较少触及的低利润市场。2017年,奥克斯通过电商平台拿到线上销量第一的好成绩,同时,其在线下探索网批模式,依靠第三方京东物流,加速去代理化。比如线下代理拿货价与电商拿货价基本相同,同性能产品下价格优势明显。

但奥克斯的市场策略是以价换量,其净利率近几年的高点为6.25%,低点时仅为2.49%。如此低的利润水平,在格力、美的等大厂眼里是没有吸引力的。然而,奥克斯凶猛的线上攻势使得其出货量从5年前不到300万台涨到现在的1000万台附近,行业地位也直线攀升到第四、第五,抢占了不少低端市场份额,逼得格力频频打压奥克斯。还记得去年格力铁娘子手撕奥克斯么,就是这么个背景。

但真正触动和威胁格力的,是老对手美的。2015-2019年,格力在中低端市场份额有所下滑,2015年占比4.8%,一路下滑到2019年1-10月的2.1%。同期对比,美的2015年占比6.5%,2018年下滑至3.1%。转折点发生在2019年1-10月,美的迅速挽回并抢占了低线市场,占比回升至6.8%。2019年10月后,格力掀起百亿让利,挽回了部分份额,而美的也不遑多让,其低端市场份额在年底攀升到8.1%。

一番短兵相接,渠道效率高下立判。美的2019年全年在低端市场份额持续扩大,即使格力年末变相大减价也没冲击到它的上升势头。其渠道调整的红利已经开始释放,对比之下格力渠道变革的压力进一步加大。

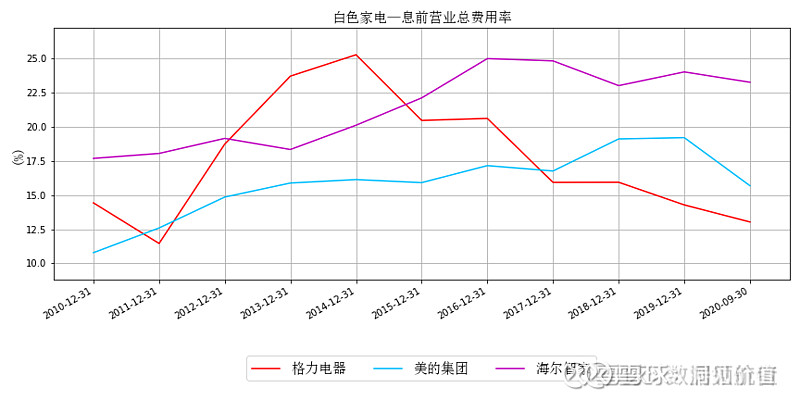

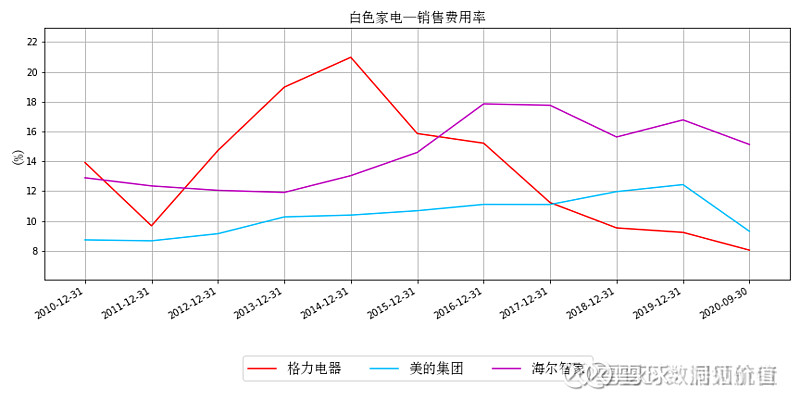

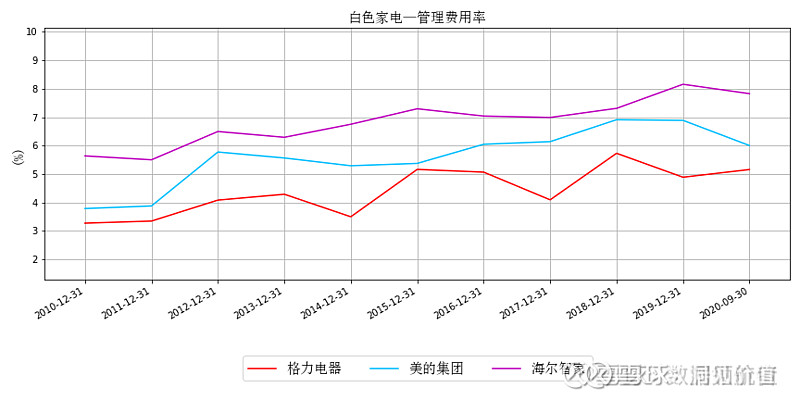

讲了一大堆,估计一堆格力粉已经开足火力要喷我了,格力真的就不行了么,这也不见得,这么多年下来,格力真正的核心竞争力还在的,就是一流的成本管控优势。从横向来看,格力电器的毛利率绝大多数时候也是高于同行美的集力与海尔智家。主要原因是格力电器专注于高毛利率的空调业务,除了最近几年其他业务占比的快速提升,格力电器的空调业务占比超85%。相反,美的集团的空调业务(含零部件)占比仅约有45%。

格力电器总体毛利率下行主要源于最近几年低毛利率的其他业务收入快速增加。这里的其他业务指的是原材料经销业务,简单点说是格力电器对大宗原材料进行了集中采购,包括钢板、塑料、塑胶、原料、铜材和泡沫粒等,再转卖给它的零部件供应商(也就是我常说的“甲供”)。

我们知道,空调产品的绝大部分成本是原材料,为了保证大宗原材料的质量,有效的控制成本很有必要。

另外,格力电器把一些废品收入也是计入在其他业务收入里面的。

格力没有两把刷子,高瓴资本也不会大举入资格力,估计也是做了相当精确的估算和预测的,那帮精算师也不是吃素的。现在说空调的天花板,还言之过早。

中国家庭空调渗透率已经从2000年的 12%上升至2007年的 48%,进一步上升至 2017年的 97%, 增长明显, 成长路径类似于日本。目前中国家庭空调保有量与 20世纪 80 年代日本类似,均在户均一台左右, 目前中国人均 GDP约为9000美元,与 1982年日本9500 美元类似。

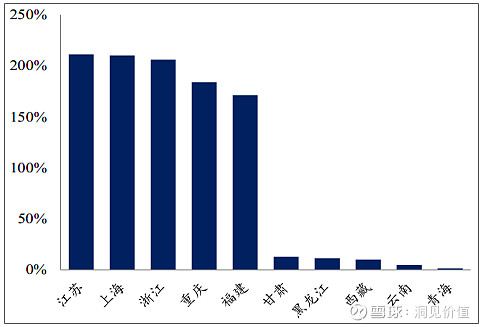

二、成长空间来自中西部省份

由于中国幅员辽阔,不同地区气候和发展水平不同,可以把它们分为三类。第一类是经济发达的东部省份,空调渗透率超过 200%,例如上海,空调渗透率已经达到饱和, 不会随着收入增长而进一步增长。

第二类是经济欠发到的中西部省份但是气候宜人,空调渗透率低于 10%,例如云南,四季如春,不需要空调,空调渗透率不会因为收入增长而增加。

第三类是经济欠发达的中西部省份但是气候变化大,这样的省份被认为是渗透率有较大的上升空间。人口稠密、经济增长快的省市可以纳入此类。 例如四川过去十年人均年收入由 1.2 万元上升到 3.1 万元,空调渗透率过去十年从 85%提升至130%, 投资者应该多关注这些区域白电龙头的销售情况。

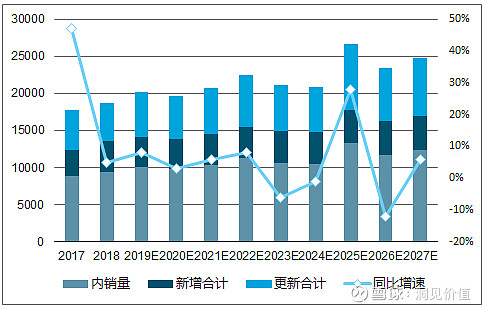

2010年和2011年家电下乡刺激的需求需要置换。 如果寿命在 7-9 年,置换期高峰在 2017 年-2020年,这利好地产压力下的近几年空调需求。总体来看,未来数年空调增长速度平稳,历史上的高增长年份,2010 年由于家电下乡政策刺激,2017年由于地产刺激并叠加部分 2010年的需求置换。在没有新政策刺激下,下一个高增长的年份预计在 2025 年前后。

那很多人会问,那空调还有搞头没有,当然有, 2009-2018空调十年间年复合增长率7%。中国家用空调市场经过前几年高速增长后,未来将进入平稳增长期。复合增长率在7%以下。相对于新能源汽车和光伏、卫星产业链,空调的复合增长率只能算是小弟弟,但好在稳,所以,假如你追求稳健,格力还是不错的,跑赢指数问题不大,但你要是想通过投资达到财力自由,估计家电这个赛道,成功的概率不会高。

声明:本文不构成任何投资建议,盈亏自负。本人也不持有以上文章中涉及到的任何股票。

#家电板块继续发力美的创历史新高# #光伏玻璃走弱福莱特港A股齐大跌#