最近几年A股市场整体震荡,但时不时也会闪现亮点行情。近两年来,红利行情的延续相对持久,成为资金追逐的“香饽饽”,这主要得益于其底层逻辑坚实,比如市场利率处于较低水平、新“国九条”开启了A股高质量发展新范式、追求股东回报成为A股新审美,退市风险较小等因素。

为了帮助投资者更好的捕捉红利行情,我们对市场中的红利指数基金进行了全面研究,发现这类基金数量越来越多,容易让投资者挑花眼。更重要的是从业绩表现来看,在不同行情环境中红利指数基金首尾业绩差距很大,这背后自然和基金跟踪的红利指数不同密切相关。今天我们就对一些主要的红利指数进行对比分析,方便大家选择。

一、同是红利指数,收益却天差地别

目前全市场名字中带“红利”或“高股息”且有基金产品跟踪的指数超过20多个,我们选取其中比较有代表性的9个指数来进行对比分析。

表:不同行情阶段红利指数表现对比

来源:Choice,截至2024.7.5

从上面的图表可以看出,2016年以来,A股经历了两轮涨跌轮回,9个红利指数的区间涨跌幅呈现出明显的分化。

1)2016年至2018年初(区间1),A股稳步上行,以大为美(大市值风格占优),核心资产行情初步演绎,深证红利指数大涨87.61%,红利低波100仅收获45.78%的涨幅,两者相差41.83%。

2)2018年初至2018年底(区间2),A股单边下行,期间几乎没有反弹,红利指数因具备较高的防御性,整体跌幅小于沪深300。其中,红利质量指数跌幅最小,下跌21.23%;深证红利跌幅最大,下跌34.20%。

3)2019年至2021年2月(区间3),A股结构性行情火热,尤其是核心资产行情逐渐达到顶峰,港股整体较为疲弱,资金偏好高弹性资产,红利指数整体表现不如沪深300,其中深证红利上涨135.77%,而港股通高股息下跌4.44%。

4)2021年3月至今(区间4),核心资产行情落幕,A股持续调整,在反复的反弹、探底的过程中市场重心不断下移,红利指数除深证红利、红利质量外整体呈现逆势上涨的态势,比如东证红利低波指数获得了34.68%的收益,深证红利则下跌47.51%,两者相差82.19%。

5)年初至今,A股和港股均开启了一轮触底反弹行情,港股走势强于A股,港股通高股息在上述9个红利指数中涨幅居前,为18.96%,红利质量则下跌了6.96%。

以上数据表明,在不同的行情环境中,不同的红利指数表现首尾差异较大,表明红利因子在指数编制过程中存在一定的差异化。如果选用的指数基金不合适,甚至可能在红利行情中不赚反亏。

二、收益分化的“果”是指数编制的“因”

指数从设计到落地,流程相似,但编制思路千差万别,最终的行业和个股配置情况多多少少都有差异,呈现出不同的收益表现。下面我们就从“内在基因”出发,来探寻9个红利指数的编制过程并进行对比分析。

1、编制规则对比

表:9个红利指数编制规则

来源:中证指数官网、国证指数官网

从上表中,我们通过逐个分析,可以得到以下信息:

1)选股标准。中证红利、上证红利基本一致,单纯聚焦红利因子;深证红利强调具有稳定的分红历史;红利低波、红利低波100、东证红利低波、300红利低波比较类似,均采用“红利+波动率”因子,避免股价的大幅波动侵蚀红利收益,其中红利低波还要求每股股息正增长(着眼于增长),东证红利低波要求预期股息率较高(着眼于未来);红利质量主要采用“红利+质量”因子,强调具备较高的盈利能力;港股通高股息主要聚焦红利因子,强调流动性好,因为港股整体流动性较A股差。

2)样本选取方法。中证红利和上证红利基本一致,都对日均总市值和成交金额有要求,需排名前80%;深证红利不仅考虑股息率,还考虑需排除分红行为不正常的样本;红利低波会剔除过去三年的每股股利增长率非正的样本;红利低波100会先按股息率排名再按波动率排名;东证红利低波主要通过过去五年周收益率的标准差来剔除波动率较高的样本;300红利低波会通过过去12个季度ROE标准差来剔除盈利能力波动过大的样本;红利质量会考核六个财务指标的综合得分,剔除基本面不过硬的样本;港股通高股息会通过日均成交金额指标来剔除流动性不佳的样本。

3)选股范围。深证红利、上证红利、300红利低波、港股通高股息指数选股范围相对较窄,聚焦在特定市场或特定指数内选股。其他几只指数(中证红利、红利低波、红利低波100、东证红利低波、红利质量指数)均是全市场选股,对红利资产的覆盖更加全面,可选的样本更丰富,更好的优中选优。

4)加权方式。深证红利采取市值加权,红利因子可能被市值因子削弱,比如部分高分红、高弹性的中小市值股票权重较低;红利低波100采用股息率/波动率加权,将波动率因子提高到和红利因子相同的地位,如果股息率高、波动大,权重将降低;红利质量采取综合得分加权(六个财务指标计算分数),财务越健康权重越高;其余6只指数都采用股息率加权,即股息率较高的成份股权重较大(与股票市值大小脱钩),突出红利因子,这是红利指数编制时主流的加权方法。

5)指数样本调整频率。红利低波100每年调整四次,频率较高,优势在于加快指数新陈代谢,保持活力,更加灵敏的反映红利资产的变化;其余指数每半年或每年调整一次,频率较低,优势在于降低基金跟踪指数的难度,降低交易成本,有利于跟踪误差的控制。

2、行业个股配置情况对比

来源:Choice,中证指数官网,国证指数官网,截至2024.7.5。深证红利数据截至2024.5。市值数据截至2024.6.28。

以下是9个红利指数行业配置、个股持仓的对比情况:

1)中证红利和上证红利的行业、个股配置相似度很高,前四大行业一致,均为金融、能源、工业和原材料,前十大成份股有9只重合。

2)深证红利虽然选股标准和中证红利、上证红利接近,但由于深市上市企业多为民营企业,同时对企业基本面(尤其是财务指标)有一定的要求,因此可选消费、主要消费、信息技术成为前三大行业,前十大成份股多为各行业的龙头白马股。

3)四只采用“红利+低波动”因子的红利指数,第一大行业均是金融,尤其是东证红利低波的金融行业占比高达41.60%,在9只指数中属于较高水平,这是因为金融股属于典型的大市值、低波动股票。其他行业占比情况则差异明显。

红利低波的第二大行业能源、第四大行业公共事业都是这两年凭借业绩好、分红高而走强的行业。前十大成份股中,红利股的领头羊中国神华为第一大重仓股。

红利低波100的行业分布相对均衡,金融占比仅为26.63%;能源为第五大行业,占比仅为7.30%,第二、三、四大行业原材料、工业、可选消费均不是年初至今的强势行业。

东证红利低波第一大行业金融占比在9个指数中较高,达到41.60%;第三大行业公用事业占比10.98%。这两个行业合计占比达到52.58%,属于年初至今少有的强势行业,决定了该指数年初至今的较好表现。

300红利低波前四大行业和东证红利低波一致,只是占比有差别。该指数占比第一的金融和占比第二的公用事业合计占比为44.12%,年初至今的收益表现和东证红利低波接近。

4)红利质量指数由于对企业经营质量、财务方面有要求,因此医药卫生、主要消费、可选消费成为了前三大重仓行业,但均不是最近的强势行业。

5)港股通高股息指数的前四大行业分布和中证红利和上证红利基本一致,不同的是行业中的个股来自港股。

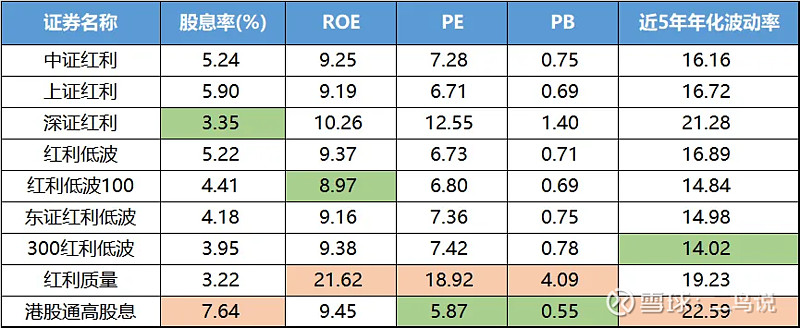

3、股息率、估值水平、ROE、年化波动率等指标

表:9个指数的相关指标

来源:Choice,中证指数官网,国证指数官网,截至2024.7.5

以下是9只红利指数股息率、ROE、估值水平、年化波动率指标的对比情况:

1)从股息率来看,港股通高股息、中证红利、上证红利及红利低波股息率较高,均超过5%,深证红利指数股息率仅为3.35%。

2)从ROE来看,红利质量为21.62%,明显领先于其他指数,其余8只红利指数的ROE均在9%左右的水平。

3)从估值来看,深证红利和红利质量的估值水平偏高,港股通高股息的估值水平则偏低。

4)从波动率来看,深证红利、红利质量、港股通高股息波动率较高,红利低波100、东证红利低波、300红利低波的波动率较低。

三、内外兼看,选择合适的红利指数基金

了解了9个红利指数内在编制规则和外在业绩表现情况之后。我们可以从多个方面来综合考虑,选择适合自己的红利指数基金。

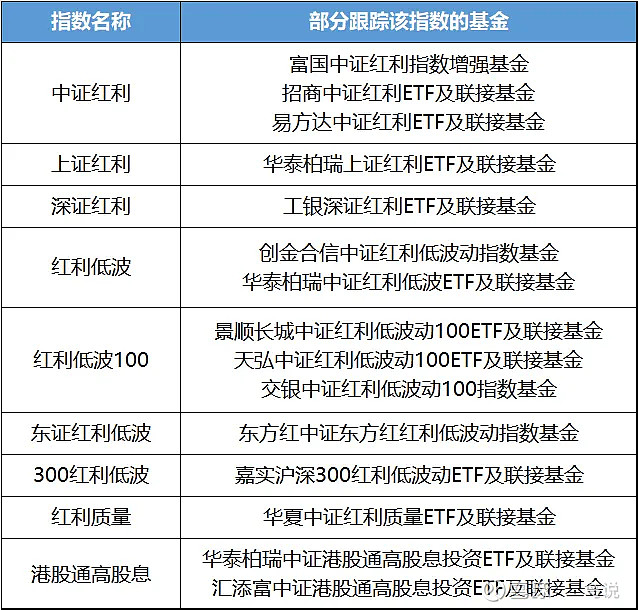

表:跟踪9个红利指数的代表型基金

1)中证红利指数,代表了A股沪深两市高股息企业的整体表现,单纯采用红利因子和股息率加权,聚焦红利主题,前十大重仓股中的中国神华、大秦铁路都是公认的高股息股票,是一只比较纯粹的红利指数。在不同阶段的行情中,涨的时候不拔尖,跌得时候不过度。该指数可以作为红利类指数的基准,适合纯粹想布局红利资产、不想过多考虑其他因素的投资者。

2)上证红利和中证红利在各方面均比较类似,前四大行业一致,前十大成份股有9个一致,主要的区别在于,上证红利只能从沪市选股,而沪市以大型央国企为主,是同时把握红利行情、“中特估”行情的选择。

3)深证红利也聚焦红利资产,不过局限于深市以民营企业为主,采用市值加权,且对基本面有所要求,成份股包括众多成熟的绩优股或分红能力较强的成长股,行业龙头属性较强,消费行业占据半壁江山,受大市值金融股影响较小。如果投资者预期市场可能从小市值切换为大市值风格,或者核心资产行情有望卷土重来,这个指数值得关注。

4)四只采用“红利+低波”因子的红利指数,红利因子能提供一定的防御性和成长性,而低波因子增强指数的抗跌能力,使得这类红利指数有更好的收益回撤比,提高投资者的持有体验。适合在波动较大的行情中选用。

其中红利低波,采用股息率加权,即红利因子为主、低波动因子为辅,前两大行业金融、能源、第四大行业公用事业都是这轮红利行情中走势较强的行业,可见指数编制思路非常有效。

红利低波100采用股息率/波动率加权,即红利因子和低波因子同等重要,从行业配置结果来看,第二、三、四大行业均不是今年以来的强势行业,尤其是波动率较高、周期性较强的能源占比不足10%(受低波因子影响)。该指数不太适合年初至今能源股因“业绩好+分红高”的行情,整体涨幅落后于其他红利指数,但波动率处于较低水平,适合对红利行情有兴趣,又不想承担过高波动的投资者。

东证红利低波将未来预期分红情况纳入选股标准,寻找的是ROE稳定、股息率高、波动小的股票,持有的金融行业占比较高,在核心资产行情中表现差强人意,比较适合“中特估”行情、红利行情。

300红利低波,选股范围仅限于沪深300成份股,因此大市值特征明显,年化波动率较低,在多个行情区间中涨幅领先于沪深300(参见上文分析的五个行情区间),可以作为沪深300增强型指数来使用。

5)红利质量指数重视财务指标,所以财务数据波动较小、普遍较为健康的消费和医药行业持仓较重,成份股多属于各行业龙头白马股,这点和深证红利有些相似,适合在大市值风格的行情环境中选用。

6)港股通高股息指数,港股近几年走势较弱,直到今年年初才触底反弹,因此年初至今该指数的涨幅在9只指数中较高。该指数高股息、低估值的特点非常突出,具备较高的安全边际。一旦港股的众多压制因素消退,这只性价比较高的指数有望获得不错的表现。

四、结语

这几年A股和港股市场以震荡下行为主基调,红利指数较为抗跌,资金正加速流入红利指数基金。从资本市场未来发展趋势、市场利率趋势下行等因素的催化下,红利资产受追捧可能成为一个结构性的长期趋势。

但我们也需要注意红利资产比较适合的行情环境,如果后续经济预期迎来大幅上修,市场风格如重回高成长板块,红利风格占优的行情也可能阶段性走向尾声。因此我们可以关注、参与红利行情,但要注意方式方法,做好任何资产都有逆风期的思想准备。

声明:基金、基金投顾组合的研究、分析不构成投资咨询或顾问服务,本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金及基金投顾组合的过往业绩不预示其未来表现,为其他客户创造的收益,并不构成业绩表现的保证。基金投顾业务尚处于试点阶段,基金投顾试点机构存在因试点资格取消不能继续提供服务的风险。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资。