很多朋友在配置纯被动的指数基金时,往往对仅获取市场平均收益感觉不太满意。因为每轮行情中会存在领涨行业或风格,而自己未能分到一杯羹。

为了满足大家这种既能跟踪指数,又能获取一定超额收益的需求,指数增强基金与Smart Beta指数基金(以下称策略指数基金)都得到了快速发展。

这两种方式被动和主动的结合,一方面传承了指数基金低费率、分散化、透明度高等优势,另一方面努力通过各种策略来获取一定的超额回报。

不过,很多投资者并不太了解两种产品之间的区别,以至于在投资过程中产生了很多的困惑。今天就来为大家详细介绍一下。

一、指数增强基金和策略指数基金的区别

指数增强基金和策略指数基金两者的核心目标都是获取超额收益,但在投资方法、实现路径、行情适应性等方面有比较大差别。

1、投资方法论不同

指数增强基金是在跟踪锚定母指数的基础上,基金经理运用多种策略和方法,取得超越母指数的投资效果。

策略指数基金是按照以某个或几个因子全市场进行选股,编制成固定的策略指数,策略指数基金只需跟踪对应的策略指数。这些大多都是经过实践验证,从而提炼出来的长期相对有效的因子,如红利、价值、质量等。

2、是否锚定母指数有不同

指数增强基金必须要有锚定的指数,在母指数的基础上做增强。

比如华夏创业板指数增强(A类018370,C类018371)属于指数增强基金,它锚定的是创业板指数。即将大部分仓位投向创业板指的成分股,其余少量仓位基金经理采用AI辅助量化策略在全市场选股,在年跟踪误差不超过7.75%的基础上,追求获得超越标的指数的回报。

而策略指数基金对应的策略指数,可以有锚定的指数,也可以没有锚定的指数,按自己的编制规则独立运行。

比如华夏500价值ETF联接(A类019001,C类019002)属于策略指数基金,它跟踪中证智选500价值稳健策略指数。这个指数锚定中证500指数,在中证500的成分股中选股,采用质量、价值、波动率等因子进行选样和加权。相较于中证500指数来说其选样方法更严谨、成分股数量更少、龙头特征更明显。

而华夏红利质量ETF联接(A类016440,C类016441)也属于策略指数基金,它跟踪的是中证红利质量指数。但该策略并不锚定某个具体的宽基指数。它是从沪深两市全市场的股票中,通过红利因子和质量因子筛选出50只股票作为成份股,反映分红预期较高、盈利能力较强上市公司股票的整体表现。

3、策略因子是否调整有不同

指数增强基金的基金经理需要根据市场状况,对各种因子主动进行及时调整。策略指数基金只能按既定的策略运行,不能随意调整。即使是策略所选取的因子处于逆风期,也不能进行调整和更换。

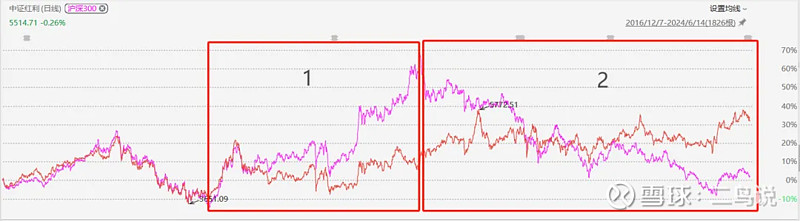

比如2019年和2020年(区间1),核心资产行情火热,中证红利指数(策略指数)跑输以蓝筹白马股为主的沪深300,跟踪该策略指数的基金只能默默忍受逆风期;直到2021年(区间2)红利行情开始走强并持续至今,中证红利指数才逐渐反超沪深300。

来源:Choice,截至2024.6.14

4、基金经理的作用不同

指数增强基金在运行过程中,各个因子如何调整,取决于基金经理的判断。因而,基金经理的作用较为重要,增强的效果基本取决于基金经理的主动管理。

而策略指数基金的基金经理,原则上不进行市场研判,只负责拟合对应的策略指数。策略指数基金的运行效果如何,完全取决于该指数使用的策略是否有效,以及编制的规则是否合理。从这一点来看,和被动指数的基金经理比较接近。

5、基金的性质不同

指数增强基金名为指数基金,实际上更接近于主动基金。只是其采用的指数增强的方法论,与普通主动基金所采用的主观多头选股有所不同。因此,指数增强基金本质上更类似于一个主动基金。主动基金的一些选基原则(如注重对基金经理的分析)等,对指数增强基金同样适用。

而策略指数基金,是介于主动投资和纯被动指数基金之间的产品,在指数编制上使用了主动基金的方法论,在指数运行上则是被动投资的方法。

6、费率不同

由于指数增强基金更接近于主动基金,基金经理的作用较为重要,其工作量要高于纯被动指数基金。因而,其管理费一般要高于纯被动的指数基金,但要低于纯主动基金(1.2%)。

策略指数基金由于被动跟踪策略指数,和普通的纯被动指数基金并无多大差别,管理费基本处于同一水平(一般为0.5%)。但也有一些独家定制的策略指数,管理费要高一些。

7、使用的场景不同

指数增强基金一般是作为底仓长期持有,不宜来回频繁操作。目标是锚定所对标的指数,且力争获取一些稳定的超额收益。比如很多机构配置沪深300指数增强基金,是为了用它当底仓先跟上A股市场的表现,同时还有机会获取一些超额收益。

而使用策略指数基金的话,需要投资者对市场风格进行识别和研判,以选择合适的策略指数。并要根据市场风格进行一些必要的调整,以匹配上适合的风格因子。如近两年红利因子比较强势,但红利因子前几年不行。这就需要投资者进行研判,并及时调整。

整体来讲,无论是指数增强基金还是策略指数基金,都融入了或多或少的主动管理,但是也有很多不同点,我们需要深入研究其特性并应用在合适的场景里。

二、指数增强基金和策略指数基金的筛选

指数基金作为工具型产品,是进行资产配置的利器,但是如果投资者选用不合理,不仅不会增厚账户收益,反而会适得其反。因此这类基金的筛选就成为非常重要的一步。下面就来为大家介绍如何进行精挑细选。

1、指数增强基金的筛选

选择指数增强基金,核心是选定锚定的指数(先天基因)、考察增强策略有效性和超额收益持续性(后天管理),可以通过以下步骤完成:

第一步选择锚定的指数。指数增强基金有跟踪误差的限制,业绩表现摆脱不了锚定指数的“地心吸引力”。整体上来讲,宽基指数的行业和个股配置分散,波动和回撤小于行业主题指数,不同的宽基指数、不同的风格主题指数之间也有很大的区别。比如沪深300、红利指数无论如何增强,也不能奢望其在成长风格中能够跑赢创业板指。

第二步是考察超额收益稳定性。考察业绩需要从中长期出发,几周、几个月的短期业绩并不能完全反映超额收益获取的能力。我们可以计算年度胜率,统计近3年、近5年、成立以来的超额收益情况。需要注意的是超额收益稳定性,既体现在行情好时能够获得超额收益,也体现在行情调整中控制好回撤。

第三步,探求基金采用的增强策略和实战能力。首先,了解基金采用的增强策略,进而提前对市场环境变化对增强策略的影响有所预期。其次,增强策略的有效性不仅和基金经理的水平相关,也和背后的团队、平台实力密切相关。比如有些沪深300指数增强基金会根据对行情的研判,对一些成份股进行低配或者超配,如果缺乏团队和平台投研资源的强力支撑,很容易出现重大的错误判断,导致“负增强”的产生。

第四步,比较其他方面,比如规模、费率等。规模方面,对于指数增强基金来说,规模太小(比如小于5000万),基金运作不稳定,规模过大的时候超额收益会下降。费率方面,管理费一般会比普通指数基金高、比主动权益基金低,有些基金持有超过30天即可免收赎回费。在其他条件差不多的情况下,我们可以多比较一下,尽量去选择费用低的基金,从而节约成本。

2、策略指数基金筛选

选择策略指数基金,核心是确定策略指数因子的有效性、超额收益持续性。

第一步确定因子的有效性。市场中比较常用的因子有价值因子、质量因子、动量因子、低波动因子、市值因子、红利因子等。在不同经济周期、市场环境中,这些因子的有效性不同。因此策略指数在编制时,因子的选择直接决定了其未来的表现。比如低波动因子和红利因子在震荡调整的市场中表现相对较好,在趋势性上涨行情中弹性相对较低。

第二步对策略指数进行筛选。不同策略指数的业绩表现存在差异,根源在于因子选择、选股范围、加权方式等方面存在差异,需要我们从这些方面认真筛选。1)看策略指数采用的是单因子还是多因子,如果是多因子,就需要注意不同因子融合后导致的细微变化。比如同样是红利策略指数,红利因子和质量因子相结合选出的股票会偏蓝筹股、白马股,红利因子和低波动因子相结合选出的股票会偏金融、能源、公用事业行业。2)有些策略指数虽然采用同样的因子,但选股范围不一样,比如中证A股红利指数聚焦A股市场,中证港股通高股息投资指数则聚焦港股市场。3)有些策略指数虽然是红利类指数,但有的采用市值加权(深证红利指数),有的采用股息率加权(中证红利指数),相较而言,采用股息率加权的策略指数更能够表征红利行情。

第三步比较其他方面,比如跟踪误差、规模、费率等。跟踪误差方面,指数增强基金的跟踪误差范围可以放宽,但是策略指数基金需要高度拟合跟踪的指数,需要严格控制跟踪误差。规模和费率方面,策略指数基金和普通指数基金相似,在其他条件差不多的情况下,可以优先选择规模大、费率低的产品。

三、结语

目前A股市场还处于个人投资者为主的弱有效市场阶段,无论是增强指数基金还是策略指数基金,都有望获取一定的超额收益。采用指数化投资,具有费率低廉、人为干扰因素小等优点,因而它们都是值得我们关注的产品。

这类产品拥有被动投资的优势,帮我们牢牢把握贝塔收益,又融入了主动投资理念,挖掘A股中的机会,有助于让我们的投资好上加好。

声明:基金、基金投顾组合的研究、分析不构成投资咨询或顾问服务,本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金及基金投顾组合的过往业绩不预示其未来表现,为其他客户创造的收益,并不构成业绩表现的保证。基金投顾业务尚处于试点阶段,基金投顾试点机构存在因试点资格取消不能继续提供服务的风险。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资。