隔膜是锂离子电池四大核心材料之一,占锂电池成本比约为4%

隔膜的主要作用是分隔电池的正、负极,保证锂离子通过的同时,阻碍电子传输,是一种具有微孔结构的薄膜,具有防止电池过热的功能。隔膜的性能决定电池的界面结构、内阻等,对电池的容量、循环等产生影响。

隔膜产品类型

照基体材料划分,目前大规模商品化的锂离子电池隔膜生产材料以聚烯烃为主,聚烯烃可提供良好的机械性能、化学稳定性和高温自闭性能,是当前锂离子电池隔膜的主要原材料。

主要包括聚丙烯(PP)、聚乙烯(PE)、聚丙烯(PP)和聚乙烯(PE)复合材料三种,聚乙烯(PE)是湿法隔膜的主要原料,聚丙烯(PP)是干法隔膜的主要原料。

按照工艺划分,主要可分为干法隔膜、湿法隔膜(湿法隔膜工艺流程更复杂、性能更好)和涂覆隔膜。

隔膜轻薄化是行业发展的重要趋势

隔膜轻薄化能提升锂电池的能量密度,通过使单位体积或重量的锂电池容纳更 多的电极材料,从而提高锂电池的续航能力。

隔膜材料产业链

隔膜产业链上游为聚丙烯、聚乙烯及添加剂等基体材料,影响锂离子电池隔膜行业产品质量、成本及产品利润空间;

中游为隔膜材料的生产加工;

下游为锂离子电池应用,即动力、消费、储能电池领域,下游影响隔膜行业发展前景。

电池企业隔膜供应概况

国内的主要隔膜供应商包括恩捷股份、星源材质、中材科技三家。全球龙头宁德时代隔膜供应商主要为$恩捷股份(SZ002812)$ ,涂覆工艺以$璞泰来(SH603659)$ 为主。

全球隔膜出货量快速增长

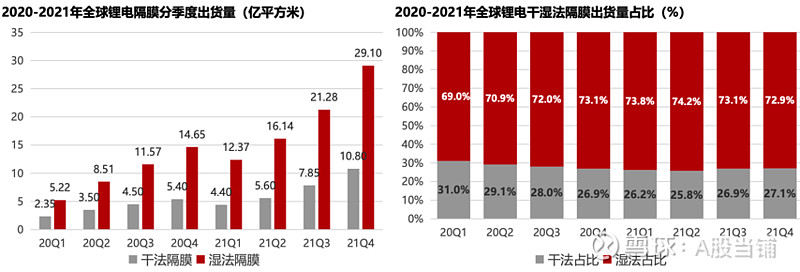

全球锂电隔膜出货量爆发式增长。2021年全球隔膜总出货量为107.54亿平方米,同比增长93.1%。

2021年湿法隔膜继续占据主导地位。随着能量密度更高的三元动力锂电池出货量占比提升,需要提高能量密度的磷酸铁锂电池逐步开始用湿法代替干法,且湿法和干法隔膜价差缩小,湿法隔膜的出货量占比逐年提升。2021年湿法隔膜出货量为78.89亿平方米,占隔膜总出货量的73%,同比增长97.5%;干法隔膜出货量28.65亿平方米,占隔膜总出货量的27%,同比增81.9%。

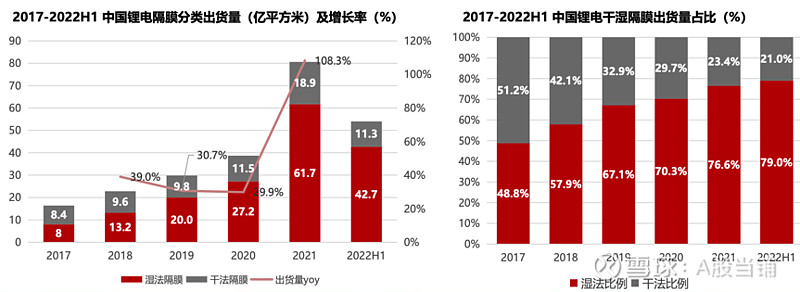

国内隔膜出货量增速高于全球

根据EVTank数据,我国锂电池隔膜由2017年16.4亿平方米增至2021年80.6亿平方米,2021年中国锂电隔膜出货量同比增长108.3%。

从产品结构来看,因湿法隔膜的性能优势,中国隔膜市场出货以湿法隔膜为主2021年湿法隔膜市场占比为76.6%, 2022H1上升至79.0%。干法占比虽有所减少,但其出货量保持快速增长,主要受储能、小动力电池增长带动。

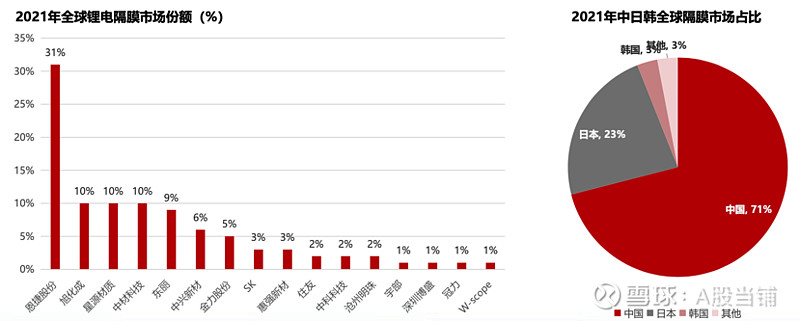

全球市场格局:中日韩三分天下

2021年全球锂电隔膜出货量前16强中,国内企业占据10位,并且恩捷股份位居行业龙头,2021年全球市场份额31%。

另外日本企业有5家,包括旭化成、东丽、住友、宇部和W- Scope,韩国企业仅有SK1家。

前16强中,中国企业合计占据市场份额为71%,日本企业市场份额为23%,韩国企业市场份额为3%。

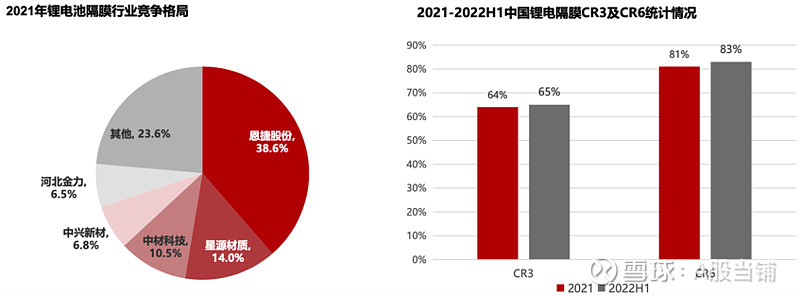

国内市场格局:一超多强

我国隔膜行业具有较高壁垒,内部竞争者成本盈利水平分化,已形成一超多强的竞争格局,行业集中度高。

2019年 CR3达到66%后,国内CR3稳固在60%以上。2022年H1隔膜行业市场CR3为65%,CR6 为83%,较2021年全年有所提升。

其中,恩捷股份市占率达38.6%,星源材质与中材科技市占率分别为14.0%、 10.5%。由于隔膜行业的重资产属性,头部企业规模效应下的成本摊薄是其独有优势,也有利于行业集中度的进一步提升。

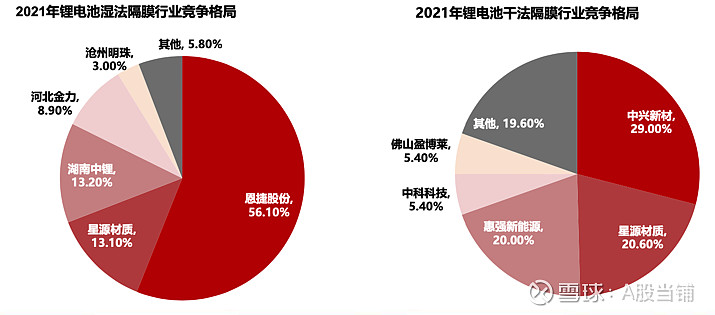

国内湿法隔膜格局:1超2强+多小

恩捷股份在2021年产能大规模释放下,隔膜产量超过30亿平大关,湿法隔膜市场龙头地位进一步稳固,湿法隔膜的市场占有率达到56.1%,较2020全年提升6pct。星源材质湿法隔膜产能2021全年产量市占率提升至13.1%。

在干法隔膜领域,主要为三大龙头——中兴新材、$星源材质(SZ300568)$ 、惠强新能源,CR3占比约为70%。随着龙头企业2022年12μm三层共挤隔膜批量供应,干法市场集中度有望进一步提高。

需求无忧,国内供应商全球市占率持续提高

全球隔膜总需求2025年有望达到301.77亿m²,其中湿法隔膜、干法隔膜预计分别占比85%、15%,需求量分别为256.50、45.27亿m²。

下期预告:对比分析隔膜市场主要上市公司。

重要提示:本文仅做研究学习之用,不作为投资依据,更不构成投资建议,风险自负。