一、连续9个月超额续作MLF

8月15日上午九点二十分,中国人民银行发布公告称,为对冲税期高峰等因素的影响,维护银行体系流动性合理充裕,人民银行于8月15日开展2040亿元公开市场逆回购操作和4010亿元中期借贷便利(MLF)操作,1年期MLF中标利率从2.65%下调至2.5%,7天逆回购利率从1.90%下调至1.80%,也是市场期待已久的“降息”,那么MLF和逆回购分别是什么?

MLF(Medium-term Lending Facility,中期借贷便利),民间俗称“麻辣粉”,是央行货币政策工具箱中的重要一员。MLF具体操作过程为,央行通过招标方式,选择合适的商业银行,按中标利率借钱给商业银行,同时商业银行将优质的债券作为抵押品。简单来说,就是央行借钱给商业银行,向银行系统注入流动性,而MLF利率关系着银行借钱的成本,MLF中标利率更低,银行借钱的成本也就更低。

公开市场逆回购则是另一大货币政策工具,操作过程即央行向一级交易商购买有价证券,并约定在未来特定日期(如七天),将有价证券卖给一级交易商。简单而言,就是央行为了解决短期市场流动性的不足,通过购买国债等证券向市场投放流动性。同样,逆回购利率也关系着融资方借钱的成本。

二者区别上,从借款时间长短角度,MLF是中期操作,借款时间从3个月至1年均有,逆回购则是短期操作,借款时间通常为7天;从操作方式角度,MLF是央行招标模式,中标的商业银行才能同央行签订协议,而逆回购则是有价证券交易,不涉及招标;从作用效果上看,逆回购直接向市场投放流动性,MLF相当于对商业银行、政策性银行注入流动性,但若实体经济金融脱媒,即商业银行作为金融中介的地位下降,则MLF续作不一定代表实体经济能获取低成本资金。

回到本次降息,既有超预期的部分也有符合预期的部分。降息操作本身是符合市场期待的,此前中信证券首席经济学家明明在研报中指出,今年下半年政府债在8月迎来发行高峰,而8月份到期的MLF规模为4000亿元,流动性缺口较大。其测算年内CPI同比积极和消极假设下,年底前MLF利率降息空间在10到30个基点。叠加上周超预期下行的社融增量,MLF降息对压降全社会利息成本的效果显著。

超市场预期的部分,首先时间线上,央行上次降息是6月,彼时分别调降了1年期MLF和7天逆回购10个基点,仅过两个月就二次降息,较超市场预期;幅度上,此前市场预期多为10个基点,与6月份持平,本次降息15个基点,也体现了宽松货币政策的坚定取向。

值得注意的是,央行已经连续9个月超额续作MLF。从2022年12月至2023年8月,进行了加量规模不等的超额续作,反映了经济弱复苏背景下,央行对市场流动性的呵护。市场上资金充裕,实体经济在政策提振下有望加快复苏,顺周期板块迎阶段性布局机会,值得加强关注。

二、布局顺周期板块的工具

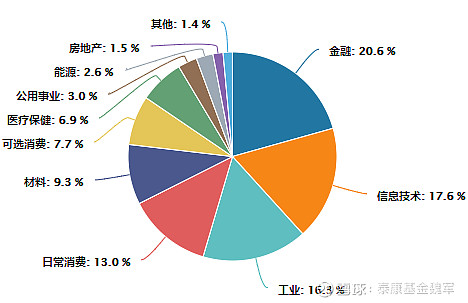

(1)顺周期表征力强。沪深300指数由沪深市场中规模大、流动性好的最具代表性的300只证券组成,由于成分股涵盖了大部分核心资产,即顺周期板块的主力军,因此沪深300指数是顺周期投资的集大成者。从行业分布上来看,沪深300指数对顺周期行业上游资源(石油、天然气、煤炭、有色技术)、中游制造(能源化工、有色金属加工)和下游服务(金融、地产、汽车、家电、旅游、物流)等布局全面,在经济体复苏阶段有着较好的投资价值。

图:沪深300指数成分股行业分布

(信息来源:Wind数据库,截止日期:20230630)

(2)相较个股分散持仓,操作简便。相比购买个股,沪深300指数胜在操作简便、且相较投资个股,能通过风险分散降低回撤。如前所述,顺周期板块包罗万象,要把上游到下游的公司都买一遍,需要极为庞大的资金体量,而沪深300指数化零为整,小规模的资金也可以完整布局。对于没有时间精挑细选个股、没有时间做短线操作频繁择时的投资者来说,能大幅提升投资效率。此外,沪深300通过分散持仓,力争捕捉经济复苏的大beta,平衡微观主体层面的扰动,相比购买个股波动率、回撤均更小。

(3)相较主动权益基金平均费率显著更低,性价比高。被动指数基金的管理费费率显著低于主动权益基金,以沪深300指数为例,所有跟踪沪深300指数的场内ETF或场外ETF联接基金,管理费率均低于0.5%。因此如果需求是布局顺周期板块的复苏机会,选择沪深300ETF或对应的场外联接基金,相比选择同概念的主动权益基金性价比显著更高。

欢迎大家关注跟踪沪深300指数的沪深300ETF泰康(515380)。如果大家偏好场外基金,也可以关注泰康沪深300ETF联接基金(A份额:008926;C份额:008927)。

风险提示:本材料仅作宣传所用,不作为任何法律文件。文中观点仅供参考,不代表任何投资建议,投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投资有风险,基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。投资沪深300ETF泰康可能遇到的特有风险包括:(1)标的指数回报与股票市场平均回报偏离的风险;(2)标的指数波动的风险;(3)基金投资组合回报与标的指数回报偏离的风险;(4)标的指数变更的风险;(5)指数编制机构停止服务的风险;(6)成份股停牌的风险;(7)基金份额二级市场交易价格折溢价的风险;(8)IOPV计算错误的风险;(9)申购赎回清单差错风险;(10)退市风险;(11)退补现金替代方式的风险;(12)投资者申购失败的风险;(13)投资者赎回失败的风险;(14)基金份额赎回对价的变现风险;(15)基金在二级市场的流动性风险;(16)第三方机构服务的风险等。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金有风险,投资需谨慎。投资者购买基金时应认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件(详阅官网网页网页链接或客服热线400-18-95522),在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。