在之前的文章里我曾经说过,自从踏入了投资行业,我就一直在寻找能够指导我们投资实践的理论,这个过程持续了很长时间,直到读到本杰明·格雷厄姆的书,才有茅塞顿开的感觉。

以前我总觉得风险投资和二级市场的股票投资时两种不同的投资方式,因此,其理论体系也会有所不同,后来发现,不管是风险投资还是股票投资,其核心都是对企业价值的投资,在本质上两者应该是一致的,如果说有区别,那就是风险投资受大众心理的影响更小一点,更注重企业未来价值的发现。

自从接受了格雷厄姆的投资思想以后,当然还有对巴菲特、芒格、费雪、林奇等的了解,我算真成为了价值投资的信徒,不仅在风险投资过程中获益良多,在之后的股票投资中也颇有斩获,在去年今年的低迷行情中还都跑赢了大盘,不知道这个实际的效果是不是就来自格雷厄姆,不管你信不信,反正我相信。

下面的文章是我10年读到格雷厄姆的《聪明的投资人》这本书的时候的欣喜和收获,摘录了很多书中的要点,文章比较长,但如果要从事投资行业,这本书还真不该被错过。

====================================

有个村庄的小康之家的女孩子,生得美,有许多人来做媒,但都没有说成。

那年她不过十五六岁吧,是春天的晚上,她立在后门口,手扶着桃树。她记得她穿的是一件月白的衫子。对门住的年轻人同她见过面,可是从来没有打过招呼的,他走了过来,离得不远,站定了,轻轻地说了一声:“噢,你也在这里吗?”她没有说什么,他也没有再说什么,站了一会,各自走开了。

就这样就完了。

后来这女子被亲眷拐子卖到他乡外县去作妾,又几次三番地被转卖,经过无数的惊险的风波,老了的时候她还记得从前那一回事,常常说起,在那春天的晚上,在后门口的桃树下,那年轻人。

于千万人之中遇见你所遇见的人,于千万年之中,时间的无涯的荒野里,没有早一步,也没有晚一步,刚巧赶上了,那也没有别的话可说,惟有轻轻地问一声:“噢,你也在这里吗?”

这是张爱玲在小说《爱》里面的一段描写。

相遇,看似寻常,却常常隐藏着百转千回的隐衷。杜拉斯在湄公河上与那个中国富二代的相遇,芒格和巴菲特在奥马哈俱乐部的见面,每一个细节的变化,事情都有可能朝另外一个方向演进。

那么,为什么要直到今天才让我与格雷厄姆相遇?为什么要到今天才能够听到格雷厄姆的教诲,而不是在08年或者更早?

但是,不管什么时候,能够沉下心来读到格雷厄姆,作为一个将投资当作毕生事业的人来说,都是一种幸运。

我也没有必要对这本书作怎样的评价,因为任何溢美都是多余的,不管你喜欢或者不喜欢,格雷厄姆都会在那里在着,无论现在还是将来。

就摘录本书的一些段落,作为阅读笔记吧。

1、“聪明的投资者”的确切含义是,要有耐心,要有约束,并渴望学习;此外,你还必须能驾驭你的情绪,并能够进行自我反省。这种智慧与其说是表现在智力方面,不如说是表现在性格方面。

2、购买股票要像购买食品杂货一样,而不要像买香水一样。过去几年,我们之所以会在股票投资中遭受惨重的损失,都是因为我们在买股票时忘了问一声:“它价值几何?”

3、虽然热情在其他行业是一项必不可少的品质,但在华尔街却总会招致灾难。

4、投机在以下两个方面来说是有益的:首先没有投机,那些未经检验的公司,就永远无法筹集发展所需的资本金。其令人垂涎的巨额收益,正是推动创新机器得以运转的润滑剂。其次,股票的每一次买卖都是一次风险的交换。

5、通货膨胀没有大张旗鼓地显示出来,却拿走了我们的财富。衡量你是否投资成功的尺度,并不是你挣了多少,而是在扣除通货膨胀的影响后,你还剩下多少。

6、当投资者有可能集中购买某成功企业的股票时,该企业的股价几乎总是会高于其净资产价值。在支付这些市场溢价的同时,投资者要承担很大的风险,因为他必须依靠股市本身来证明自己投资的合理性。

7、超出账面值的相关溢价,可以看成是为获得上市交易及相应的流动性的好处而额外支付的一笔费用。

8、如果投资者自己因为所持证券市场价格的不合理的下跌而盲目跟风或过度担忧的话,那么他就是不可思议地把自己的基本优势转变成了基本劣势。对这种人而言,他的股票干脆就没有市场报价可能会更好一些,因为这样的话,他就不会因为其他人的错误判断而遭受精神折磨了。

9、如果你是一个谨慎的投资者或一个理智的商人,你会根据市场先生每天提供的信息决定你在企业拥有的1000美元权益的价值吗?只有当你同意他的看法,或者想和他进行交易时,你才会这么做。但是,其余时间里,你最好根据企业整个业务经营和财务报告来思考所持股权的价值。

10、投资者和投机者之间最现实的区别,在于他们对待股市变化的态度。投机者的主要兴趣在于预测市场波动,并从中获利;投资者的主要兴趣在于按合理的价格购买并持有合适的证券。

11、投资成功的秘诀在于你的内心。如果你思考问题时持批判态度,并以持久的信心进行投资,你就会获得稳定的收益。通过培养自己的约束力和勇气,你就不会让他人的情绪波动来左右你的投资目标。说到底,你的投资方式远不如你的行为方式重要。

12、市场就像一只钟摆,永远在短命的乐观和不合理的悲观之间摆动。聪明的投资者就是现实主义者,他们向乐观主义者卖出股票,并从悲观主义者手中买进股票。每一笔投资的未来价值是其现在价值的函数。你付出的价格越高,你的回报就越少。

13、聪明的投资者决不能只靠过去的推测来预测未来,这是格雷厄姆的一个核心观点。

14、历史告诉我们的唯一无可争议的真理,就是未来总会出乎我们的意料,永远是这样。

15、股票市场的走势依赖于以下三个要素:1、实际的增长(公司利润和股息的增加)2、通货膨胀的增长(物价的总体上涨)3、投机活动的增长或下降(投资大众对股票兴趣的上升或下降)。从长期来看,你对股票的年回报率的合理期望值应该在6%左右。

16、既然公司能够赚到的利润是有限的,投资者为其支付的价格就应当适可而止。

17、1982年福布斯钱400名富豪的而平均财富为2.3亿美元。想进入2002年的前400名富豪榜,当时的富豪平均每年只需从其财富中获得4.5%的回报即可。这一时期银行账户的收益高于4.5%,而股市的年均回报达13.2%。但是经过20年后,只有64人仍留在榜单。

18、针对1951年-1998年美国几千种股票所进行的学术研究表明,在每一个10年期内,平均每年的净增长率为9.7%。但是,就占总数20%的大公司而言,其年均利润增长率只有9.3%。

19、如果一个疯子每周至少5次告诉你应该与他想的完全一样,你会允许他这样做吗?你会仅仅因为他的乐观而乐观,或者因为他的悲观而悲观吗?你要坚持自己的权利,根据自己的经验和信念来掌控自己的感情生活。然而每当涉及金融生活,许多人就会让市场先生告诉自己感觉如何,以及应该怎样去做------尽管事实一次一次明确表明,他愚蠢至极。

20、如果你看电视上的金融节目,或者是阅读大多数的股市专栏文章,就会感到投资活动有些类似于体育运动,或者是一场战争,或者是一场在荒野中的生存较量。然而,投资活动并非要在别人的游戏中打败他们,而是要在自己的游戏中控制好自己。

21、衡量自己的投资是否成功成功的最好办法,不是看你是否战胜了市场,而是看你是否拥有一个有可能使自己达到目标的财务计划和行为规范。最终,重要的不在于你比他人提前到达终点,而在于确保自己能够到达终点。

22、影响资本化率的因素。尽管未来的平均利润被看作是价值的主要决定因素,但资本化率也是很重要的依据,而资本化率的因素主要由 1)总体的长期前景 2)管理 3)财务实力和资本结构 4)股息记录 5)当前股息收益率等。

23、价值=当期利润x(8.5+两倍的预期年增长率),增长率这一数据应该是随后7-10年的预期增长率。

24、拥有成长股的最大风险,并不在于其增长将会停止,而仅仅在于其增长将会放缓。从长远看,这并不仅仅只是一种风险,而实际上是必然要发生的。

25、股票股价只有在非常罕见的情况下,才是真正可靠的。对大多数投资者而言,最好的方法或许是,确保自己购买的证券物有所值,并且这样保持下去。

26、预期利润使得企业可以向人们展示:如果没有食物,它们将会做得多么好。作为一个聪明的投资者,在预计利润上,你唯一能做的就是忽略他们。

27、资本支出是企业管理者增强企业实力的一个重要工具。但是,灵活的会计原则使得管理者可以通过将正常营运费用转变为资本资产来夸大其报告利润。聪明的投资者一定要搞清楚公司资本化的来源及理由。

28、防御型投资者证券组合的7项统计要求:1)相当的规模 2)足够强劲的财务状况 3)至少在过去20年内连续支付过股息 4)过去10年内没有负的利润 5)10年内每股利润至少增长1/3 6)股价不高于净资产价值的1.5倍 7)过去3年内的平均市盈率不超过15倍。

29、如今的投资者是如此关注对未来的预测,以至于已经事先付出了巨大的代价。这样,即使他大力进行细心的研究得出的预测结果成为现实,他也可能仍然无法获利。如果预测的结果没有完全实现,他实际上将面临严重的短期甚至是永久性的亏损。

30、所有的投资者都要为一个残酷的矛盾而费神:我们的投资时现在进行的,但我们的投资期待是未来。而且遗憾的是,未来几乎是完全不确定的。通货膨胀和利率水平是不可靠的;经济衰退的发生和结束也是随机的;单个企业及其整个行业的命运,往往与大多数投资者所预期的相反。因此,以预期为基础的投资行为,着实实在做傻事。对大多数人而言,以保护作为基础的投资,是最佳的解决办法。

31、“内心或感性能理解的东西,理智不一定能理解”,因为只有“内心”能理解“华尔街”。

32、选择普通股的单一标准:a、购买市盈率较低的重要企业的股票b、选择价格低于流动资产价值(或营运资本价值)的各类股票。但第二种机会正在逐步消失。

33、积极型投资者的选股策略。1、财务状况:a、流动资产与流动负债之比至少达到1.5倍;b、(对工业企业而言)债务占净流动资产的比例不高于110%/2、盈利稳定:近5年的数据中没有出现过赤字。3、股息记录4、利润增长:去年的利润高于前年5、股价:不高于有形资产净值的120%。

================================

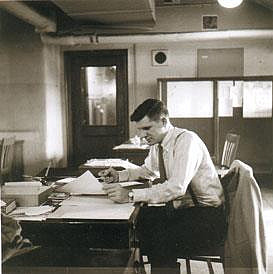

题图:封面照片是格雷厄姆在哥伦比亚大学办公室的情景,此时,巴菲特正师从于他。

公众微信名称:B座12楼 微信ID:B1-12F