来源丨不良资产行业观察综合中国经济网、华夏时报

各家银行开始陆续交出2020年的成绩单。尽管国有大行全年盈利在四季度业绩强劲反弹下明显回升,部分中小银行的表现却令市场担忧。

以最新公布业绩的包头农商银行为例,在2019年盈利增长达到惊人的100倍后,2020年盈利竟骤降100%,上演“天地板”式巨幅波动。

据财报显示,2020年包头农商银行实现营收10.29亿元,较2019年减少13.06%,而该行2020年盈利水平更加出乎意料,全年盈利0元,同比降幅100%。

同时,在3月29日晚间,广州农商银行披露的业绩公告显示,2020年,广州农商银行实现营业收入212.18亿元,同比减少10.31%;实现归属于母公司股东的净利润50.81亿元,同比减少32.43%;经营活动产生的现金流量112.61亿元,同比减少11.04%。

盈利能力方面,2020年,广州农商银行的平均总资产回报率为0.55%,较上年同期下降0.40个百分点;平均权益回报率为7.10%,较上年同期下降6.14个百分点;净利差为1.98%,较上年同期下降0.73个百分点;净利息收益率为2.01%,较上年同期下降0.64个百分点。

包头农商银行

包头农商银行并列第一大股东北京银信长远科技股份有限公司发布的2020年年度报告中,公布了该行的主要财务信息。其中引人关注的是,2020年包头农商银行实现营业收入10.29亿元,较2019年减少13.06%,而该行2020年盈利水平更加出乎意料,全年盈利0元,同比降幅100%。

此前披露的年报数据显示,近年该行盈利水平大起大落。从2017年到2020年,盈利增幅分别为71.8%、-99.63%、10423.14%和-100%。包头农商银行盈利大起大落主要是受到不良的影响,该行近年不良贷款率接近5%,处于监管红线边缘,同时拨备覆盖率围绕120%的监管指标上下波动,信贷资产质量下行压力较大。

盈利水平巨幅波动

官网显示,目前包头农商银行仅对2018年和2019年的经营状况进行了披露,2020年度的报告还没有发布,但该行并列第一大股东北京银信长远科技股份有限公司的年报中公开了包头农商银行的主要经营数据。

截至2020年末,包头农商银行资产规模小幅增长。总资产为249.28亿元,较2019年增加4.19%;总负债225.72亿元,同比增加4.35%;营业收入10.29亿元,较2019年减少13.06%,全年盈利0元,同比降幅100%。

数据显示,近年包头农商银行盈利波动十分剧烈。2017年,该行营业收入10.1亿元,同比增长39.16%,盈利达到高点,为1.91亿元,同比增长71.8%;2018年该行实现营业收入12.08亿元,较2017年增长19.57%,但盈利却断崖式下跌至70.86万元,同比暴跌99.63%;2019年,包头农商银行在营业收入下浮下降2.02%的情况下,收获净利润7456.7万元,较2018年暴增10423.15%。

是什么原因导致包头农商行盈利暴涨暴跌?简单地说就是不良贷款出清造成的。

2018年,根据监管部门的要求,商业银行需将逾期90天以上贷款全部记入不良贷款,严格落实贷款五级分类。在严监管的大背景下,包头农商银行的资产质量同样面临不良出清的考验。当年,该行不良贷款余额较年初增加3.57亿元至5.87亿元,占比增加2.75%,不良贷款率升至4.92%。拨备覆盖率降至101.73%。

当年,包头农商银行相关负责人曾表示,2018年“做实了不良率”。

受不良上升影响,该行2018年计提贷款损失准备2.41亿元,全年资产减值损失2.42亿元,同比增长708.02%。因此,2018年包头农商银行虽然营业收入较2017年增长了19.57%,但在资产减值损失骤增的影响下,净利润仅为70.86万元,暴跌99.63%。2019年,包头农商银行信贷资产质量较2018年有所回升。其中,不良贷款率4.79%,微降0.13个百分点,拨备覆盖率120.89%,增加19.16个百分点。

上述数据表明,包头农商行的盈利水平直接受到不利的影响。

再看包头农商银行2020年的经营状况。据该行披露的营业收入、营业利润和盈利分别为10.29亿元、65.88万元和0元,由此可以推算出该行营业支出达到惊人的10.28亿元。一般来说,银行营业支出中业务及管理费、资产减值损失占有绝对比例,而其中业务及管理费通常波动不大,那么只有资产减值损失大幅上升才会导致营业收入飙升。

由此可见,2020年包头农商银行不良或出现大幅波动,对盈利造成严重侵蚀,导致该行盈利降幅达到惊人的100%。

高管变动频繁

公开信息显示,包头农商银行前身为有着60多年历史的包头市郊区农村信用社。2013年12月27日,经中国银行业监督管理委员会批准,成为地方性股份制商业银行,是包头市首家农村商业银行。2014年5月9日包头农商银行正式挂牌成立。

据原内蒙古银监局关于包头农村商业银行股份有限公司开业的批复显示,彼时包头农商行董事长陈云翔,注册资本为4.07亿元,后经多次变更,该行注册资本达到12.08亿元。2017年5月,包头农商银行向北京银信长远科技股份有限公司定向募股,募股后北京银信长远科技股份有限公司持有该行9900万股,占增资扩股后股本总额的9.90%,北京银信长远科技股份有限公司成为该行并列第一大股东。

值得一提的是,包头农商银行正式挂牌成立后,从2017年开始,历经多次高管和部门负责人的更替。

银保监会网站显示,2017年7月14日,该行1名高管和3名部门负责人的任职资格同时获包头银监分局核准通过。其中,李虹霞任包头农商银行计划财务部总经理;李敏担任包头农商银行风险与合规管理部总经理;同时核准了王凤翔和张金梅包头农商银行行长助理任职资格。

2018年2月9日,包头银监分局核准林贤龙包头农商银行风险总监任职资格。

2020年1月9日,包头银保监分局核准刘俊峰包头农商银行计划财务部总经理任职资格;5月22日,核准赵军包头农商银行合规部门负责人高管任职资格;5月14日,核准李虹霞包头农商银行内审部门负责人高管任职资格;7月29日,该行主要负责人便发生变动,包头银保监分局核准布了仁吉日嘎拉包头农商银行董事、董事长任职资格。

今年1月13日,该行又有两个重要部门迎来人事变动,包头银保监分局分别核准了焦利包头农商银行审计部副总经理(主持工作)任职资格和刘永强包头农商银行风险管理部/内控合规部(筹备)总经理任职资格。

广州农商行

作为一家资产规模破万亿的港股上市银行,早在3月19日,广州农商行被国际知名评级机构穆迪列入评级下调的观察名单。

预计利润下滑,评级遭到下调

穆迪在相关公告中称,其已将广州农商行Baa2/P-2 的长期/短期存款评级、ba1的基础信用评估 (BCA) 和ba1 的调整后BCA 列入下调的观察名单。“穆迪也将该行的所有其他评级与评估列入下调的观察名单。此前广州农商行的评级展望为负面。”

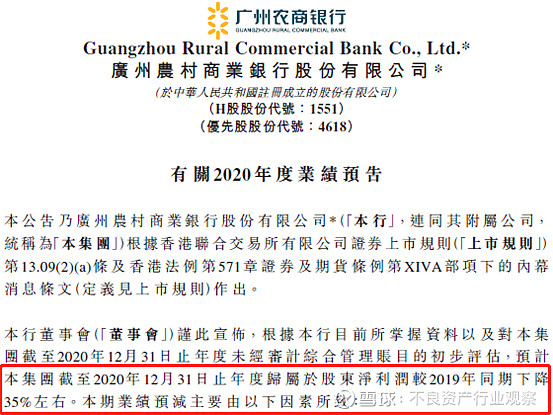

在评级方面,穆迪表示,2021年3月12日,广州农商行发布的业绩预告显示,该行2020年净利润预计同比下降35%左右。“此后穆迪将其评级列入下调观察名单,反映了该银行的盈利能力下降,其资产质量和资本比率可能趋弱。”

今年3月12日,广州农商行发布公告称,根据该行目前所掌握的资料及对截至2020年12月31日止年度未经审计综合管理账目的初步评估,预计该行2020年度归属于股东净利润将同比下降35%左右。

“广州农商行2020年净利润下降幅度较大,降幅高于多家国内受评同业。”穆迪称,这反映了该行与国内受评同业相比受贷款和投资组合风险影响较大,部分原因是新冠肺炎疫情和实施资产管理新规的影响;广州农商行也处置了部分存量理财产品,影响其减值损失增加。穆迪预计,这可能进而会使其平均总资产回报率从2019年的0.95%大幅降至2020年的0.60%以下。

业绩公告

据广州农商银行披露的业绩公告显示,截至2020年末,广州农商银行的资产总额为10278.72亿元,上年同期为8941.54亿元,其中客户贷款及垫款净额为5531.68亿元,上年同期为4630.51亿元;负债总额为9519.86亿元,上年同期为8204.45亿元,其中客户存款为7784.25亿元,上年同期为6582.43亿元。

2020年,广州农商银行的利息净收入为176.47亿元,同比减少6.54%。其中,利息收入为371.50亿元,同比增长3.01%;利息支出为195.03亿元,同比增长13.51%。

2020年,广州农商银行资产减值损失78.93亿元,同比增长11.39%。其中,计提信用减值损失78.52亿元,同比增长10.93%。

广州农商银行的不良“双升”。截至2020年末,广州农商银行的不良贷款总额为103.10亿元,上年同期为83.20亿元,同比增长23.92%;不良贷款率为1.81%,较上年同期增加0.08个百分点;拨备覆盖率为154.85%,较上年同期下降53.24个百分点。

截至2020年12月31日,广州农商银行逾期贷款125.43亿元,较上年末减少16.81亿元;逾期贷款占比2.20%,较上年末下降0.76个百分点。其中,逾期3个月以上的贷款75.59亿元,上年同期为60.12亿元。

广州农商银行的资本充足率指标均下滑。截至2020年末,广州农商银行的资本充足率为12.56%,较上年同期下降1.67个百分点;一级资本充足率为10.74%,较上年同期下降0.91个百分点;核心一级资本充足率为9.20%,较上年同期下降0.76个百分点。

从以上两家银行的业绩披露来看,部分中小银行利润负增长会常态化吗?

* 凡注明“来源:不良资产行业观察” 或标注原创的所有作品,版权均属于不良资产行业观察。

* 任何单位及个人转载、摘编或以其它方式使用上述内容,请注明来源不良资产行业观察。

相关阅读

银保监会排查农村中小银行股东股权,发现问题1.99万个

郑州银行董事长:建议不良贷款转让试点扩展到中小银行

中小行不良资产处置压力大,频频违规背后竟是“亏损不起”

地方审计警示中小银行风险隐患:部分不良率超5%