关于本轮猪周期的简单分析

一,投资猪股的多层次原因

1.超级猪周期

第一,对猪周期的定义。一个完整的应该是包含波峰和波谷的,我个人的定义是猪价的两个低点之间是一个完整周期,那么上一个周期就是从14年5月到18年5月,刚好4年,再之前的几次猪周期持续时间大致也是四年,秦总在《对话》节目中通过资本回报的角度也阐述了这个问题。本轮周期就是从18年5月开始,到生猪价格出现下一个绝对低点为止。

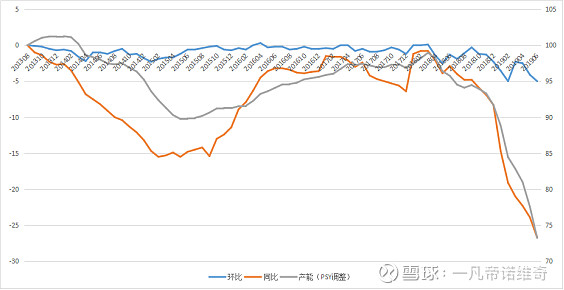

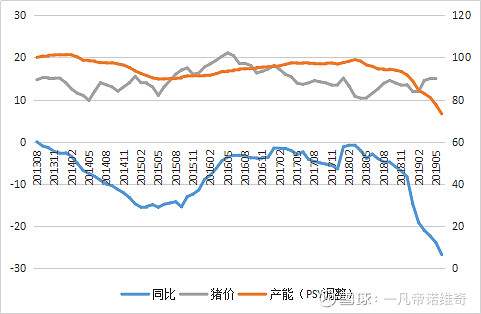

二,为什么说是超级猪周期。一方面由于非瘟疫情造成能繁存栏下降远远超过之前几次猪周期,上一轮猪周期能繁存栏同比下降最高只有15.5%,由于PSY的提升,产能下降只有10%左右,同时由于出栏均重的提升和进口的增加,事实上在2016年猪肉的供应量仅下降了5%,但正是这5%的供应下降造就了2016年的历史最高猪价和养猪企业的高额盈利,本轮猪周期到6月为止能繁已经同比下降26.7%,远远高于上次猪周期,即使考虑PSY提升,产能下降也达到了26.76%。另一反面,由于本次疫情没有疫苗且杀伤力巨大,产能的恢复也有可能慢于之前几次猪周期。所以本次猪周期持续的时间肯定会长于之前几次猪周期。目前最乐观的估计本轮猪周期也要持续五年,最悲观估计甚至会达到十年。

第三,超级猪周期一方面造成猪价在高盈利区间(市场平均标准体重育肥猪单头盈利超过500元)持续的时间长,另一方面是猪价将达到史无前例的超级盈利区间(标猪单头盈利超过1000元)。以上轮猪周期为例,行业平均成本为13元/公斤,猪价在高盈利区间总计12个月左右,标猪单头盈利最高为900元。

另外说一下,上轮猪周期里确实出现过单头盈利超过1000元的情况,不过那都是体重较高的猪,这里讨论的是出栏体重95-110公斤之间的标准体重育肥猪。

第四,对于本轮猪周期的持续时间,我先说下市场的看法。我个人对于本轮猪周期的持续时间后面会详细介绍。

按照市场保守估计,本轮猪周期将至少持续5年,猪价最高可达30元,其中高利润区间将持续两年半,以当前市场平均13元的成本,6月下旬全国均价突破18元,正式进入高利润区间,直到2022年春节之前,全国生猪均价都不会低于18元,其中超级利润区间将持续半年以上,标猪单头盈利最高可达1700元。

按照市场乐观估计,本轮猪周期将持续5-8年,猪价最高可达35-40元,其中高利润区间3-5年,超级利润区间在一年以上,标猪单头盈利最高可达2200-2700元。

在这轮猪周期中,上市公司由于加大了防疫投入成本大幅上升,不过中国仍然是以散养和中小养殖场为主的,这些场户的防疫投入并不高,加上四年来技术的进步造成的成本下降,因此全行业平均成本仍按13元测算。

第五,超级猪周期自然就会使得上市公司赚取超级的利润。各家公司的利润我就不一一计算了,大家可以根据上述推测自己计算。

2.头部企业的市占率上升

第一,疫情到目前为止还没有停止甚至减弱的迹象,未来产能缺口至少在30%以上。

第二,很多散养户甚至规模养殖场由于疫情影响而清养,其中很多都出现了大幅的亏损,彻底退出这个行业。而在疫苗出现之前,业外人士进入本行业的比例会很小,所以产能缺口主要依靠行业内有能力扩张的企业补充。

第三,相对于目前仍在行业中的散养户及中小型规模养殖场,大型养殖企业尤其是上市公司的扩张能力是显著强于他们的,主要体现在和地方政府谈判时的话语权,技术水平和融资能力。

3.头部企业对优质资源的占有以及行业门槛的抬高使得头部企业在未来持续拥有竞争优势

第一,对各种资源占用的先发优势。中国虽然很大,但是真正适宜大规模养殖的地方并不多,需要考虑圈舍建设、粪污处理、饲料原料采购、产品销售和气候等多方面的原因。举个例子,大型养殖企业一般在粮食主产区布局,但是重要产粮区一般都会对土地使用管理十分严格。养殖场只能建在一般农田上,粮食主产区的基本农田比例会比较高,基本农田上是不能建设养殖场的。粮食主产区的县级政府一般和一家大型养殖企业签约后就不会再允许其他大型养殖企业进入了。对于公司加农户模式来说,优质的代养户也是稀缺资源,头部企业与其签约也有先发占有优势。

第二,目前我国生猪养殖行业正处在剧烈的变革中。一方面存栏50头以下的散养户仍然大量存在,另一方面人工智能、大数据等先进技术也开始应用于养猪业,在先进技术的使用上,中国甚至走在了传统养猪技术远远领先于中国的欧美国家之前。在养猪业的传统技术上,即使对于目前国内的头部企业来说,有些企业还在大量学习、复制国外的技术、模式,有些企业已经建立起来了符合中国国情的技术体系。

第三,头部企业的育种优势。中国在改革开放之前国内生猪品种主要是本土原生品种,如东北民猪、太湖猪等,另外从苏联引进了一些品种,但由于当时油脂供应不足,无论原生品种还是从苏联引进的品种都是以脂用型或肉脂兼用型为主,也就是体脂含量会比较高。改革开放之后,经济发达地区开始更偏爱瘦肉,尤其是中国加入WTO之后大量进口大豆,油脂供应量大幅提升,脂用型或肉脂兼用性生猪品种存在的意义越来越低,而重新育种在时间上来不及,于是中国开始大批量从欧美国家引进种猪,其中最主要的就是目前在中国广泛使用的外三元品种系。但是由于中国引进的只是种猪,对育种过程没有掌握,因此无法根据自身技术特点或者消费者需求对外三元这一品种系进行改良。而且由于纯种猪的下一代也往往出现基因退化,因此必须不断从国外引种。不过到目前为止,在农业部的牵头引导下,目前头部企业已经基本掌握了育种保种的技术,目前全国纯种猪自给率已经达到91%,个别企业在引进品种的基础上,结合自身经营实际和消费者需求,已经培育出了自主品种。由于生猪自身的生长规律,企业想要掌握育种技术是需要很长的时间的,想要培育出自主品种更是需要长时间的投入,未来想要进入这个行业的企业即使有资金支持,除了并购之后,较长的时间投入是很多企业无法承受的。因此,现有头部企业的育种优势对后发企业来说很难超越。

未来,随着环保、防疫、食品安全等方面的要求越来越高,这个行业的技术门槛和资金门槛都会越来越高,后发企业对先发企业的竞争劣势也将越来越明显。

二,关于本次猪周期走势的简单分析

1,一个简单的周期走势模型

从理论上来说,一个完整的周期产能与猪价走势大致是这样的:猪价见底→12个月后产能见底→12个月后供应见底,猪价到顶→12个月后存栏到顶→12个月后供应到顶,猪价见底

结合上轮猪周期的具体走势,实际走势与预测走势基本一致,只有产能见顶比理论推测向后顺延了,同时猪价见顶时间并未向后顺延。通过上图可以看出,2017年春节后能繁存栏已经开始出现明显的下降,但是由于环保风暴使得2017年年末个别省份猪价异常上涨,加之当时猪价仍然处在盈利区间,使得能繁存栏在2017年年末又重新开始上升。而猪价见顶时间并未向后顺延,是因为整个18年5月的供应高峰对应的是17年年初的产能高峰,18年3月的产能高峰要到19年3月才能形成供应高峰,但是由于非洲猪瘟疫情的影响,猪价在19年3月虽然也出现了明显的下降,但是并未跌破前低。所以本轮猪周期仍然可以用这个模型进行简单的测算。

由于猪的自身生长规律,供应一般在产能见顶12个月后见顶,在产能见底12个月后见底。所以一个完整的猪周期大概可以简化为三个时间段,从猪价见底周期开始到产能见底,产能见底后产能逐渐增长至产能再次见顶,产能见顶12个月后供应见顶猪价再次见底开启下一个周期。其中对本轮猪周期来说,最重要的就是产能恢复速度。

2,产能见底时间

影响产能最主要的因素就是能繁母猪存栏,次要因素是PSY的变动。上次猪周期能繁存栏在周期开启后12个月见底,目前距离本轮周期开启已经过去13个月,由于疫情的存在,能繁存栏依然丝毫还没见底的迹象。同时,中国持续多年的PSY不断提升的过程在本次猪周期也许会中断。

第一,疫情的持续爆发

从去年非瘟传入我国后,全国几乎陆陆续续不停的爆发疫情,爆发疫情的省份往往在疫情爆发后短期内能繁就出现大幅度的下降。当然,这并非是疫情在短期内造成了能繁母猪的大量死亡,而是养殖户由于恐慌造成的集中抛售,或者一个场哪怕只有一头猪中招而进行的全场清栏甚至周边所有养殖场的同时清栏。

第二,亏损

春节前北方主产区如东北、河南、山西等省份,除了疫情影响的集中抛售之外,长时间的禁运造成这些省份猪价长时间保持在极低位置,大量养殖户由于无法承担巨额亏损而清养。

第三,PSY的趋势变化

中国在过去十几年中,由于散养户的大量退出,规模化比例不断提升,整体养殖技术的进步,造成了PSY在过去十几年中始终保持增长,这也使得中国在过去数年中在能繁存栏始终环比下降的情况下生猪总出栏量基本保持稳定。但是本次猪周期由于能繁缺口巨大,且母猪运输过程中染疫风险高,养殖场户和养殖企业都出现了大量在育肥猪中留种的情况,育肥猪做种用后PSY或多或少都会出现下降,由于全国育肥留种比例极高,因此不可避免的影响全国平均PSY造成影响。同时由于规模养殖场的扩张,乐观估计全国平均PSY会基本保持不变,悲观估计全国平均PSY甚至会出现下降。

第四,判断

全国能繁何时能够恢复环比增长?一方面要继续观察疫情的发展,如果疫情短时间内能够被有效控制,那么能繁自然就会恢复增长,另一方面如果全国范围内能繁的增量能够超过减少量,那么能繁存栏也会出现增长。同时,如果PSY下降,那即使能繁开始恢复,产能也可能继续下降。

上述表中,预测1,2,3分别对应对养猪行业的乐观、中性、悲观预测,对于养猪股来说,就分别是悲观、中性和乐观的预测。当然,我个人更倾向于根据现实条件的不断演变不断优化对未来的预测。

从目前的情况来看,在不考虑PSY变动的前提下,疫情与温度及湿度有一定的关系,9月之前疫情大概率持续爆发,最乐观估计能繁也要在今年10月份恢复增长,个人认为明年春节后猪价如果仍能维持高位,那么明年5月能繁开始恢复的可能性较大。最悲观估计在考虑PSY下降的因素下,2021年5月之前产能将持续下降。

3,产能恢复速度

第一,上轮猪周期产能从见底到见顶用了34个月,即使考虑到17年年底的异常情况,从15年5月产能见底到17年3月产能第一次触顶也用了22个月。本轮猪周期产能去化更严重,同时由于有疫情影响,复养积极性更低,因此用最简单的逻辑来判断,本轮猪周期从产能见底开始到产能再次见顶所需的时间是肯定高于22个月的。因此最乐观估计,本轮猪周期将在产能见底30个月之后的2022年5月见顶,同时12个月后的2023年5月供应见顶,猪价见底,周期结束。这样本轮猪周期刚好持续5年。

第二,包括我个人在内,市场上普遍认为本轮猪周期产能的恢复速度将会非常慢。

首先,到目前为止,由于本次疫情没有疫苗且杀伤力巨大,那些疫情已经平息的省份复养积极性也并不高,因此可以推测,即使在未来疫情逐渐平息后,在有效的疫苗上市之前,除了那些掌握防控技术的头部企业和个别运气较好未发生过疫情的地区,整体复养的积极性仍然不会很高。

其次,疫苗。如果可靠的疫苗上市,行业的生产信心会得到极大的提升。按照目前国内疫苗研发情况,即使一切顺利,可靠的商品苗也要两年后才能上市。如果两年后行业才开始大规模复养,产能再次见顶也要在疫苗上市的两年之后。

第三,补贴和社会资本。之前几次猪周期,补贴和社会资本对产能的恢复有巨大的作用。往往在猪价出现明显的上涨迹象时,中央财政补贴就开始下发,社会资本也开始投资养猪行业。但是本轮猪周期发展到现在,猪价已经进入高盈利区间,农业部也对未来猪价大幅上涨多次预警,但是中央财政到目前为止还没有对养猪业有一分钱的补贴,而只是要求地方政府自行补贴,社会资本也没有大规模的投资养猪业。养殖量比较大的省份往往是经济不太发达的省份,省级财政能够给予的补贴十分有限,而财政宽裕的省份养殖量又往往比较小,比如浙江、广东,补贴力度虽大但是全国整体供应恢复帮助有限。而社会资本在行业整体盈利水平已经十分显著的情况下仍然不愿意对养猪行业大力投资,最主要的因素自然是担心疫情。缺少这两个对产能恢复影响不小的因素,产能恢复速度自然会更慢。

当然,我们并不能排除中央突然对养猪业进行财政补贴的可能性,但是已经失去的时间却是无法挽回,从财政补贴落地到产能释放至少也要两年的时间。同时,如果短期内有效的疫苗上市,社会资本可能会大量投资这个行业,即使没有疫苗,在猪价达到足够高的时候,或者有有效的可复制的防控技术的时候,或者带毒生产死亡率可控的时候,也不能排除有社会资本铤而走险进入这个行业。

第四,防疫技术。目前很多大型养殖企业都声称自己掌握了完善的防控技术,可以极大程度的降低染疫的风险,同时拔牙技术的普遍使用也可以大幅降低染疫后的损失。但是这些都是需要大量的资金投入,完善的政策保证技术的落实,同时,也不能保证100%完全防疫。

对于没有能力进行资金投入的散养户和中小型规模场来说,养殖仍然是一场赌博,因此这些技术的应用和推广也不会使行业整体产能恢复速度达到上轮猪周期的程度。

第五,结论

乐观估计产能增长至再次见顶需要30个月,中性估计需要42个月,悲观估计需要60个月以上。对应本轮猪周期持续时间分别为5年,6年和8年。

三,可能会对投资养猪股造成负面影响的几个因素

1,疫苗。在正式有效疫苗上市之前,会不会有正治苗、安慰剂苗等上市?同时国外疫苗研发是否会有突发进展也未可知。

2,政策。除了补贴政策外,中央层面是否有动用市场调控手段(包括但不限于限价,限购,限售等)可能性?

3,饮食结构。一方面,虽然猪肉的消费价格弹性很小,但是之前几次猪周期猪价最高涨幅也不过100%,对应肉价涨幅不超过60%。本轮猪周期如果猪价涨幅达到200%甚至300%,肉价涨幅都在100%以上甚至200%,会不会对消费产生明显抑制无法预测。另一方面,如果猪肉供应缺口长期存在,鸡肉、牛羊肉甚至人造肉会不会对猪肉消费造成永久性替代,即因为长时间的替代造成了饮食习惯的彻底改变,也并非没有可能。这样即使未来产能恢复,由于消费下滑,对价格也会有很大的影响

作者:一凡帝诺维奇

链接:网页链接

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。