新年伊始的这轮流动性危机想必已让绝大部分投资者心理破防,择时君虽在2月2日收盘后的周末紧急加更《活下去比什么都重要》的文章给大家打气,但随后的行情愈加激烈和残酷,不少私募管理人甚至永久的离开了这个市场。

虽然择时已不是第一次经历如此极端行情的雏鸟,但依然在这轮投资决策上暴露出不少问题。正值春节长假,于是利用闲暇时光做了较为全面的复盘反思总结,希望大家以我为戒,不用真金白银也能买到教训。本文较长,字数近5000字,分为四个小结,大家可以先收藏,待时间充裕时阅读。

一、对一切加杠杆、大跃进发展式的创新产品保持高度警惕

回顾近三次A股的极端下跌走势,分别为2015年下半年的股灾、2018年的末端杀以及2024年的流动性危机。起因虽各不相同,但都与创新产品的高速发展相关。

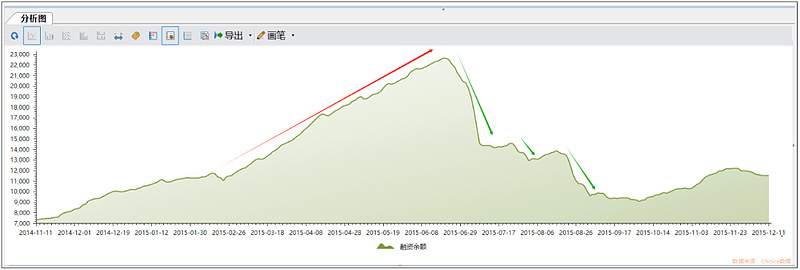

2015年主要为去杠杆(两融资金)造成,下图三段绿色箭头,三个月内融资余额腰斩减少1万亿以上,

(融资余额变化图,数据来源:Choice)

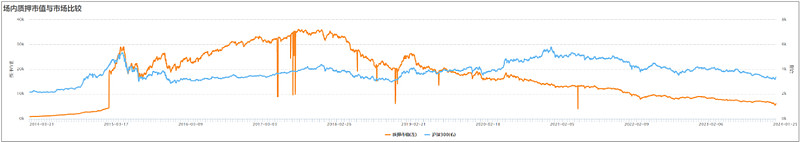

2018年则是部分股权质押跌破预警线形成,股权质押市值在2017年末达到峰值开始下行,到2018年末下降大约1.5w亿,见下图橙色线:

(股权质押市值变化图,数据来源:Choice)

最近这轮流动性危机的演变又与前两次大相径庭,主要由以下三方面原因共同作用:

首当其冲的是主动型公募基金在2019-2021年经历了爆发式的增长(见下图红色箭头),以左脚踏右脚的抱团买入方式,在科技、医药、消费、新能源等赛道股上垒砌了一层厚厚的估值泡沫。

(公募混合型基金份额,数据来源:Choice)

在2022、2023年挤泡沫的熊市阶段,不甘寂寞的量化基金避开了跌跌不休的公募重仓股票,反而在小盘股中寻找到了久违的“阿尔法”,包括指增在内的公私募量化基金逐渐受到市场的热烈追捧,以及不少主动基里的投资者也涌向了具有稳定超额的量化基金。但随着中盘股超额收益的减少,量化策略转战至微小盘股票,进而直接推高其整体估值,这也成为后面微小盘流动性困局的导火索。

第二个原因是雪球产品的敲入,在媒体的渲染下,神经最敏感的一拨人开始卖出,推动指数下跌,致使更多的雪球被触发,于是机构更大规模的平仓中证500和1000股指期货,进而期指的贴水越砸越深。大家还记得网传江疏影雪球爆仓的那天吗?当日中证500和中证1000的贴水达到了近四年来的最高水平,年化超40%。

这个现象产生了连锁反应,由于股指期货贴水增加,导致量化中性策略的成本陡增。这里简单解释一下,中性策略就是在做空股指期货的同时买入中小盘股票进行对冲,以此获取两者的差值也就是阿尔法收益。当超额不能覆盖做空成本时,管理人就会减仓中小盘股票,导致股价下跌。

然后轮到最悲剧的DMA(大家可以理解为带4倍杠杆的量化中性策略)上场了,其在2月5日当天被jgc限制净卖出。面对成本的增加以及净值的下跌,管理人陷入囚徒困境,被迫卖出持有的微小盘同时买入中大盘股,然后把空单平移至中证500或者沪深300上面,这进一步加剧微小盘的跌势,也让我们见证了流动性的彻底崩盘,当日跌幅达-13.7%。

最后一个原因则是gjd的护盘,没错,就是那个男人!由于最初只选择了50、300ETF进行救市,导致避险资金纷纷从中小盘中撤出去薅羊毛,对小盘股形成了资金的虹吸效应,进而加速小盘股的下跌。

总结一下,上文提到的三个引爆点:公募主动基金的快速发展间接帮助量化基金出圈,后者的井喷式发展导致小盘股估值提高,同时衍生品包括杠杆衍生品在下跌过程中推波助澜,最后gjd偏袒式的护盘以及对DMA的交易限制起到了釜底抽薪的作用。三者合成谬误导致了这轮微小盘的流动性危机。

回想起来,择时君第一次听说DMA还是在去年11月份,当时还特地找到券商朋友了解该产品,对方丢过来两页ppt,随便瞅了瞅,当看见DMA自带四倍杠杆后就知难而退了。如果当时能进一步了解产品具体的运作方式与底层资产,或许在抄底买入微小盘时就会多一分警惕,在面对这次泥沙俱下的行情也更加从容淡定。

二、极端行情下需淡化估值的重要性

在一月底的最后两天我和朋友讨论了“此时是否该降低小盘基金仓位的问题”,择时整理了双方观点把内容直接贴过来:

这位朋友认为微盘股会迎来大跌,主要原因有三点:

1、微盘指数涨幅过大,从2018年见底以来上涨近4倍,成分股估值太高;

2、中证500、1000连续下跌,雪球产品已敲入不少,紧随其后就是两融爆仓,最后就是股权质押风险,会连累所有个股下跌;

3、gjd救市的标的为50、300ETF,没有足够资金营救中小盘;其次为了规避2015年救市后出现的道德风险,即使有能力也不会买中小个股。(这里的道德风险主要指国家队的买入可能会误导投资者,老股民可能知道梅雁吉祥这只小盘股,因为救市期间证金的买入被迫进入前十大流通股东,随后市场资金借题发挥爆炒,十个交易日上涨超一倍)

择时当时的观点如下:

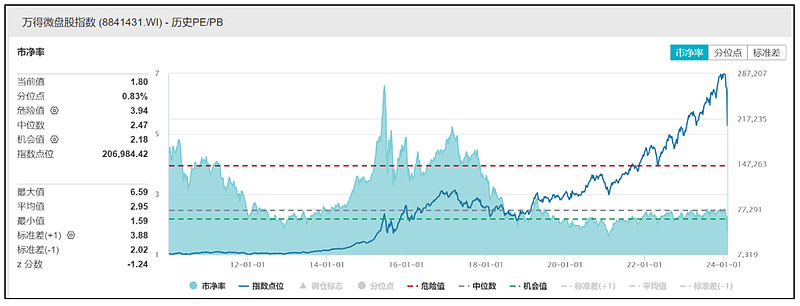

1、 虽然万得微盘股指数看似上涨幅度非常大,但因其特殊的编制规则(即每日调出市值过高的成分股同时纳入低市值标的),间接达到高抛低吸的效果,所以在1月30日该指数PB估值仅为2倍,2.8日收盘为1.8倍。

(万得微盘股指数市净率,数据来源:Wind)

回顾历史数据,从2012至2016年,微盘股指数上涨超过12倍,大家可以猜猜此时的PB估值为多少,可能并没有大家想象的那么高,仅从2012年的2.2倍提升到5倍PB左右。作为对比,我们查看了2005年至2007年的沪深300上涨了6倍,但PB估值从1.6倍上浮至7.2倍。

两相对比,微盘股指数在估值层面确实有“作弊”的嫌疑,也就是估值远远跟不上指数的涨幅,从上图中大家也可以看到,2019至2024年指数PB估值一直处于小幅整荡区间,可以说估值基本徘徊不前,所以择时认为微盘股指数估值并不高。

2、 至于国家队是否会参与小盘股的救市,择时认为如果任由中小票继续下跌,肯定会出现两融、质押爆仓的风险。但这大概率是不允许发生的,所以小盘迟早得救。另外,如果想规避道德风险,完全可以在场内购买2000ETF。

3、 未计划降低微小盘仓位,首先是判断不了小盘与大盘反转的时机,当时微盘指数已下跌-20%以上,底部随时可能出现。若现在调仓,一旦市场见底,大盘里面的避险资金必然会涌向超跌的中小盘,容易被两边打脸,投资心态必然会受到重大打击。

其次,我们虽然持有不少偏小盘的基金,同时也配置了其他风格品种,比如国联,汇添富品质、南方兴盛等,风格对冲后的组合净值并没明显跑输偏股混合指数。

接下来的几个交易日,在流动性的裹挟下,微盘股指数继续下跌-30%以上,估值最低下探1.4倍PB左右。如果国家队没有在2月8日大量买入中证2000等小盘ETF,扭转了微盘股的负反馈螺旋,这个龙年春节就没法过了。

事后来看,朋友和我的观点都得到部分的印证,微小盘出现了踩踏式下跌,国家队也确实对中证2000ETF进行救市,但终究还是我错了,代价就是独自抗下这轮下跌。

择时做出这次决策的底层逻辑更多是认为小盘股从估值层面来看不具备非理性大跌的基础,但事实证明无论牛熊,当我们身处极端情绪化主导的交易时,估值对于价格走势在短期层面已少有指导意义,市场短期的走势更多会被非估值因素而影响。虽然理性的价格在危机过后终会到来,但在压路机前捡钢镚依然是非常冒险的行为,在没有强大外力干预的情况下,市场下跌的转轮只会越转越快,激进的投资者将遭受不可估量的损失。

历经此劫,择时虽依然认为估值是价值评判非常重要的锚,但对于投资者而言,逆势而为是非常冒险的举动,明智之举或许是等到相对风平浪静后再果断右侧出(入)场。

三、保持良好的投资心态,不过度追求短期超额

随着“藏富于基”组合被更多朋友关注,伴随而来的,除了被认可的喜悦外还有更多的压力。作为一个公开组合,每次调仓品种的选择亦或是仓位的权衡,都被几百双渴望致富代码或超额收益的眼睛注视着。作为组合主理人亦需要在不确定性中尝试寻找未来投资方程式的最优解,做一次正确判断也许容易,难的是每一次都正确,并且这对于任何人都是mission impossible,对此必须要有清晰的认识,择时对自己操作的正确率也不能过于严苛要求。

同时,资本市场包括投顾领域汇集了最聪明的一群人,当面对业绩阶段性的落后,择时君可能也会产生争强好胜的情绪。适当的比较与竞争有利于提高自身水平,但过于重视自身的短期业绩或超额收益,则容易影响自己的判断与操作,心态上也容易走向极致的贪婪。

世上没有一招鲜吃遍天的投资范式,每种方法都有其适用的环境。尤其当自己身处逆风期时,更需要保持心态平和与头脑冷静,花费比平时更多的时间,对即将付诸实施的投资决策进行全方位的考量与审视。

择时认为优秀的投资者与平庸的投资者区别在于:一是心态,二是对体系的信心,三是执行力。尤其是在逆境与极端行情中,从某种程度来说心态将决定一切。

四、投资的路径依赖与前提假设

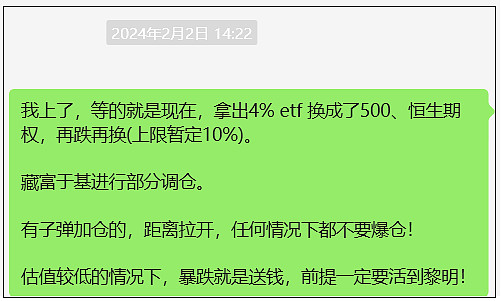

在2月2日盘中低点,择时在群里提到“等的就是现在,把4%的etf换到了10倍杠杆的中证500、恒生指数期权,上限为10%的仓位”:

(2月2日聊天记录,图片有裁剪)

(2月2日14:22 择时君加仓买入,通达信)

与此同时,对公开组合以及自己持有的基金进行了调整,根据择时经历的极端行情经验,一般跌幅越深的品种待市场稳定后反弹幅度也会更大,所以把前期较为抗跌的基金切换到了最近下跌幅度最大的几个品种,包括中证2000etf。同时由于择时本人的风险偏好更高,非公开组合还额外转换了几个点的微盘股基金。

随后第二个交易日,gjd终于改变前期护盘策略,对中证500、1000提供流动性支持,相应指数以及规模更大的指数出现了本轮调整的最低点,但我们抄底的中证2000和微盘股指数在接下来的两个交易日受流动性影响继续大幅下行,特别是微盘股,直到节前最后一个交易日才收出具备阶段性底部意义的放量大阳线。

正如在本文第一部分所述,择时君经历过三次流动性危机行情。第一次中证金携万亿资金给所有未停牌的股票提供了流动性支持,大小盘同时开启暴力反弹。

第二次上面并未直接干预市场,主要以出台政策方面的利好为主。大盘相较于小盘提前一个月见底,后者以横代跌熬过了1月份的业绩披露期后接力反弹。

而本轮行情剧本突变,中央汇金自去年10月入市开始陆续增持50etf、300etf,时隔三个月之后,直到小道消息传出更换村长的前一交易日才开始临幸500etf,反应速度让人汗颜。

不过这完美的暴露出我们投资决策的路径依赖性,虽然我们预判gjd买入2000etf是必然之举,但却未料到这步棋的“定力”如此之强。

同一时点的抄底,命运却如此的不同,500、1000etf接连反弹,中证2000和微盘股却因大量被动抛盘影响跌幅超过-10%,择时内心的彷徨与懊悔可想而知。因一时贪婪,选择了经验中弹性最大的标的,结果却是火中取栗接飞刀,飞蛾扑火挂山腰。

另外还需要注意,投资决策是万万不能建立在薛定谔的gjd上面,就算认为给中证2000提供流动性是大概率事件,但这男人选择介入的时点是不可预测的,一旦间隔时间超过自己的判断,参与的投资者也会损失惨重,何况还存在让其自然出清的可能性,那股价就是飞流直下三千尺了。

总结,在作出重要决策时我们可以参考历史经验,但不能忽视不同外部环境对结论的影响。同时对于结论具有重大影响的不可控前提,例如gjd会不会护盘、护盘的决心以及程度等等都是不可预判的,如果我们把决策完全建立在虚无缥缈的各种假设上,那投资结果也必然充满不确定性。

尾声

包括巴菲特在内的多名投资者都曾提到“不要浪费一次危机的机会”。初听此言,择时以为是在告诫我们,在下跌的恐慌浪潮中要勇敢的买入打折的标的。直至经历了2024年初的投资者风险教育行情后,我才明白这句话想表达的是,在危机后要学会认真总结在此过程中犯过的错误,毫无疑问我又顿悟了……

认真的说,股市之所以有着无穷的魔力吸引着包括择时君在内的投资者,除了资本市场的造富效应外,我认为还有它永远让人捉摸不透的演绎进程与不可触达的结局。这就像男女关系,即妻不如妾,妾不如偷,偷不如偷不着。投资也是一样,我们经历一次次牛熊积累经验,努力专研市场与投资标的,打磨着自身的投资体系与心性,试图在众多不确定性中找到时代赋予的正确答案,但投资结果往往都伴随一些落寞与遗憾收场。

顺风顺水时我们往往学不到什么新知,因为要么是运势要么是已有的知识体系在为投资保驾护航。只有逆风盘才容易暴露我们体系或内心的某些缺陷,所以我们要珍惜每次来之不易的危机,让自己变大变强。

择时君相信,杀不死我的只会让我变得更强。在市场先生面前,我们虽是微不足道的一粒尘埃,但靠着逆境下的痛思、日拱一卒的积累,相信尘埃终有一天也能反射太阳的光芒!

番外:本文所述内容仅为择时君的部分反思与总结,其余过于羞涩就不展开了,毕竟我也是要脸的,对伐?!

这篇文章耗时7天写完,又花费近8小时修改,最后再经某才子过目指点而成,择时如此虔诚,给个一键三连很合理吧!

本文完

#基金创作者激励计划# #雪球星计划公募达人# #雪球星计划#

$诺安多策略混合(F320016)$ $华夏新锦绣混合C(F002834)$ $金元顺安优质精选混合C(F001375)$