销售端:7月全国商品房销售端再度转冷,销售面积环比增速大幅下降,表明楼市尚未迎来趋势性回暖;受当月销量显著下滑影响,70城新建商品住宅价格和二手房住宅价格同比降幅扩大,环比价格下降城市数量小幅增加。

投资端:1-7月累计开发投资完成额同比增速持续下滑,投资端尚未迎来拐点;土地市场整体热度维持低位,7城集中供地表现平稳,央国企仍是拿地主力,部分城市地方性国企表现突出;全国房地产新开工、施工和竣工面积同比保持大幅负增,“停工断贷”事件在全国多地蔓延。

政策端:政策持续利好楼市回暖,一方面年内再次下调LPR,首套房利率降至4.1%;另一方面,“保交楼、稳民生”政策基调明确,央行鼓励各地积极化解风险事件,郑州率先推出地产纾困基金。

展望后市,房地产行业已进入磨底阶段,8月降息政策对楼市再次形成利好,预期会进一步推动楼市趋势性回暖的步伐。从高频数据来看,8月1日-21日,30大中城市单日平均商品房成交套数为3422套,较上月下降10.85%,其中一二三线城市单日平均成交套数分别为933套、1589套和900套,一二线城市单日成交套数较7月分别减少3.78%和20.00%,三线城市较7月增长2.00%,主要系7月“停贷事件”在郑州、长沙、重庆和武汉等城市发展的最为严重,造成对二线城市楼市的较大冲击。我们预期随着时间的推移和政策的扶持,“停贷事件”的冲击效果将逐渐弱化,且伴随着降息政策的逐步落地,8月下旬至三季度末,楼市将出现小幅升温迹象。

一、销售端:7月全国商品房销售端再度转冷,销售面积环比增速大幅下降,表明楼市尚未迎来趋势性回暖;受当月销量显著下滑影响,70城新建商品住宅价格和二手房住宅价格同比降幅扩大,环比价格下降城市数量小幅增加。

1.销售情况

7月,全国商品房销售面积和销售金额分别为9254.93万平方米和9690.62亿元,同比分别下降28.88%和28.21%,跌幅较上月分别扩大10.60pct和7.4pct。我们跟踪了30大中城市月度商品房成交数据,7月日均成交3797套,同比下降34.36%,降幅较6月扩大24.13pct。分城市能级看,一二三线城市日均成交套数分别为969套、1961套和866套,同比分别下降5.86%、40.05%和41.60%,降幅较上月分别扩大0.06pct、33.12pct和19.83pct,二线城市降幅最为显著。7月销售端下滑显著主要系两方面原因所致:一方面是此前楼市的利好因素均已消退,5月央行超预期降息在本月的边际效果已大幅减弱,疫情后积压的需求前期已基本释放完毕,且房企无冲中报业绩的动力存在,导致本月销售端出现回落;另一方面,7月“停工断贷事件”在全国多地蔓延,短期内对购房者信心造成打击,导致楼市再度降温,尤其是二线城市销售下滑显著。我们认为,7月销售端的再度转冷表明楼市尚未出现趋势性回暖,行业回暖仍需政策的持续支持。

2.价格表现

我们跟踪了70城新建商品住宅价格,7月价格环比下降和环比上涨城市数量分别为40个和30个,与6月相比,环比下降城市数量增加2个、环比上涨城市数量减少1个,表明部分城市新建商品房住宅价格再现下行趋势。具体看,7月70城新建商品住宅价格同比下跌1.67%,环比下跌0.11%。其中,一线城市7月价格环比上涨0.30%,连续7个月上涨,但较6月增速下降0.2pct;二线城市7月环比持平,较6月增速下降0.1pct;三线城市7月环比下跌0.30%,跌幅较上月持平,已连续11个月环比下跌。7月新建商品住宅价格下行压力有所增加,主要系新建商品住宅销量下滑引发的连锁反应。

二手房价格方面,7月70城二手住宅价格环比下降的城市数量由48个增加至51个,环比上涨城市数量由21个减少至19个,价格下降城市数量仍远超价格上涨城市数量。具体看,70城二手住宅价格同比下跌3.01%,环比下跌0.21%,已连续12个月下跌。分城市能级来看,一线城市7月价格环比上涨0.2%,增速较上月扩大0.1pct;二线城市7月环比下跌0.20%,跌幅较上月扩大0.1pct,已连续11个月下跌;三线城市7月环比下跌0.30%,跌幅与上月持平,已连续13个月下跌。整体来看,二手房住宅价格走势与新建商品房住宅一致,价格下行压力有所增加。

二、投资端:1-7月累计开发投资完成额同比增速持续下滑,投资端尚未迎来拐点;土地市场整体热度维持低位,7城集中供地表现平稳,央国企仍是拿地主力,部分城市地方性国企表现突出;全国房地产新开工、施工和竣工面积同比保持大幅负增,“停工断贷”事件在全国多地蔓延。

7月房地产开发投资完成额同比降幅持续扩大,带动1-7月累计开发投资完成额同比增速持续下滑。当月,房地产开发投资完成额为11147.79亿元,环比下降31.10%,同比下降12.33%,降幅较上月扩大2.92pct;1-7月累计开发投资完成额同比下降6.4%,较1-6月降幅扩大1.00pct。

1.土地市场

7月,全国房地产土地购置面积为918.04万平方米,环比下降25.90%,同比下降47.33%,仍处较低水平。

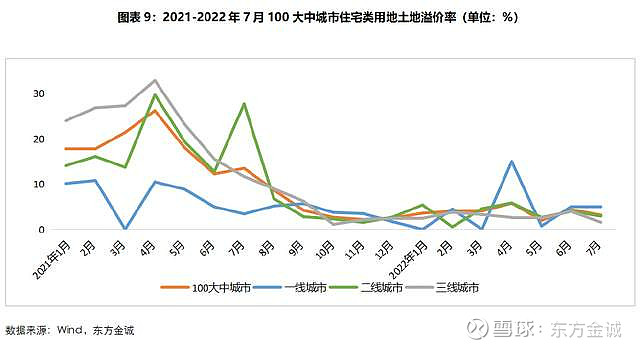

土地溢价率方面,7月土地溢价率较上月小幅下降。我们重点关注了100大中城市的住宅类用地成交土地溢价率,7月溢价率为3.17%,较6月下降1.18pct。具体看,一二三线城市住宅类用地成交土地溢价率分别为5.00%、2.93%和1.55%,上月为5.04%、3.97%和3.95%。

为进一步观察7月土地市场情况,我们重点跟踪了本月开展第二轮集中供地的7座城市相关情况,包含上海、广州等2座一线城市和重庆、成都、长沙、南京和无锡等5座二线城市。整体来看,7座城市均具备较好的区位优势和经济发展潜力,未出现大面积流拍,但城市内各区域板块间存在一定分化。

土地供应方面,各城供应地块数量存在较大差异,部分城市供应地块数量显著减少。9座城市中供地数量最多和最少的城市分别为成都和重庆,供地数量分别为55宗和12宗,其余5城供地情况为南京44宗、上海34宗、长沙19宗、无锡16宗、广州14宗。我们关注到,部分城市今年供地数量有明显减少,例如广州2021年首轮和次轮集中供地时供应地块数量分别为46宗和48宗,今年降至18宗和14宗,或因2021年第二轮集中供地流拍率飙升至52.1%,为避免再次出现大面积流拍而对供地计划作出的调整。

流拍率方面,供地计划经过适度调整后,7城均未出现大面积流拍现象。具体看,上海、无锡和重庆三城流拍率为0;成都和南京各有2宗地块流拍,流拍率分别为3.64%和4.55%;广州和长沙各有3宗地块流拍,流拍率分别为21.43%和15.79%。具体看,本轮集中供地地块流拍主要有两方面原因,一是因项目位置、周边配套不全等导致项目去化能力受到质疑;二是地价较高或对利润空间造成过度挤压而被房企放弃。

溢价率方面,土地市场热度仍维持低位,地块多以底价或低溢价成交,仅少量地块热度较高以触顶溢价率成交。7城中仅上海、广州和成都的整体溢价率超过3%,其中上海和成都高溢价成交地块占比较高,分别为38.24%和20.75%。

拿地企业方面,央国企仍是成交主力,部分城市本土国企表现突出。具体看,上海和广州两座一线城市拿地企业中大型央国企占比较高,例如上海拿地数量排名前三位的分别是招商蛇口、保利和华发,合计拿地14宗,占总量的41.18%。重庆、成都和长沙三城中大型央国企也参与较多,相对于本土企业表现出更强的资金实力。以成都为例,本轮集中供地中华润置地和兴城人居各拿地6宗,保利所拿地块均位于主城核心区域,成交楼面价均超过11000元/平米,6宗地块成交金额达87.15亿元;而兴城人居所拿地块的位置均为二三圈层区域,成交楼面价最高仅7500元/平方米,6宗地块成交金额为25.39亿元。南京和无锡两座城市中本土国有企业表现突出,例如无锡拿地数量前三位的分别为无锡城建发展集团、无锡红豆置业和广益建发,均为无锡本地国有企业。

2.开工情况

7月,全国房地产新开工面积为9643.53万平方米,同比下降45.39%,与上月降幅基本持平;施工面积为10382.01万平方米,同比下降44.27%;竣工面积为3392.21万平方米,同比下降36.01%。施工和竣工面积同比降幅较6月分别缩小3.80pct和4.72pct。我们认为,新开工、施工和竣工面积仍保持同比大幅负增,主要系行业仍未迎来趋势性回暖,房企销售端的持续下滑导致流动性风险加大,开工意愿和开工能力持续下降,“停工断贷”事件在全国多地蔓延。

三、政策端:政策持续利好楼市回暖,一方面年内再次下调LPR,首套房利率降至4.1%;另一方面,“保交楼、稳民生”政策基调明确,央行鼓励各地积极化解风险事件,郑州率先推出地产纾困基金。

(一)首套房利率再降,利好楼市回暖。

8月22日,中国人民银行授权全国银行间同业拆借中心公布,2022年8月22日贷款市场报价利率(LPR)为:1年期LPR为3.65%,5年期以上LPR为4.3%。和此前LPR报价相比,此次1年期LPR和5年期以上LPR分别下调了5个基点和15个基点。截至目前,本年度LPR已经累计下调过3次,共下调35个基点,其中1月份下降5个基点,5月和8月各下降15个基点。5月15日,人民银行、银保监会发布通知,明确首套住房商业性个人住房贷款利率下限调整为不低于LPR减20个基点,这意味着,此次调整后,首套房贷利率最低可至4.1%,利好楼市回暖。

(二)郑州率先设立纾困基金,避免“停工断贷”事件持续发酵。

8月1日,人民银行召开 2022 年下半年工作会议。会议提到,央行支持多省地方政府和监管部门处置化解个别企业、个别机构风险事件。牵头设立金融稳定保障基金。维护房地产市场融资平稳有序,引导个人住房按揭贷款利率下行,支持刚性和改善性住房需求。

8月5日,郑州下发《郑州市房地产纾困基金设立运作方案》,规模暂定 100 亿元,采用母子基金方式运作,为7月“停贷事件”以来首个落地的地方性地产纾困基金。8月9日,郑州百亿元纾困基金首个项目落地。由郑州市国家中心城市产业发展基金股份有限公司作为母基金出资设立的郑州市房地产纾困基金牵头、郑州地产集团有限公司参与,与河南建业投资控股有限公司就郑州北龙湖金融岛写字楼项目达成合作。郑州作为本次“停贷事件”发酵最为严重的城市之一,率先推出地产纾困基金正是为避免“停贷事件”对于郑州房地产市场形成更多负面冲击而做出的举措,纾困基金的设立无疑是一个良好的政策导向,但其实际运作情况仍待进一步观察。

展望后市,房地产行业已进入磨底阶段,8月降息政策对楼市再次形成利好,预期会进一步推动楼市趋势性回暖的步伐。从高频数据来看,8月1日-21日,30大中城市单日平均商品房成交套数为3422套,较上月下降10.85%,其中一二三线城市单日平均成交套数分别为933套、1589套和900套,一二线城市单日成交套数较7月分别减少3.78%和20.00%,三线城市较7月增长2.00%,主要系7月“停贷事件”在郑州、长沙、重庆和武汉等城市发展的最为严重,造成对二线城市楼市的较大冲击。我们预期随着时间的推移和政策的扶持,“停贷事件”的冲击效果将逐渐弱化,且伴随着降息政策的逐步落地,三季度末楼市或有望出现趋势性企稳回暖迹象。

注:[1]流拍率=供应地块宗数-成交地块宗数/供应地块宗数,本报告中流拍率的计算中包含了终止、流拍、延期等各类未成交情况。

[2]沙3宗流拍地块具体情况为1宗地块流拍,2宗地块终止。

权利及免责声明

本研究报告及相关的信用分析数据、模型、软件、研究观点等所有内容的著作权和其他相关知识产权均归东方金诚所有,东方金诚保留一切与此相关的权利,任何机构及个人未经东方金诚书面授权不得修改、复制、逆向工程、销售、分发、储存、引用或以任何方式传播。未获书面授权的机构及人士不应获取或以任何方式使用本研究报告,东方金诚对本研究报告的未授权使用、超授权使用和非法使用等不当使用行为所造成的一切后果均不承担任何责任。

本研究报告中引用的标明出处的公开资料,其合法性、真实性、准确性、完整性均由资料提供方或/及发布方负责,东方金诚对该等资料进行了合理审慎的核查,但不应视为东方金诚对其合法性、真实性、准确性及完整性提供了任何形式的保证。

本研究报告的结论,是在最初发表本报告日期当日按照东方金诚的研究流程及标准做出的独立判断,遵循了客观、公正的原则,未受第三方组织或个人的干预和影响。东方金诚可能不时补充、修订或更新有关信息,也可能发出其他与本报告所载内容不一致或有不同结论的报告,但没有义务和责任更新本报告并通知报告使用者。

本研究报告仅用于为投资人、发行人等授权使用方提供第三方参考意见,并非是对某种决策的结论或建议;投资者应审慎使用本研究报告,自行对投资行为和投资结果负责,东方金诚不对其承担任何责任。

本声明为本研究报告不可分割的内容,任何使用者使用或引用本报告,应转载本声明。并且,相关引用必须注明来自东方金诚且不得篡改、歪曲或有任何类似性质的修改行为。