金融街营收增长200倍

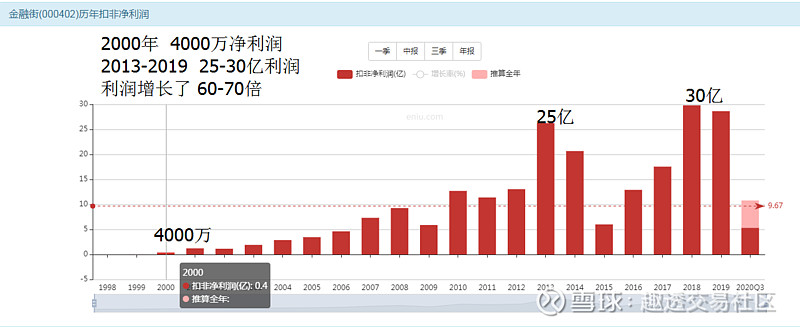

20年时间利润增长70倍

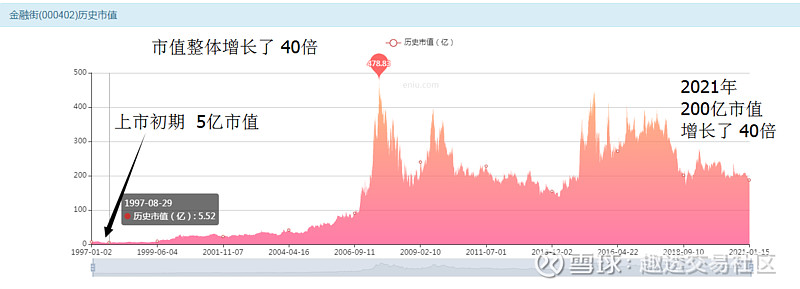

市值增长了40倍

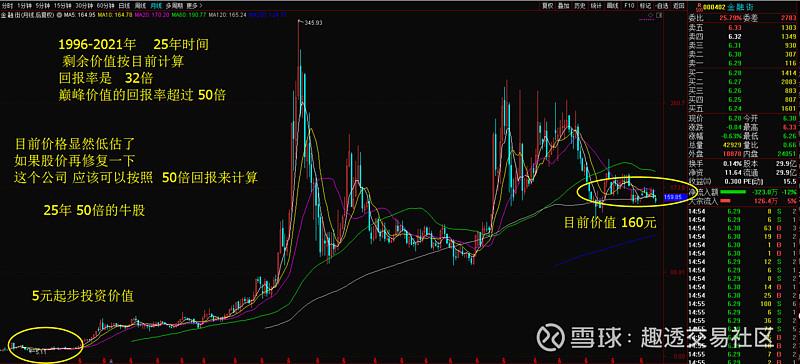

投资者回报32倍

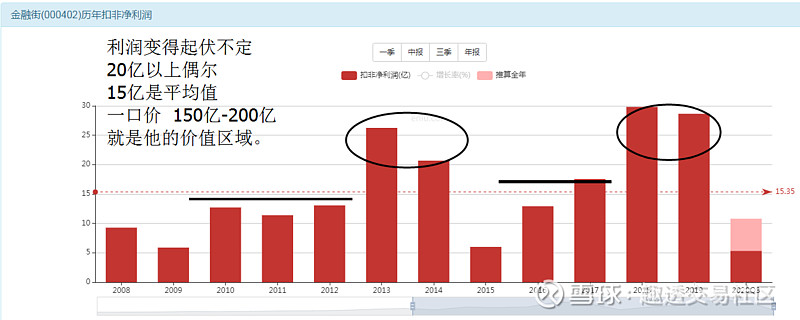

来看数据里的猫腻

营收增长200倍

利润增长70倍

市值增长40倍

投资回报32倍

发现里面的问题了么?

要实现的回报率越高,需要更大基数的利润才能实现,而同时也需要更大基数的营收才能实现。就是说公司需要费很大的力气,在营收增长200倍的情况下,最终才能实现32倍的投资回报。

利润跟不上营收说明他的净利率在下滑;市值跟不上利润说明他的估值在降低,1996年的 收入只有 1亿,可能利润只有 1000万,而此时的市值高达 5亿,也就是接近 50倍的估值,2019年的利润高达30亿,市值却只有200多亿,折合 7倍估值,这里面我们可以总结一下。

资本定价的规律

1996年的 1000万,价值5亿市值,50倍。

2019年的30亿,价值200亿市值,7倍。

这就是资本定价的规律,也是投资股票需要注意的一个问题。

赚钱的公司不一定值钱!

值钱的公司不一定赚钱!

这是金融街的数据总结给我们的一条规律。

在讨论价值投资的时候,不能单纯的加减乘除,还是有许多变通之处,从金融街的案例里,1996年的1000万,价值高达5亿,很值钱;2019年的30亿,价值却只有200亿,非常不值钱,这一点就可以解释,为啥现在很多新兴企业,1个亿利润可以有百亿市值,而很多传统企业,100个亿利润也一样才几百亿市值。

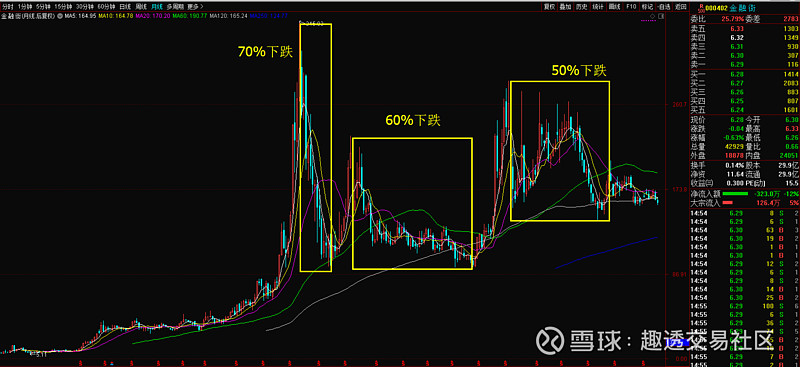

看看中间的跌幅多少

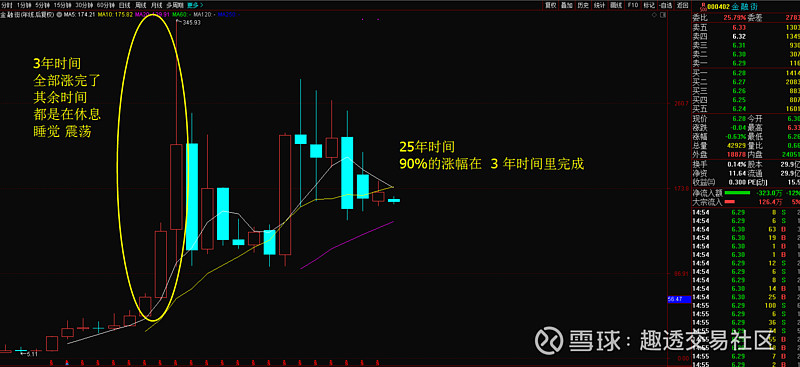

90%的上涨3年就完成了

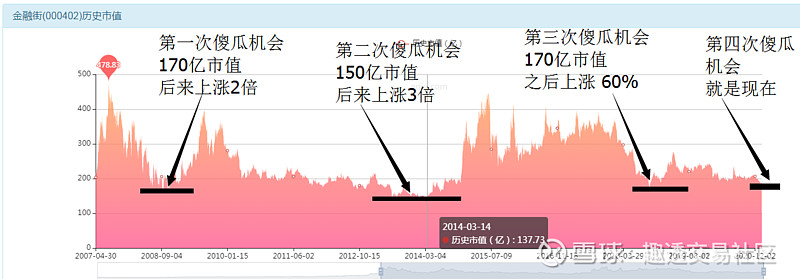

大傻瓜判断价值标准

可以被简单识别的价值机会

长周期里面的资本视角

2007年,价值巅峰 340元,按照1996年上市初期进行投资的话,此时的回报率接近 70倍。简单点说:1996年投资金融街 1 万元,到了 2007年,十年之后可以增值到 70万元,简直是一个完美的投资。

2007年-2021年,14年时间了,价值缩水到了 170元以下,而1996年投资的人,如果2007年没有卖出而一路持有到今天,回报率只剩下了32倍。

也就是后面的14年,不仅没有增值,连保值都没有实现。

资本的唯一要求只有一个:保值增值!

显然,2007-2021年,这家公司的资产不具备保值增值的功能了已经。

只有在1996-2007年,才具备真正的投资功能。

所以,你必须认清一个现实:你从2007年-2021年,死死的抱住金融街这家企业不放,然后坚定的持有14年不动,忍受着价值缩水的痛苦,然后每天都安慰自己:价值!价值!价值!这公司绝对值 200亿,绝对!

但是,我补充一句你或许忽略的话:“同志,你说的没错,这公司绝对值200亿,但是我想给你补充一句:他也仅仅价值200亿而已。”

修正我们的行为方式

大傻瓜系列之前的篇幅有些冗繁,这个牛股系列我们去伪存真打假捉劣,不再追求篇幅的丰满,而把追求进步放在第一位。

如果十几页的小文字,能提炼出1-3点精华的成分,足以达成我们的研发和阅读的目标。不要为了写而写,而必须是为了进步而写作。

这就好像价值投资,不要看到他价值200亿而坚定买入持有他,他确实有这样的一个价值,但是问题的关键是,他也仅仅只有这样一个价值。

风险提示:本系列研报为转载,原创出处为“哈利兄弟工作室”,仅用于行业交流,不作为交易建议