在当前的经济形势下,市场无奈地转向了炒红利。遥想经济高速增长之时,人们倾心于星辰大海、三年十倍增长的动人故事。然而,如今经济下行,利率也跟着下滑,大家变得谨小慎微,不敢展望长远,只注重当下收益,分红指标因此被置于首位,说到底,这是风险偏好降低引发的市场风格转变。

那是否能毫不犹豫地押注中证红利指数呢?咱们先来瞧瞧它的编制方式。中证红利指数选取过去 3 年连续分红的股票作为样本,再从其中挑出现金股息率排名前 100 的公司当作成分股。

可问题在于,投资是看向未来的,而中证红利指数挑的却是过去分红率高的公司。真正的红利应当是那些未来能够源源不断产生现金流和分红的公司。在利率长期下行的大背景下,这类公司就如同过去的优质债券,有望走出长期的牛市行情。能稳定分红的公司不就相当于一个永续债吗?

那究竟什么样的公司才有这样的特质呢?6 月份的行情就像一个出色的过滤器。6 月,中证红利指数下跌了 5.55%,正好可以借此考察哪些公司在逆市上扬。

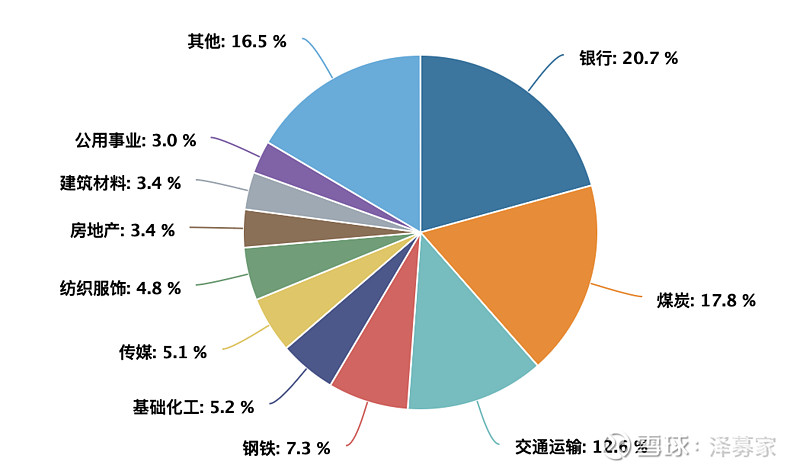

瞧瞧中证红利指数的构成:

图片来源:wind

占比最大的银行在 6 月份跌幅相对较小,今年以来,中证银行指数涨幅已接近 20%。为何银行能涨得这么出色?一方面,其历史股息率的确较高;另一方面,它还是国家队拉动指数的首选,自带天然的避险属性。

但银行与经济、地产紧密相关,属于周期性行业,其资产质量和居民、企业的收入紧密相连,再加上高杠杆运营的商业模式,利率持续下行导致利差空间缩小,这些因素都难以让人确信银行今后能持续保持高现金流和高分红。

再看煤炭,目前我国能源消耗超半数来自煤炭。得益于整个行业的供给收缩以及需求稳定带来的煤价上涨,过去几年煤炭在资本市场风光无限。今年以来,煤价一路下跌,有一种说法是今年水量充沛,导致对火电的需求降低。煤炭指数总体涨幅落后于红利,6 月份跌幅也较大。不过,行业情况是一回事,龙头企业又是另一回事,像中国神华、陕西煤业等龙头公司在 6 月份都是逆市上涨的。

市场认为,尽管短期煤价和利润有所波动,但煤炭长期的战略地位以及供给收缩的趋势不会因短期波动而削弱,煤炭龙头公司未来有望延续过去的高分红。

交通运输领域的红利股主要涵盖港口、铁路和高速。作为衣食住行的关键环节,相关龙头企业拥有特许经营权,短期分红有保障,但长期来看,依然与经济联系紧密,并非未来红利的首选。

此外,公用事业在今年表现抢眼,其中电力尤为出色。

而房地产、建筑、传媒、钢铁、基础化工等与经济高度相关的行业在 6 月份跌幅较大。

从龙头个股的角度来看,6 月份涨幅较高的有石油和电信运营商。

石油的逻辑和煤炭大致相同,不过它是全球定价,且面临全球性的供给侧收缩,这是一个长达十年周期的维度。

从世界宏观层面来看,黄金有的逻辑它都有,而且石油企业能够持续带来现金流和分红。两大标的分别代表陆地和海洋的石油开采权,显然海洋的想象空间更大。

关于电信运营商,大家不妨想一想,如今还有多少人愿意更换手机号?绑定了众多账号后,手机号几乎成了一个人在互联网世界的通行证。高昂的转换成本正是电信运营商未来利润的有力保障。

在经济下行的大环境中,与经济相关的行业尽管过去股息率不错,但持续高分红难以保证。而民生刚需相关的行业成为了确定的红利,原因在于这些行业能够向居民“征税”,一时间真让人难以分辨到底谁是谁的红利。

还是那句老话,打不过就加入!