2023年,检测行业的龙头老大——华测检测也陷入了疲软状态,全年共实现营业收入56.05亿,同比增长9.24%;净利润9.1亿,同比增长0.83%;扣非净利润7.84亿,同比下降1.81%,连续数年20%以上的高增长戛然而止,扣非净利润更是继2016年之后首次出现了负增长。

众所周知,伴随政策扶植、贸易导向以及消费升级(人们对产品品质的要求越来越高),导致检验检测行业一直都是一条高增长赛道。那么为什么在2023年公司会陷入如此疲软的状态呢?通读年报,我们大概可以发现:

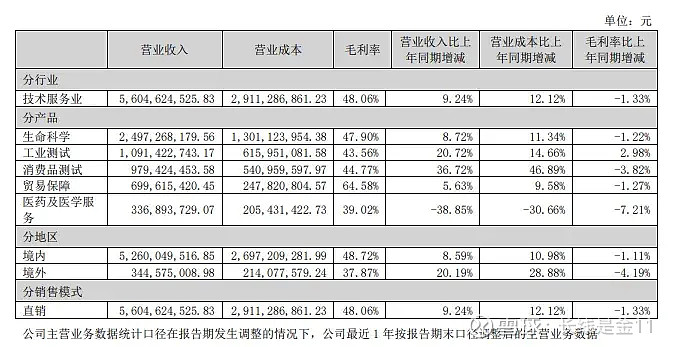

1、从收入分类来看,公司的几大业务板块中,除了医药及医学服务之外,基本都继续保持着增长态势,特别是工业测试和消费品测试,分别增长20.72%、36.72%,甚至称得上是高速增长,意味着虽然随着体量提升,降速不可避免,但行业整体景气度依然较高。不过医药及医学服务业务同比下降了38.85%,明显拖了整体业绩的后腿,之所以出现这种情况,主要系疫情相关检验检测需求迅速消散所致。

2、公司的毛利率遭遇承压,由上表可以看到,除工业测试之外,几大业务板块的毛利率均有所下降,其中医药及医学服务的毛利率下降得最为厉害,足足萎缩了7.21个百分点,综合衡量下,全年公司整体毛利率下降了1.33个百分点。坦白讲,毛利率下滑应该算是检验检测行业的一个痛点,虽然有部分检测项目是具备自主定价权的,但就行业整体而言,还是不可能完全不受到物价指导的束缚,所以向下游传递通胀压力的能力有限。即便依靠规模效应能够对此情况有所缓解,但并不是所有检测项目都能够有效形成规模效应,故而公司毛利率总体还是不断呈下降趋势发展,2009年刚上市时是64.32%,到2023年已下降至48.06%。

3、报告期内公司的销售费用增长12.4%,管理费用增长12.42%,财务费用因受汇率波动影响增长了93%,均超过了营业收入增速,以至于整体费用率较2022年提高了0.82pct,进一步对利润构成了蚕食。

由此可见,2023年的华测检测表现不佳更多在于一些客观因素,公司的本身的发挥还算基本正常。

翻篇进入2024年之后,一季度的情况似乎更加不妙,根据季报数据显示,1-3月公司实现营业收入11.92亿、净利润1.33亿、扣非净利润1.13亿,分别同比+6.7%、-8.12%、-3.75%,继续展现出一幅增收不增利的尴尬画面。究其原因,主要还在于利润率的进一步下滑,2024Q1的综合毛利率仅为45.3%,同比下降1.9pct,净利率为11%,同比下降2.3pct;细分来看,主要是贸易保障、生命科学等业务毛利下降太快所致。

综上所述,营收增速趋缓之后,毛利率下滑是制约公司盈利持续增长的一个重要原因。为解决此问题,公司采取的措施主要还是加强战略赛道投入,努力打造第二增长曲线,例如聚焦大交通(新能源汽车、航空测试等)、芯片半导体等领域,加大相关投资,持续扩张相关实验室测试能力,一方面挖掘新的营收增长点,另一方面提升高毛利检测占比,从而改善当前的不利状态。对此,个人认为这一发展思路本身没有太大问题,麻烦之处在于检测是一门高资本支出生意,拓宽战略赛道也就意味着更多的资本支出,这一点对当前的股东显然是不利的。

更多长文解读,记录在【长线是金11】

每周实盘分享,记录在【向着小目标迈进】

(风险提示:本文所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。)