(全文共3400字,大约阅读10分钟)

主要内容:

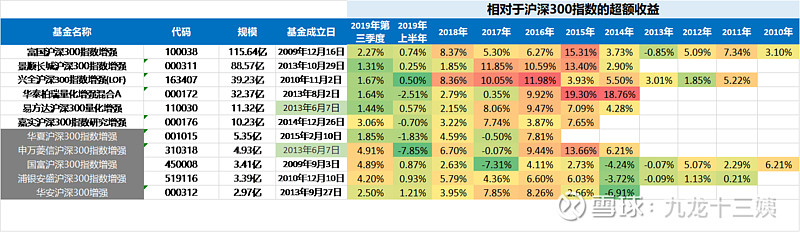

1. 列举目前市场上所有“沪深300指数增强基金”,并根据“基金规模在1亿以上,且拥有三个以上完整年度业绩”的标准筛选出11只基金。

2. 在这11只基金中,以“年度超额收益出现过-1%以下”为标准,排除5只基金。

3. 整理剩余6只基金的月度超额收益,指数/积极投资占比和赎回费规则。

从以上维度,并结合我们的标准——“沪深300指数增强基金”就应该在沪深300指数成分股的基础上进行优化选股并实现超额收益,那么比较符合要求是【兴全沪深300指数增强LOF】

正文

所谓指数增强,即通过量化的方法进行积极的指数组合管理与风险控制,力争实现超越目标指数的投资收益,谋求基金资产的长期增值。也就是说,“沪深300指数增强”并不是完全复制沪深300指数,而是加入一定的主动管理,以实现超额收益。

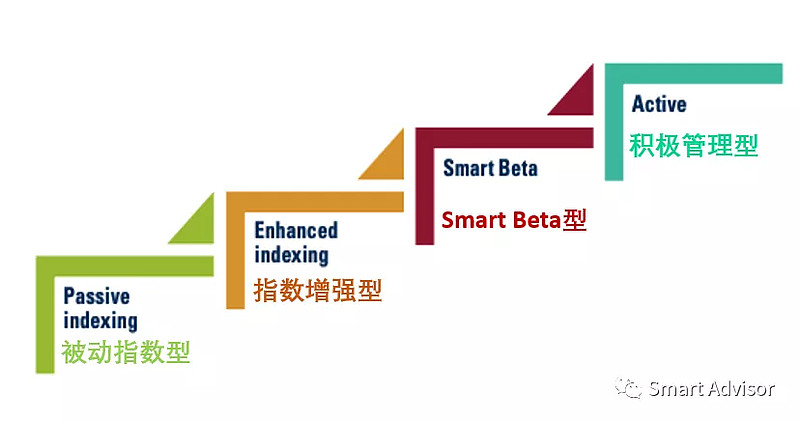

指数增强型介于“被动指数”和“积极管理”之间:

目前市场上的指数增强大多采用的多因子量化增强的方式,也就是把各类优质有效的因子(比如:低估值、成长性、财务质量、分析师预期等等)都拿过来,综合打分,选出来的就是综合素质高的股票。

1. 沪深300指数增强基金一览表

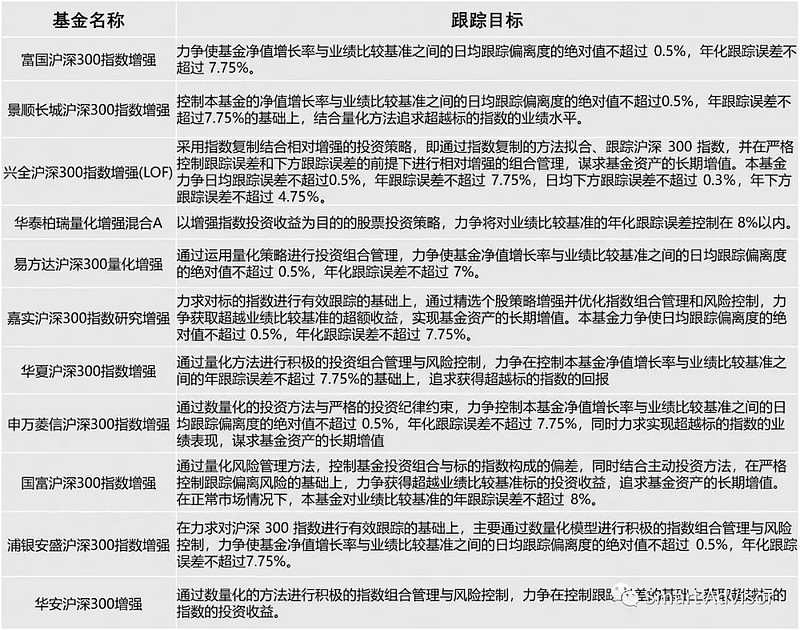

以下是我们整理的目前市面上的“沪深300指数增强型基金”:

资料来源:天天基金网,中证指数有限公司官网,smart advisor不要看现在市面上“沪深300指数增强型基金”那么多,其实有一大半是18-19年从其他基金转型而来的。

“基金成立日”那一列标注绿底的表示:这只基金经历过转型,转型前并不是“沪深300指数增强型基金”,而绿底对应的日期为正式转型为“沪深300指数增强型基金”的日子,该日期以前的历史业绩和排名没有太大的参考意义。

比如【国泰沪深300指数增强】这只基金,虽然各大平台网站上显示其成立日期为2014年5月19日,但是它是今年4月份才转型成为的“指数增强型基金”,以前是【国泰结构转型灵活配置混合型基金】,投资目标和策略完全不同。因此,我们看到的历史业绩也是没有参考价值的。

资料来源:新浪基金

我们先从中筛选出“基金规模在1亿以上,且拥有三个以上完整年度业绩”的11只增强基金:

资料来源:各基金定期报告,smart advisor

大部分基金的跟踪目标大体为:日跟踪偏离度不超过0.5%;年跟踪误差不超过7%-8%。

【兴全沪深300指数增强LOF】制定了“日跟踪误差”的目标(包括下方):日均跟踪误差不超过0.5%,年跟踪误差不超过 7.75%,日均下方跟踪误差不超过 0.3%,年下方跟踪误差不超过 4.75%。

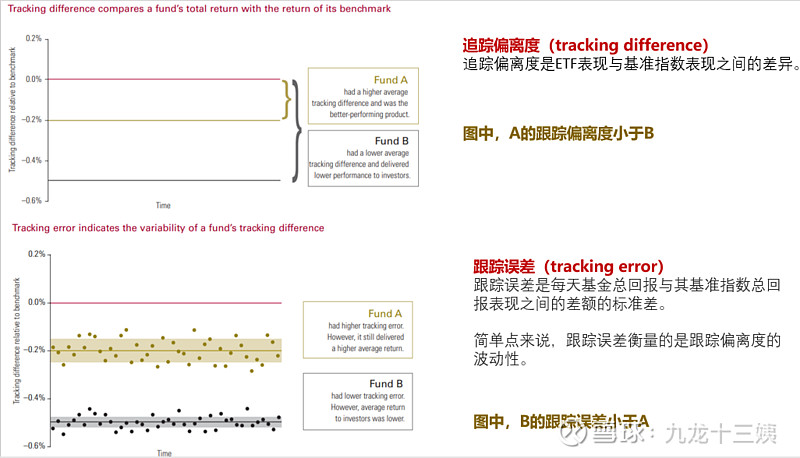

【科普】跟踪偏离度 VS 跟踪误差

资料来源:先锋领航,smart advisor

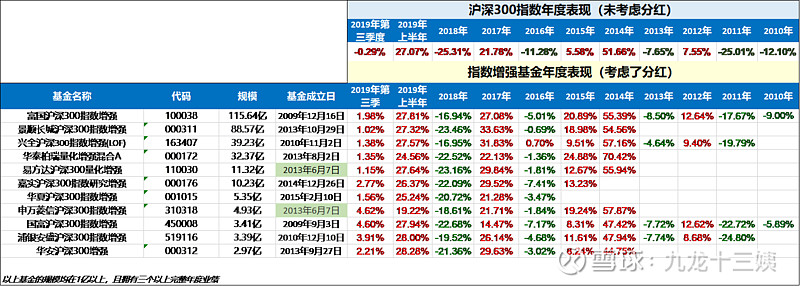

2. 历史年度超额收益

以下是他们的年度回报(以“累计净值”计算,即考虑了分红):

资料来源:新浪基金,smart advisor

将他们的年度回报减去“沪深300指数”的年度涨幅(未考虑分红),得出年度超额收益如下:

资料来源:新浪基金,smart advisor

指数增强基金的回报差异,归根结底是增强模型的差异,也是模型背后投资团队投资理念的差异。因此,有的指数增强基金或许在某种市场风格下表现优异,在其他市场风格下其增强模型可能就会失效,致使基金超额表现不尽如人意。

我们没有找到每年的超额收益都高于同行平均水平的增强基金。

之前在关于“中证800指数”的文章中(上个月募了66亿的爆款ETF,真的值得投资吗?)统计过“沪深300指数”的历史股息率,基本每年在1.5%-3.5%之间。然而,这里的超额收益,并未考虑“沪深300指数”的分红。同时,我们之前分析的“沪深300ETF”(3分钟带你挑选跟踪【沪深300指数】)每年还能达到1%-3%的超额收益。

因此,如果这里的指数增强基金跑不赢指数——年超额收益做到-1%甚至更差,那就相当于连ETF都不如,是我们不能忍受的。

鉴于【华泰柏瑞量化增强混合A】这只基金的规模达到30亿,比较受欢迎,2014年和2015年也实现了优异的超额收益;因此,尽管他在2019年上半年的超额收益为-2.51%,我们仍然保留这只基金。

据此,我们排除了上图中灰底的5只基金——即:年超额收益出现过-1%以下的基金。

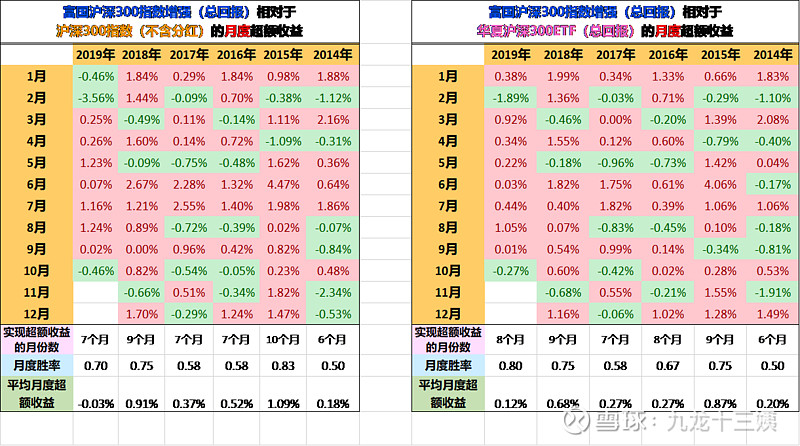

3. 历史月度超额收益

年度月胜率=【超额收益大于0的月份数】÷12

一只优质的指数增强基金,一定要有较高的月胜率,且越高越好。这意味着它经常跑赢指数,投资者无论在哪个时点进场投资,都可能享受到它的“增强”效果。

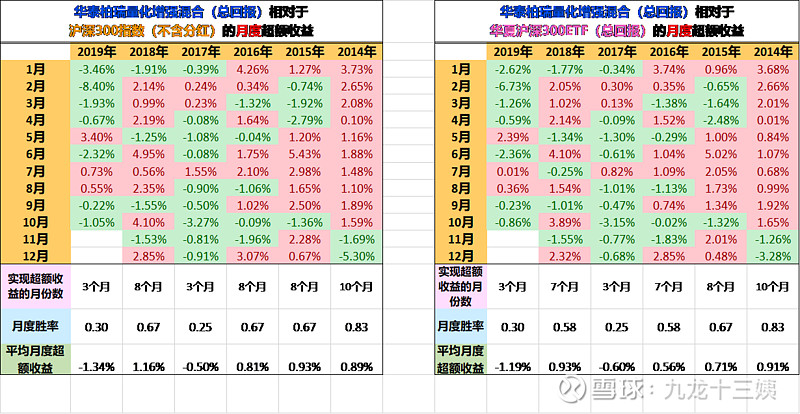

同时,我们还拉入了3分钟带你挑选跟踪【沪深300指数】的ETF中选出的【华夏沪深300ETF】,统计了剩余5只基金的相对于【华夏沪深300ETF】的月度超额收益和胜率——跑不赢ETF的指数增强基金是没有前途的。

【富国沪深300指数增强】:

资料来源:新浪基金,smart advisor

资料来源:新浪基金,smart advisor

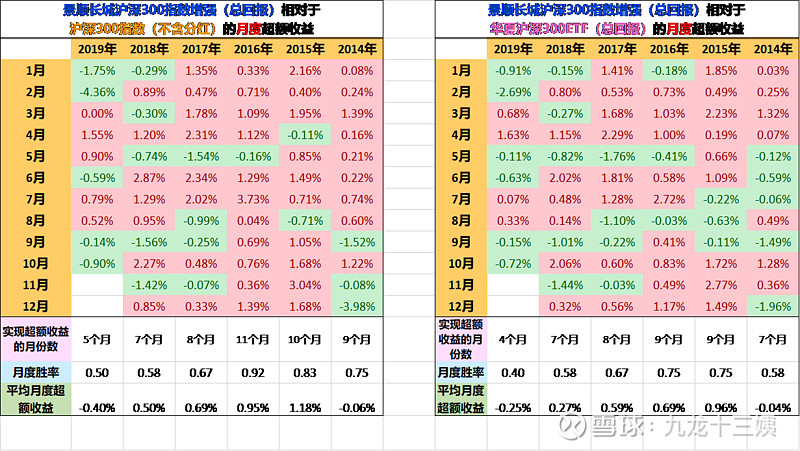

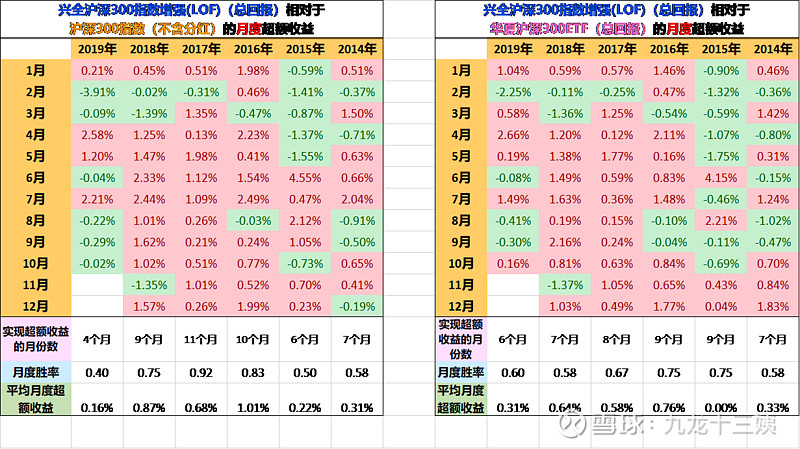

【兴全沪深300指数增强(LOF)】:

资料来源:新浪基金,smart advisor

【华泰柏瑞量化增强混合】:

资料来源:新浪基金,smart advisor

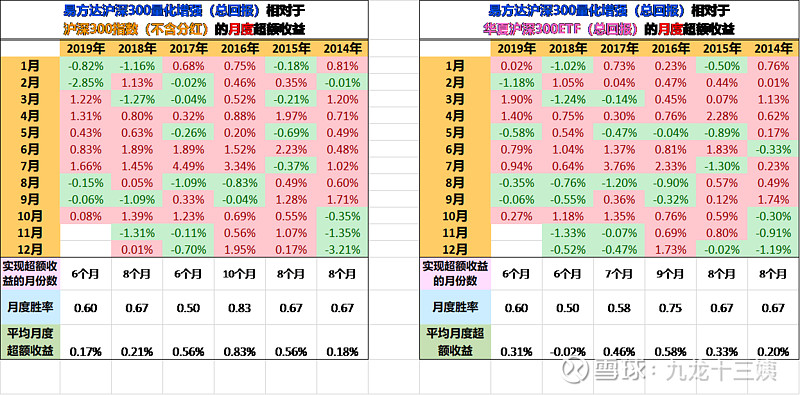

【易方达沪深300量化增强】:

资料来源:新浪基金,smart advisor

资料来源:新浪基金,smart advisor

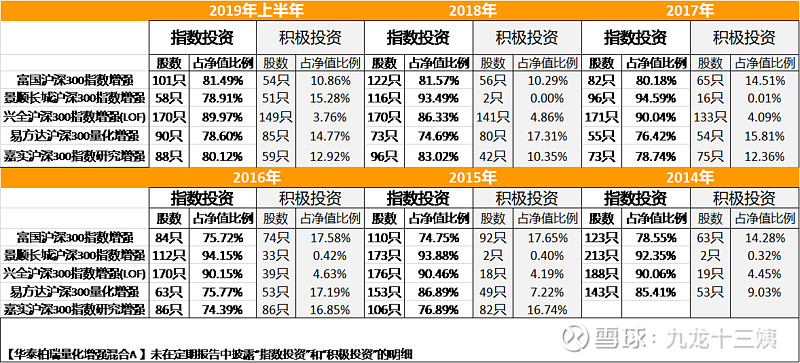

【景顺长城沪深300指数增强】和【兴全沪深300指数增强(LOF)】五年中有三年是9个月以上能跑赢沪深300指数的,算合格。其他基金基本徘徊在6-8个月。

可能有人会问:6-8个月出现超额收益,不就是不低于50%的胜率吗?这难道不是说明指数增强的优势?

亲爱的朋友们,要知道:很多主动管理型基金,包括通过量化多因子策略进行主动管理的基金,其月胜率也能达到6-8个月。

如果“指数增强基金”只是这样的胜率水平,那么跟其他量化多因子策略的主动管理型基金相比,差异化体现在哪里呢?

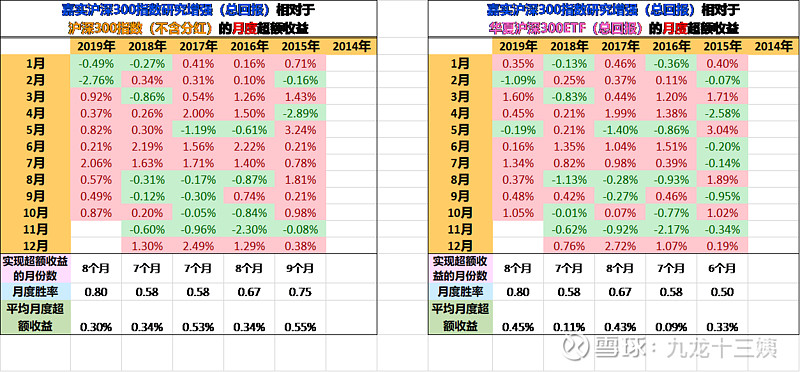

4. 指数/积极投资占比

指数增强基金的定期报告中,大多会披露“指数投资”和“积极投资”的股票明细和占比。

所谓“指数投资”,是指其投资于“沪深300指数”成分股的部分;所谓“积极投资”,是指其投资于非“沪深300指数”成分股的部分。

以下是历年的指数/积极投资占比统计:

资料来源:各基金定期报告,smart advisor

在我们看来:很多指数增强基金,似乎在以“指数”之名,行“主动管理”之事。

以规模最大的【富国沪深300指数增强】为例,“积极投资”的占比达到了10%-20%左右。

如果是这样的话,是否违背了我们想在“沪深300指数”基础上进行收益增强的初衷?

就好像你买了一只叫做“XX医药行业基金”的产品,但是这只基金的前十大重仓股居然有“茅台”。尽管这只医药基金表现得比同类要好,但这是否是你想要的呢?

当然,这个观点是仁者见仁智者见智的。对于有些投资者来说,只要每年能够跑赢指数且有80%左右的仓位持有指数成分股,那就是指数增强。如果是抱着这样的想法,那么从月度和年度超额收益的角度来看,【富国沪深300指数增强】确实是还不错的选择。

【易方达沪深300量化增强】和【嘉实沪深300指数研究增强】也是一样的情况——“积极投资”的占比达到了10%-20%左右。

【华泰柏瑞量化增强混合】压根没有区分“指数投资”和“基金投资”,但在投资目标里面却声称自己是“指数增强”。看到这里,我们认为他更偏向于一只普通的量化策略基金。

最“规矩”的是【景顺长城沪深300指数增强】,自成立以来到2018年底,“积极投资”的占比基本为0。也就是说,【景顺长城沪深300指数增强】基本是围绕“沪深300”指数进行量化选股,其年度月胜率也是年年超过0.5。

看到这里我们准备pick【景顺长城沪深300指数增强】了。

但是!!!不知道为啥,根据其最新的2019年半年报,其“积极投资”的占比突然达到了15%以上。

因此,虽然我们认可【景顺长城沪深300指数增强】过去的增强策略,其超额收益表现也不错;但是,看今年的持仓感觉它似乎脱离了之前的模型或者策略。目前还是对它持观望态度。

综上,如果按照我们的标准——“沪深300指数增强基金”就应该在沪深300指数成分股的基础上进行优化选股并实现超额收益,那么相对比较符合要求是【兴全沪深300指数增强LOF】,其积极投资部分的占比长期不超过5%,且每年多多少都有超额收益,月度胜率也较高于同行。

附带说一下,【兴全沪深300指数增强LOF】在2017年以后“积极投资”部分的股票数量突增,达到100只以上,但都是1、2000股数量的“碎股”,因此总体“积极投资”占比仍然在5%以下。我们估计可能是量化模型做了更新。

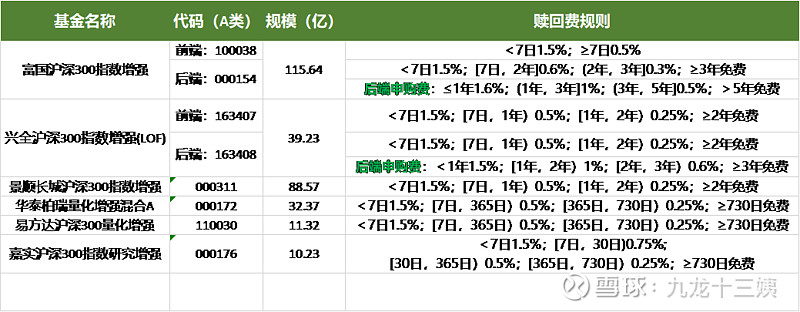

5. 赎回费

以下是5只指数增强基金的A类赎回费规则:

资料来源:各基金定期报告,smart advisor

【富国沪深300指数增强】【兴全沪深300指数增强LOF】都分有前端和后端。

前端:在申购时收取申购费;后端:在赎回时根据持有时长收取申购费。

对于【富国沪深300指数增强】:

前端:前端的赎回费是免不了的——不管持有多长时间(7天以上),都会收取0.5%的赎回费。

由于大部分网上平台前端申购费都打折甚至免费,所以如果不确定持有多长时间或者准备持有5年以下,那么前端更划算一些。

后端:如果准备持有该基金5年以上,那么买后端可以完全免费。

对于【兴全沪深300指数增强LOF】:

考虑到目前很多平台前端申购费可以打折或者减免,因此,除非打定主意持有3年以上(在这种情况下后端0费用),否则前端更划算。

其他基金都是持有2年以上免赎回费。

谢谢阅读