一、热点事件

端午叠加暑期临近,旅游市场迎来新一轮增长机遇。在经济稳步复苏和消费意愿逐步提振的背景下,端午假期的日均客运航班量及民航发送旅客人次均有望实现2019年同比增长6.0%和9.9%,整体出行增长平稳;后续暑期文旅预订单量同比增长63%,反映出消费市场的旺盛活力。

随着有效供给不断升级、业态模式持续创新,居民消费呈现高韧性,细分行业保持良性内生增长的逻辑依旧清晰:1)社消增速趋势相对平稳,端午+升学宴下关注白酒动销;2)短途高铁游与个性化旅游需求推动旅游新增长;3)暑期院线热度高企,电影储备质与量兼具。

看好消费市场的长期增长空间,推荐持续关注食品饮料ETF(515170)、旅游ETF(562510)、文娱传媒ETF(516190)。

二、热点点评

1、端午假期旅游市场回暖,短途游与文化体验成消费新热点

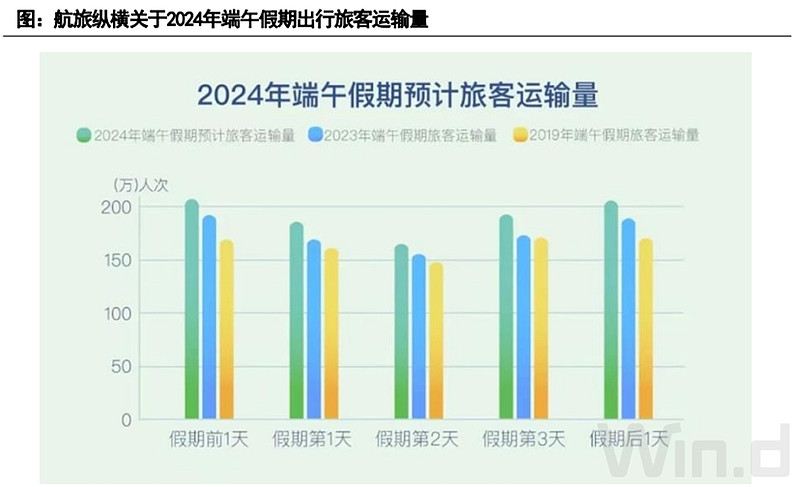

2024年端午假期为6.8-6.10三天,预计整体出行增长平稳。根据航旅纵横,端午假期预计全民日均客运航班量比2019年增长6.0%,和2023年同期基本持平;全民航预计日均发送超180万人次,比2019年端午假期日均增长9.9%,比2023年端午假期日均增长10.2%。

暑期即将到来,增长或将提速。旅游消费需求的持续增长,主要得益于旅游消费低频、高获得感的消费特征,是居民理性消费环节中不可或缺的一环。短期看,由于今年端午假期与高考重合,预计增长较为平稳,但6月中下旬及暑期假期开始后需求预计将呈现更快增长,参考美团数据,暑期文旅预订单量(含门票、住宿、交通等)同比增长 63%。

2、政策定位擢升+需求强劲,6月建议布局暑期消费旺季预期

1)4月社消增速趋势相对平稳,餐饮分类保持较好增长

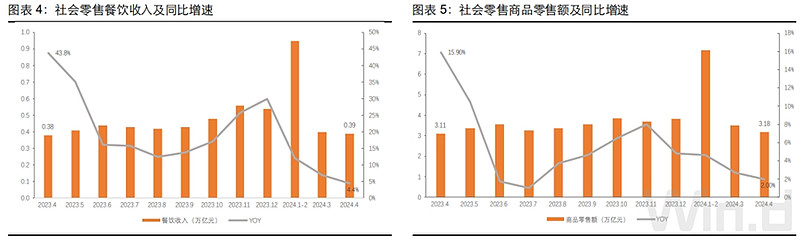

4月份,社零总额同比增长2.3%,环比增长0.03%,多类社零数据在去年同期高基数作用下增速有所下降,分化明显。分消费类型看:餐饮业销售额增速超零售,在去年高基数下仍保持稳健增长。餐饮同比增速好于商品零售,收入同比+4.4%(前值为 43.8%)。总体来看社零总额仍维持稳步增长,节假日所带来的出行热度也使出行产业链消费保持较好景气度。

随着端午节+高考的临近,关注白酒动销节奏。端午是人们祈求健康和祥和的传统节日,也是白酒品牌与消费者构建深度链接的一大重要场景。升学宴是白酒淡季动销的重要抓手,有着持续周期长、消费档次高、圈粉能力强等特点。相比于往年,今年的端午更是“撞上”了高考,节假日消费场景与升学宴场景叠加,预计2024年的端午将有“小抬头”的趋势。

2)短途高铁游与个性化旅游需求推动市场增长

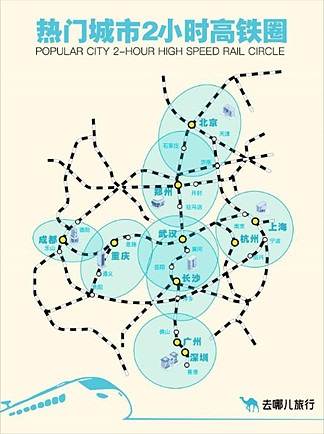

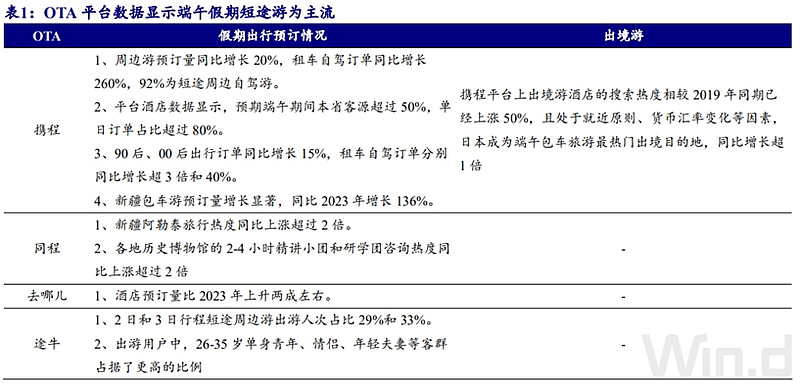

端午短途旅游为主,2小时高铁圈为主要目的地。根据携程,周边游预订量同比增长20%,酒店本省客源占比超过50%,租车自驾订单同比增长260%,其中92%为短途周边自驾游。从去哪儿火车票预约情况来看,2小时高铁圈内仍是旅客出游的主要目的地。北京2小时高铁圈内,热门目的地为天津、济南、石家庄、秦皇岛、大同;上海2小时高铁圈,热门目的地为杭州、苏州、南京、湖州、宁波。

传统佳节下体验旅游热度更高。从目的地看,旅游供需相对分散,更趋个性化、多元化,市场偏好下沉趋势持续显现,小众目的地出游热度较高,近期社媒热点区域(如新疆阿泰勒)订单表现亮眼。从主题看,游客消费需求聚焦于目的地生活文化的深度体验与探索,融合节庆活动和民俗文化的旅游产品热度较高。

3)暑期院线热度高企,电影储备质与量兼具

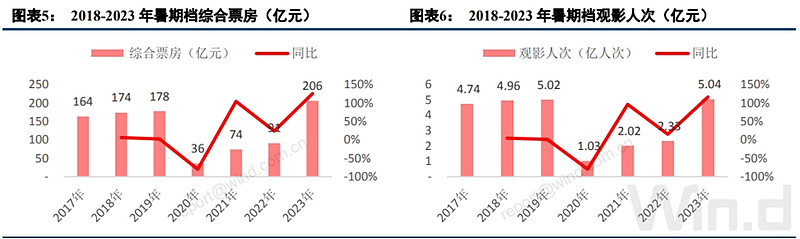

2023年暑期档电影市场超预期,基数较高。2023年暑期档创造票房206.20亿元,观影人次达5.04亿,均超过2019年177.78亿元票房和5.02亿观影人次的最高纪录。档期内共有23部电影创造过亿票房,5部电影过10亿。票房贡献主力多是黑马电影,如档期冠军《孤注一掷》在上映一周前,多家电影媒体给予的票房预测仅为12-23亿元,但最终获得票房38.50亿元;亚军《消失的她》上映前两日,多家电影媒体预测的最终票房仅为7.5-9.8亿元,但最终票房达25.24亿元。

2024年高预期电影更多,仍有潜力在高基数的基础上,实现增长。多部电影具有高话题度,且制作质量较高,均有对标去年暑期头部电影的潜质。例如,前作创超50亿元票房的《哪吒之魔童闹海》;具有一定悬疑粉丝基础的陈思诚导演的《解密》;国民喜剧演员沈腾和马丽主演的《抓娃娃》;主演众多且故事背景具有话题度的《酱园弄》;在金庸小说改编电影《射雕英雄传:侠之大者》等。因此,看好2024年暑期档全国总电影票房依然能有较好表现。

三、相关产品

1、$食品饮料ETF(SH515170)$ 食品饮料ETF(515170)及其联接基金(A类:013125,C类:013126)跟踪中证细分食品饮料产业主题指数(000815.CSI),中证细分产业主题指数系列由细分农业、细分能源指数等9条指数组成,分别从相关细分产业中挑选规模较大、流动性较好的公司股票组成样本股,反映沪深两市相关细分产业公司股票的整体走势。根据申万三级行业,指数成分股主要分布在白酒Ⅲ(63.8%)、乳品(13.2%)、调味发酵品Ⅲ(8.6%)。

2、$旅游ETF(SH562510)$ 旅游ETF(562510)跟踪中证旅游主题指数(930633.CSI),选取涉及景区、旅行社、酒店、航空机场等多子板块的上市公司股票作为成份股,以反映旅游类上市公司整体表现,为市场提供多样化的投资标的。根据申万三级行业,指数成分股主要分布在航空运输(23.2%)、人工景区(16.8%)、酒店(15.1%)。

3、$文娱传媒ETF(SH516190)$ 文娱传媒ETF(516190)跟踪中证文娱传媒指数(H30365.CSI),选取业务涉及视频、直播、游戏、电影、IPTV/OTT、数字出版、数字营销、在线教育、赛事演出等符合新技术和新消费发展趋势的上市公司股票,以反映文化、娱乐以及传媒主题的整体表现。根据申万三级行业,指数成分股主要分布在游戏Ⅲ(30.3%)、广告媒体(11.3%)、营销代理(10.5%)。

数据来源:Wind,国信证券,开源证券,五矿证券,中信建投证券,华夏基金,截止6月6日,以上产品风险等级为R4(中高风险),以上基金属于股票基金,风险与收益高于混合基金、债券基金与货币市场基金。个股不作为推荐。指数表现不代表产品业绩,二级市场价格表现不代表净值业绩。

本基金为ETF基金,投资者投资于本基金面临跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌等潜在风险、标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险、基金投资组合回报与标的指数回报偏离的风险、标的指数变更的风险、基金份额二级市场交易价格折溢价的风险、申购赎回清单差错风险、参考IOPV决策和IOPV计算错误的风险、退市风险、投资者申购赎回失败的风险、基金份额赎回对价的变现风险、衍生品投资风险等。

对于ETF联接基金,基金资产主要投资于目标ETF,在多数情况下将维持较高的目标ETF投资比例,基金净值可能会随目标ETF的净值波动而波动,目标ETF的相关风险可能直接或间接成为ETF联接基金的风险。ETF联接基金的特定风险还包括:跟踪偏离风险、与目标ETF业绩差异风险、指数编制机构停止服务风险、标的指数变更的风险、成份券停牌或违约的风险等。

投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。基金主要投资于标的指数成份股及备选成份股,在股票基金中属于较高风险、较高收益的产品。

本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。