$伯克希尔哈撒韦(BRK.A)$ $伯克希尔-哈撒韦(BRK.B)$

《巴菲特致股东的信》历来是众多巴菲特追随者的经典学习范本,其中体现的大师投资理念值得投资者反复研读。本博客从4月11日起连载《巴菲特致股东的信》,每日两篇,期待能对投资者有所帮助。

巴菲特致股东的信 2006

以下是这个事业群中几家表现显著的公司:

包柏萧(Bob Shaw)是非凡的创业家。身为萧氏地毯公司创办人的他,把公司扩展为全国最大的地毯制造商。去年,包柏萧在他75岁时,决定退休。接任者是31岁的萧氏地毯老手-贝尔(Vance Bell),且深受包柏萧的推荐。就像以往一样,包柏萧做了正确决定。虽然房市走疲,使得地毯事业的发展也跟着迟缓,然而萧氏地毯公司依旧是伯克希尔的主力事业,贡献了可观的盈余。

迈铁(MiTek)是屋顶椼架连接工具的制造商,伯克希尔在2001年收购迈铁,目前该公司也拓展成迷你集团。不过事实上,以目前的发展速度来看,很快地,以“迷你”一词来形容迈铁,将变得不恰当。当初收购迈铁的金额为4.2亿,我们以9%的利率,融资了迈铁2亿美金,并且买下价值1.98亿美金的股票(以每股1万美元的价格购入)。另外,55名员工以2200万的美金购入2200股。每名员工和我们付出的价格一样,并且大部份的人是用借钱的方式完成。

这些员工都十分庆幸自己做了这个决定。五年后迈铁的销售额成长3倍,并且每股价值也成为71,699美元。尽管它收购了14家公司,斥资2.91亿,迈铁目前还可以还清所有积欠伯克希尔的债务,并且还拥有3500万现金。我们在7月时欢庆收购5周年纪念,我告诉经营团队如果迈铁的股价超越了伯克希尔的A型股,那对伯克希尔来说,还真的难为情。各位,如果此事成真,千万别感到惊讶(虽然芒格跟我试着把伯克希尔的股票推向目标)。

不过并不是所有伯克希尔事业的获利都提升了。当产业的基本面崩坏时,有才能的管理阶层,仅能试着减缓其衰退速率。最后,逐渐崩坏的基本面会战胜管理人的智能。(就像一个有智慧的朋友曾经告诉我:“要当一个好的事业家,那就要确定从事的是好事业”)。报业的基本面绝对是每况愈下,如此的情势使得伯克希尔水牛城日报(Buffalo News)的获利下降,而且还会持续下去。

我跟芒格还年轻时,在美国经营报业可以很轻易获得可观的获利。就像某位不太聪明的发行人名言:“我的财富,来自于美国社会的两大支柱:独占、及重用亲信。”。在某家报社垄断的城市中,报纸即使内容差强人意,甚至是管理上的无能,都还是能创造获利。

产业的迟缓可能仅有一个理由可以解释。在20世纪大部份的时间中,报纸是美国大众主要的信息来源。不管主题为体育、财经,或政治,报纸都有至高的地位。另外很重要的是,报纸广告提供最简单的征才机会,以及了解镇上超市商品价格的管道。

绝大部分的家庭感知到报纸对日常生活的重要。但是可理解的,大多数的人每天并不需要第二份报纸。广告客户喜欢找发行量最多的报社,并且也希望找到读者会喜欢广告、及新版面的报纸。如此的循环,导出一项报业的丛林生存法则:“抢得先机者,才能生存。”

如此一来,当两家或更多报纸共存于主要大城时(一个世纪以前,这个现象相当普遍),通常抢在前头的报社将会成为最后的赢家。而当竞争期结束时,报社在广告及报纸的定价上能有更大的自由。一般而言,广告客户及读者的成长率每年增加,而获利也源源不绝。对报社业者来说,这曾是获利的天堂(economic heaven)。(有趣的是,虽然报纸定期或通常提出一些让人不以为然的获利报告,比如汽车产业或是钢铁业。但却从未教育大众,报社自己点石成金的状况。唉….)

但我早在1991年的股东信,就认为这种不受经济景气影响的状况,正在改变。我写道:“媒体事业….最后将发现其营运结果,将比我、整个产业、或是债权人(lender)几年前所预期的好景,逊色不少。”有些报社对我这番评论、或后来陆续出现的警告感到不悦。而且,愿意接手报业资产的人仍络绎不绝,以为其仍是不会坏的吃角子老虎机器。事实上,许多在报业定期记录、及分析重要国际事件的聪明经理人,对发生在自己身上的事,不是视而不见,就是装作无所谓。

然而,现今所有的报社老板都了解到他们渐渐地在这场“眼球争霸战”中败阵下来。简单来说,如果传输缆线、卫星,以及因特网比报纸早诞生,那么也许根本就不会有报纸了。

利普西(Stan Lipsey)把水牛城日报经营得相当有声有色,并且我也对苏立凡(Margeret Sullivan)编辑,感到无比骄傲。水牛城日报在报纸市场的渗透率,比起全国其它报纸都来得高。在财务营运方面,即使水牛城的人口及商业趋势并不是很好,水牛城日报也仍旧比其它大都会的报纸来得优异。不过,营运还是面临无情的压力,最后获利率持续探底。

当然,我们在水牛城拥有领导地位的网络新闻事业,并且这将会持续吸引更多浏览者及广告客户。但是,报纸网站的经济潜力,充其量仅是过去报纸垄断荣景的一小部份。因为网站提供了许多免费的信息及娱乐选择,并且只要用鼠标一点,就把浏览者送走了。

但对当地居民来说,发行当地专属的报纸,就像是当地拥有运动球队一样,可以马上吸引目光。一般来说,也就是拥有力量及影响力,可以减少许多的铜臭味。更甚之,对市政有热情的人或是富人,可以感受到当地的报纸服务乡里。这就是为什么基威特(Peter Keiwit),经营奥马哈报纸超过40年的原因。

我们常常看到非经济考虑的个人报社买主崛起,就好像许多收购运动特许权的买主一样。但是向往进入新闻界的大亨们可要当心,因为没有原则显示报社的盈余不能低于支出,也没原则显示亏损不会愈演愈烈。经营报社的固定成本很高,并且当发行量减少时,那还真是坏消息呢。在报纸重要性降低的同时,心理上对拥有报社的价值也会减损;反之,拥有运动特许权的价值却还保有一样的地位。

就像先前说的,除非面临不能改善之现金流出困难,否则我们还是会坚持经营新闻媒体事业。芒格和我热爱报纸,我们一天都要读5份,再加上我们相信:自由、精力旺盛的新闻媒体,是维持民主的关键要素。希望纸本印刷及网络的结合,可以规避报纸的末日。伯克希尔也会与水牛城一起努力,发展成一套持续经营的商业模型。相信最后的成功将会是我们的,只是报业获利可观的岁月已经逝去。

出售及管理分时持有飞机群之网络喷射公司(NetJets)有明显的成长。该公司的成长从来不是问题,其营收自1998年自伯克希尔收购以来,已经成长596%,但在获利方面却十分不稳定。

我们于1996年进军欧洲,成本支出可说相当可观。在欧洲营运5年后,总共获得80个客户,但在2006年年中,累积的税前损失仍达到2.12亿美金。不过目前欧洲方面的需求暴增,2005-06年网络喷射公司就增加了589名客户。在布斯(Mark Booth)精明的领导之下,网络喷射公司在欧洲终于转亏为盈,我们期待如此的经营态势可以延续。

2006年美国方面也经营得不错,使得全球的税前盈余达到1.43亿。即使在06年的第一季出现0.19亿的损失,但以整年度来看,还是缔造佳绩。如此由亏转盈的营运成绩,当然和布斯一起努力的圣图利(Rich Santulli)也有功劳。就像是其它伯克希尔的经理人,圣图利并不为了钱而工作,但实在令人看不出来。他确实精力旺盛,负责管理营运、交易成交,并来回穿梭世界各地,以持续拓展本来就相当庞大的市场,让网络喷射公司可以超越对手。今日,网络喷射的机群价值,已经远远超越前三大3家竞争对手的总和。

网络喷射公司之所以能鹤立鸡群,是因为它提供了极致的安全及服务。在伯克希尔,及许多我们的子公司里,网络喷射公司的飞机是不可或缺的商业工具。而我、我的家人,以及伯克希尔董事会成员,也有和网络喷射公司签下私人用途的合约(我必须要说,我们并未享有折扣)。一旦你接受过网络喷射的服务,再回去坐一般的商用客机,好像又回到过去一样,凡事只有自求多福。

政府管制的公用事业

在伯克希尔拥有86.6%股权的美中能源控股公司(MidAmerican Energy Holdings)旗下,包含许多不同种类的公用事业的营运。其中最大的分别为:(1) 约克夏电力公司(Yorkshire Electricity)与北方电力公司(Northern Electronic),经营涵盖的370万电力用户,让其成为英国第三大的电力供应者;(2) 中美能源(MidAmerican Energy),主要供给爱荷华州706,000电力用户;(3) 太平洋能源(Pacific Power)与石山能源公司(Rocky Mountain Power),主要供应范围涵盖美西六州170万电力用户;(4) 柯恩河(Kern River)与北部天然气(Northern Natural pipelines),供应全美8%的天然气销耗。

我们在中美能源控股的经营伙伴是史考特(Walter Scott)与其它两位非常杰出的经理人,苏格尔(Dave Sokol)与埃布尔(Greg Abel)。在合伙的双方,握有多少股权并不重要;只有在理智地思考后,取得意见的一致后,我们才会做出重要的决定。在与他们几位共事六年后我超越原先的认知:他们真是伯克希尔万中选一的好合伙人。

与亮眼成绩稍微不搭调的,就属中美能源旗下的美国家庭服务公司(HomeServices of America),也是美国第二大的不动产中介业者。这家公司经营20多个地区性品牌、拥有20,300位动产经纪业务人员。但尽管其去年进行两个收购案,房屋总成交金额却下降了9%,达到580亿美元,获利也缩水50%。

近年来放款质量的低落,是造成住宅不动产交易减缓的因素之一。而“可任意选择”的合约、以及“可笑”的利率,使得借款人可以在贷款的头几年,以远低于正常利率的利息偿还。在几乎没有要求的状况下,自然没有什么贷款人会违约,如一些尖酸刻薄的说法:“不断循环的贷款,因为收不到钱,所以没有损失可言。”但是未交的利息,却会滚入本金,使先前付出不正常利息的房贷户,在后来每月超高的利息负担中,不支倒地。如同史卡雷特.欧赫拉(Scarlett O’Hara)的“明天的事明天再担心”现象,对许多屋主来说,所谓的“明天”已经到来了。所以,此一后续效应,势必在美国家庭服务公司的几个市场中浮现。

话虽如此,但我们还是会继续寻觅其它的不动产中介事业当收购标的,因为相信十年后,美国家庭服务公司必然将远超过目前的规模。

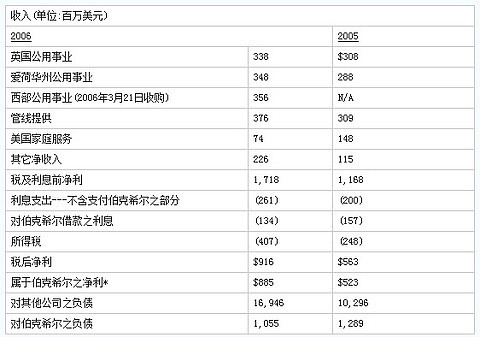

以下是中美在营运上的关键数字:

*包括了伯克希尔所得的利息 (所有相关所得税后的净额), 分别是2006年的$87,和2005年的$102.

财务及金融商品

各位一定很高兴听到这个消息(当然我本人更高兴):这将是我最后一次,在股东信中提及通用再保险公司,在衍生性金融商品业务的亏损。伯克希尔从2002年初开始,将23,218个在外流通合约,逐渐予以处置到去年只剩197个,而此部分事业的税前亏损达4.09亿美元(但2006年只产生500万亏损数字)。芒格表示,如果我们在2001年的资产负债表中要对这4.09亿下批注,那可能会是“直到最后,才知没有(Good Until Reached For) ”。总而言之,这句改编过的莎翁台词,会是此衍生性金融商品业务的最佳墓志铭:“只要能结束都好(All’s well that ends)。”

同时,我们也结束对价值资本公司(Value Capital)的投资。因此在此部份的报表中,这两个事业的盈余或损失,都不会再出现在未来的报表中。

克雷车屋在组合屋制造市场的表现颇反常,在去年创下自1962年来最低的销售量。的确,此产业去年的销售数字只达到1999年三分之一的水平,而撇开克雷车屋的表现不谈,我对这个产业在2006年是否有赚到任何钱感到怀疑。

克雷车屋创造5.13亿税前盈余,并且支付伯克希尔另外0.86亿,作为伯克希尔融资克雷车屋100亿美元的分期偿还款项。伯克希尔健全的财务体质,虽然帮了克雷车屋帮助不少,但企业成功幕后的真正推手要归功于凯文克雷顿(Kevin Clayton)。凯文对此事业不但了解透彻,并且也身兼理性的决策者、与合作愉快的工作伙伴。透过收购所带来的成长,跟一开始被买下时的6,661人相较,克雷车屋现今的员工规模已成长至14,787人。

而在租赁方面包含两大事业,寇特家具(CORT)是由保罗阿诺(Paul Arnold)担任负责人;而XTRA卡车货柜是由比尔佛兰兹(Bill Franz ) 担任负责人。寇特的营收在去年有显著的成长,而XTRA则维持2005年的高营收水平。我们会继续让阿诺跟佛兰兹寻找收购企业的机会,并随时准备新租赁事业的收购。

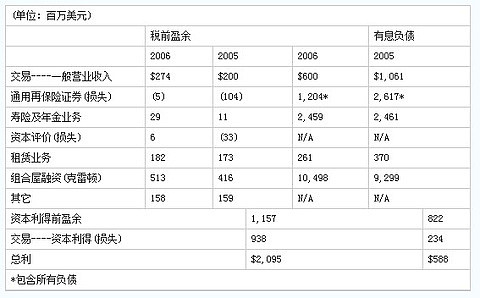

以下为本事业群盈余状况:

投资方面

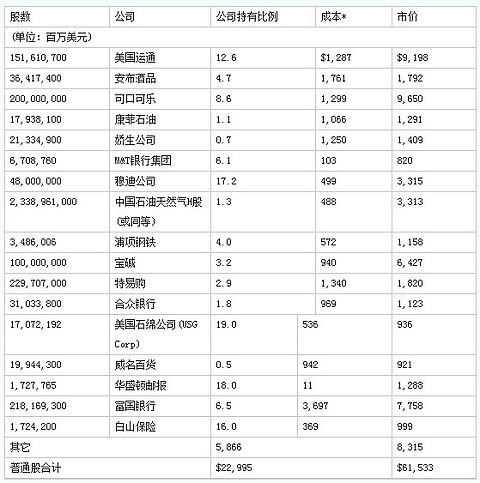

下表为伯克希尔集团在普通股方面的投资。我们将2006年底市场价值超过7亿美金者列入,但有两家例外。因为这两家市值合计超过19亿美金的公司,我们仍在持续买进。当然,我也可以告诉各位是哪两家,但随后我可能就有必要杀人灭口了。

认定的“成本”,有一些不同,因为按照规定,账面价值有时需要加以调高、或予以冲销。

我们对几乎所有的投资标的,于2006年营运的绩效表现感到欣慰。如去年所提的,我们预期其整体而言,每年可在盈余上创造6~8%的成长,而此一比率,大约每十年左右,就能让企业的盈余再增长一倍。2006年伯克希尔的四大持股-美国运通、可口可乐、宝碱、及富国银行,每股盈余的成长分别是18%、9%、8%、及11%,感谢这些企业执行长,所创造的亮眼成绩。

当我们开始建立外汇部位时,美国的利率尚高出其它国家,此一利差有利伯克希尔直接持有外汇。但2005年时,利差由正转为负值,于是我们改以其它方式持有外汇部位,像是买进海外企业股权、或买进有大量海外盈余的美国企业。必须强调的是,汇率因素对于选股,并没有太大的意义,而仅是众多考虑之一而已。

由于美国贸易逆差的问题恶化,美元持续走贬的机率居高不下。我热切地相信公平的贸易往来,对美国及任何国家来说都是好事,而2006年,的确有1.44兆的金额是属于这类。但在去年,美国同时也存在了0.76兆的假贸易(pseudo-trade),也就是只有进口,却没有相等的货品或服务出口的状况。【大家不妨沉思一下,评论家会如何描述,若我们全部只有0.76兆的进口(目前约占国内生产毛额的6%),然而却没有任何出口的情势。】在大举向外采购,却缺乏相对应的销售收入,美国势必要变卖资产,或向世界其它国家融资。就像是一个相当富有、但奢靡无度的大家族一样,在生产能力不足以支应消费时,我们被迫要舍弃一些目前拥有的东西。

这美国来说,并没有多大的问题。因为我们仍是非常富裕的国家,而过去的信用也不错。因此,全世界还很乐意接受美国的债券、房地产、股票、以及企业。由于资产雄厚,我们仍有继续挥霍的本钱。

然而,这样的变卖家产,后果是不堪设想的。我在去年所预测,大肆挥霍的后果,其中之一已经成真:美国的“投资收益(investment income)”账户(原本自1915年以来,每年皆为正值),在2006年转为负数。目前外国人从美国投资方面所产生的利得,已经超过美国人在海外投资所赚取的金额。目前的状况,如同美国人已经用尽了银行账户内的钱,并且将目光转向信用卡。然而,就像借高利贷一样,在不断地循环计息下,美国目前正面临一个“反向复利(reverse compounding)”的处境。

我想强调的是,即使知道此一做法极不明智,美国人仍可在未来十到二十年,过得比今天还要好,国民平均的财富也将升高。只是在此同时,美国公民为了支应庞大负债的成本,在每年的生产成果中,有绝大一部份,是要转交给外国人的。每天辛勤的工作,有很多时间只是在为前一代的过度消费,而付出代价,实在是令人不满。因此未来会有一天,美国的劳工及选民,终会对这种“贡献(tribute)”感到厌烦,形成对政治的强烈反弹。市场将如何面对此一效应,我们根本无法评估,但若对于所谓“软着陆(soft landing)”抱着期望,恐怕只是自我安慰的想法而已。

我应该告诉过大家,伯克希尔所有由直接外汇部位上实现的盈余,都是来自于远期合约(forward contract)。这是一种衍生性金融商品,而我们也会运用其它种类的衍生性合约,这可能让大家感到奇怪。我们都清楚通用再保险公司的衍生合约账户,在进行壮士断腕后,所得到的惨痛经验;同时也听我谈论过,衍生性商品运用的惊人成长,将导致金融市场上的系统性问题。你们也许会纳闷,为什么伯克希尔现在还要跟这个有害物质一起厮混呢?

答案是,衍生性金融商品也像股票及债券一样,常在价格与价值上出现离谱的偏差。因此,许多年来,伯克希尔在衍生性合约的签订,一向是具有选择性的,在数量上不多,但有时金额却很庞大。我现在亲自管理62个流通在外的衍生性合约,确保交易对手没有信用风险。截至目前,这些衍生性合约的效益还不错,为伯克希尔赚取了数亿美元的税前盈余(远远超过前面有关远期外汇报表上的获利数字)。虽然时时都有亏损的可能,但是整体来说,还是很有可能继续从价格与价值的偏差中,获得可观的利益。

我过去已经表示,伯克希尔已有三位杰出的候选人,将接替我担任执行长的职务。而且董事会也明确地知道,要是我今晚就过世,该会由谁来接任。三位中无论是谁,都比我年轻很多。伯克希尔的董事们也都相信,继任者的任期要长,是很重要的一点。

坦白来说,伯克希尔在投资方面人选的接班上,就不算是准备充份。不过,这有其历史因素:过去有一段时间,我曾考虑由芒格来继任,但最近我属意辛普森(Lou Simpson)来填补空缺。辛普森是位长期投资的高手,在管理盖可公司的股票投资组合期间,创造了相当出色的长期绩效。但他仅比我小6岁,如果我的大限快到了,那么他可以风光表现的时间,可能也并不太长。所以长期而言,伯克希尔需要另外的解决之道。

在我们十月的董事会上,我们已针对这一问题彻底讨论。董事会形成的共识为一接班人计划,而芒格及辛普森,将协助我共同执行。依照计划,我打算雇用一位更年轻、且有潜力管理大型投资组合的人(性别不拘),视状况的需要,继任成为伯克希尔投资长的职务。但在评选的过程中,实际上会挑出几位候选人。

挑出合适的人选,将是艰巨的使命。当然,从投资绩效斐然的人才中,再找出聪明的人选并不困难。但是长期投资要想成功,即使有精明的头脑、以及短期的优异绩效,还是有很遥远的距离。

长期来说,市场将出现非比寻常、甚至诡异至极的举动。只要犯了大错,过去无论多长期不断的成功纪录,都会被一笔抹煞。所以,伯克希尔需要生来就能辨认、及规避重大风险的人,甚至是有生以来、从未见识过的风险。而现行许多金融机构所普遍采用的规范,运用在投资策略上,都有一些特定、及重大的危机潜伏其中。

情绪的控制也十分重要。独立思考、心智稳定、以及对人性及组织行为的敏锐洞察力,这些都是想在长期投资上成功的要件。我看过很多聪明绝顶的人,但都缺乏这些特质。

最后,我们还有一个特别的问题需要考虑:我们能让受聘者留任多久。在伯克希尔的资历加到个人履历上,可以让此投资经理人,在市场上更加奇货可居。因此,我们要能确定最后所选择的人,即使在别的地方收入更优渥,也能坚持留在伯克希尔。

我们所需要的人才,必定是存在的,只是可能比较难以辨认而已。1979年,伯瑞(Jack Byrne)和我,认定那个人就是辛普森。于是我们和他达成协议,若能维持过人的绩效,收入就必然可观,辛普森因此在财富上,得到丰硕的成果。然而,辛普森大可以在几年前,因为更优厚的合约条件而离职,去管理更大笔的资金。如果只考虑钱的话,他早就离开伯克希尔了,但辛普森从未有此念头。我们就是需要找到一位或两位更年轻的人,前提就是要具备辛普森的特质。

好消息是:76岁的我,感觉自己状况极佳。而且根据所有衡量指标,我的健康程度都在优良的水平。对于一个常喝樱桃可乐、及吃汉堡的家伙来说,实在是再神奇不过的事。

伯克希尔董事会的部份变动

自今年春季开始,伯克希尔董事会的组成,将在两个方面产生变动,首先是与却斯(Chace)家族有关。却斯家族和伯克希尔、及其前身,有超过一个世纪的渊源。1929年时,在将四家新英格兰地区的纺织厂,整并成伯克希尔精品针织联合公司(Berkshier Fine Spinning Associates)的行动中,第一代的梅肯·却斯(Malcom G. Chace)扮演了吃重的角色。该公司在1955年时,与海瑟威纺织公司(Hathaway Manufacturing)合并成伯克希尔·海瑟威,而梅肯·却斯二世(Malcom G. Chace Jr.)随即成为董事长。

1965年初,在梅肯·却斯二世的安排下,巴菲特有限合伙事业(Buffett Partnership Ltd.)买进了伯克希尔的关键性股权,对我们取得经营权表示欢迎。梅肯·却斯二世并继续担任伯克希尔的名誉董事长,于1969年才卸任。他是一位德高望重、也乐于助人的好伙伴。

同样的形容词,也适用于他的孙子-棋姆(Malcom “Kim” Chace)身上,他在1992年由父亲的手中接下董事一职。棋姆于1996年自行创业,目前正积极、而且成功地经营一家小区银行,因此在去年建议,可以寻找一位年青人来取代他的位子。由于我们找到了适合人选,因此棋姆将在今年的股东会时卸任。我希望对却斯家族、以及棋姆多年来对伯克希尔的贡献,表达我最由衷的感谢。

在挑选新董事上,我们是沿用多年来的标准:能够符合主动积极、事业心态、兴致昂然、及真正独立等特质者。我所谓“真正”的独立,是指完全不依靠董事的酬劳、来维持其生活水平者,这与目前很多主管机关、及观察家,在独立董事的认定上,有相当的出入。这类以不同形式来支付的款项,通常每年在15~25万美元的范围,这样的酬劳,与所谓“独立”董事的其它收入,已经差不多、甚至超过不少。而且(似乎也见怪不怪),董事酬劳在近年来更持续暴涨,这归功于美国企业界最乐于聘请的薪酬顾问公司-高一点、再高一点、对了(Ratchet, Ratchet and Bingo)。(这个公司名称是虚构的,但它的作法却一点不假。)

芒格和我都相信,前面所提的四个标准,是担任董事善尽职责-也就是依法要忠实地代表所有股东,缺一不可的。但是,这些标准通常都被大家所忽视。取而代之的,那些为董事会寻觅人选的顾问公司、及执行长们,通常的说法只是:“我们想要的是一名女性”、或“西班牙裔”、或“来自海外的人”等。这样的任务,有时就让人感觉像是把挪亚方舟塞满而已。在征询我某人是否适合成为董事的许多问题中,从来没有任何人问过我:“请问他是否站在明智股东的立场来思考?”

然而,我被询问的一些问题,在其它同样需要分析候选者资格的状况,例如足球队、或陪审团、作战指挥中心的遴选等,听来可能就显得有些荒谬。在这些状况中,评审者希望找到的人,是具备在专业分工方面,所需的特定才能及态度。对伯克希尔来说,我们主要的活动在于好好地经营事业,故事业上的判断力,是我们所企求的。

这正是我在雅虎(Yahoo!)财务长-苏珊·戴克(Susan Decker)身上所看到的特质。她将在今年的股东会上,正式加入董事会。我们很幸运,她不但在我们的四个标准上,获得非常高的分数;而且,44岁的她相当年轻,你可能注意到,这正是你们的董事长目前十分欠缺的。未来我们将继续努力引进新血,但长久坚持的四个标准特质,我们是绝不会轻忽的。

其它二三事

伯克希尔集团因2006年的盈余,支付给美国联邦政府的所得税,金额约44亿美元。而美国政府上一年度的支出为2.6兆美元,即每天的花费约70亿美元。换句话说,伯克希尔可以支应所有联邦政府半天以上的所有开支,无论是社会福利、健保、及至于国防相关的成本。只要约有600个像伯克希尔这样的纳税者,所有的美国人就无需缴交任何所得税给政府。

应该要加以说明的是,我们去年向美国政府申报的所有文件,页数总共为9,386。而相关业务办理、州政府、外国政府的税务申报、美国证券监管单位限期完成的许多报表,以及所有与伯克希尔营运相关的各类事项,都是由世界总部的19位同仁所一手包办。

这些人员的办公场所,占地9,708平方英呎,而查理·芒格所在的洛杉矶美西世界总部,则有655平方英呎。我们去年花在总部办公的所有支出,包括员工福利、及两个办公场地费用,总数为$3,531,978美元,显见我们在开销方面的步步为营。

企业界许多重要人物,对于美国政府的开销颇有微词,指责官僚体系在支出上,无法将纳税人的钱,视为自己的钱一样有所节制。不过,有时这些企业高层在公司的财务上,也会因为钱并不由自己口袋拿出来,而展现出不同的行为模式。我在担任所罗门投资银行董事时,所发生的一个小故事,大家就可以看得很清楚。在1980年代时,该公司请了一位名为吉米的理发师,每个星期前来为高层人士服务,随行还有一位专门修指甲的人。后来,由于削减成本之故,想要接受服务的人,必须自行负担费用。其中有某位主管(并不是执行长),本来是每周都向吉米报到,但在新规定实施后,立刻决定三个星期再来理一次发。

查理.芒格和我常常可以引领风潮,掌握一些在商业前景上可能发光发热的潮流。例如,虽然美国航空(以其“浬程数”)和美国运通(信用卡的红利点数)被视为客户“红利回馈”的先驱,但我们却很早就注意到,这门生意的强大吸引力。此一洞烛先机,鼓励了我们于1970年时,收购一家集点券(trading stamp)公司-蓝筹(Blue Chip Stamps)。当时,该公司的年营收为1.26亿美元,其集点券在加州各地随处可见。

实际上,就在1970年,约当有600亿美元的集点券,被收集者累积成册,前往我们的特约商店兑换商品。我们的回馈商品型录的页数厚达116页,满满都是令人迫不急待想兑换的项目。当我得知连一些特种行业、及葬仪业者,都会给顾客兑换券时,我以为我终于找到了稳赚不赔的生意。然而,事实上并不尽然。从我们踏入此一领域后,却是一路走下坡。到了1980年,该公司营收滑落至1,940万美元。接着到1990年,犹如陷入泥淖的营收,更只剩下150万美元。由于我不是轻言退缩的人,在管理上我付出了更加倍地努力。

但营收又再衰退了98%。到了去年,在伯克希尔集团980亿美元的总体营收中,来自蓝筹公司的贡献,一共只有25,920美元(后面并没省略任何0)。但我和查理还是怀抱着无比的希望,继续坚持下去。

如我去年的股东信中所提,在我担任十九个公司(不含伯克希尔、或其关系企业)的董事职务上,几乎所有的薪酬委员会,都视我如同伤寒玛丽(Typhoid Mary)般、避之唯恐不及。只有一家公司的薪酬委员会,邀请我担任委员,但在大多数关键性的决定上,我的意见却还是立刻遭到否决。在制定公司执行长薪酬水平上,经验不可谓不丰富的我,却受到如此的排斥,实在令人匪夷所思。毕竟,伯克希尔的薪酬委员会,我是唯一的成员,为集团中近四十个重要的营运事业,决定了所有执行长的薪水和奖励方案。

在此类工作方面,究竟占了我多少时间?几乎是没有。那在我们42年来的营运历史中,有多少执行长想要跳槽?却是一个也没有。

当我们采用奖励制度时(而且会十分丰厚),总是要与该名执行长所负责的营运结果,有直接的关连。我们不希望让他们产生投机的心理,以为可以得到与事业表现无关的报酬。如果一个执行长的打击率只有三成,那他就应该获得相同成绩的收入,即使是他控制范围以外的因素,导致伯克希尔集团的表现不尽人意。而对于打击率只有一成五的执行长来说,就算其它事业的成功,让伯克希尔大展鸿图,他也不应该因此获得任何好处。举例来说:伯克希尔目前持有610亿美元的股权,其任何一年的价值,很轻易地就可能上升、或下降10%。无论此一盈亏对股东的重要性如何,但对那些为我们经营事业的主管而言,究竟有什么样的理由,他们的收入要和这60亿美元的变动,有任何的关连?

企业执行长在绩效差强人意,但却仍可领取天文数字薪酬的许多事例,已经广为流传。但大家比较少听说到的真相是,美国的企业执行长普遍也过着十分优越的生活。应该强调的是,他们当中有许多真的是能力非凡,而且大多人一周工作时数也远超过40个小时,只是大家看待他们的方式,就像是商业过程中的权利金(royalty)支出而已。

【而伯克希尔目前对待执行长的方式,必定还是会持续下去。虽然查理·芒格比较偏好的是勤俭克劳(sackcloth and ashes),但我宁愿被过度溺爱(spoiled rotten)。伯克希尔集团旗下有家公司,名为放纵大厨(The Pampered Chef),而我们良好的集团文化,则让我成为了放纵的大家长(The Pampered Chief)。】

一家企业提供给执行长的福利津贴,很快就会被其它公司所复制沿用。在董事会中,“别家小孩都这样”的想法,可能因为过于幼稚,比较不会被视为合理的解释。然而,当业界的顾问人员,在对薪酬委员会提出建议时,实际上却是以此为主要的论点。当然,他们只是用更优雅一些的方式,来加以修辞而已。

透过信息的揭露,或是聘请“独立董事”来担任薪酬委员,对这类在薪酬发放上不合理、且过于慷慨的普遍作法,并无法产生任何实际上的改变。说实在的,我之所以会被许多薪酬委员会拒于门外,最可能的理由,就是因为我被视为是过于独立的董事。薪酬制度的改革只有在几个最大的机构投资者(数目不必多)提出要求,就能使整个系统出现全新的气象。目前这些顾问在面对客户,巧妙运用“同业”水平、来作为比较基准的手法,只会让目前在薪酬发放已过份慷慨的现象,在企业界更为盛行下去。

去年,我已将大部份持有的伯克希尔股权,移转给五个慈善基金会。此一安排,是我生前规划的一部份,最终我会将名下所有持股,全数投入于公益。有关我所做的承诺、及所持的理由,都刊登在我们的网站:网页链接。大家应该注意的是,此一决定及实行时机,都并非出于税负的考虑。2006年我必须缴交给联邦、或州政府的所得税,与我去年夏天的首次捐献前,维持完全相同的水平,对2007的所得税来说,也没有任何不同。

根据我遗嘱中的主张,我在过世时仍持有的伯克希尔股份,将以为期十年的时间加以变卖,以投入公益使用。由于处理上并不算复杂,因此最多再花三年,就能完成所有程序。将这十三年的时间,加上我预期自己还能再活约十二年(当然,我的目标不只如此),就意味着我所有伯克希尔持股的卖出所得,将在未来廿五年间,完全移作社会公益用途。

决定此一时程,是由于我希望这些钱,交给我所知悉有能力、活力、及动机的人,能够在限期内加以运用。由于这些管理上的特质,常随着机构(尤其在缺乏市场的竞争下)的老化而衰减。目前,这五个基金会都是由不可多得的人才来主事,因此在我离开人世时,何不让他们以明快的方式,善加运用我所遗留的财产?

对偏重在基金会永续经营方面的人来说,强调未来一定会有更重大的社会问题,需要慈善组织的密切关注。我同意此一看法,但我认为将来一定会出现更多的超级富豪及家族,其财富规模将超过美国现有的水平,能够在慈善组织的号召下,提供所需捐助的基金。届时,这些资助者,就可根据当时的实际需要,提供机构在运作上所需的动能,将焦点放在那时才发生的重大社会问题,以寻求最佳解决之道。如此一来,这些机构的理念及有效性,就可在市场上接受验证。有些基金会理应获得源源不绝的挹注,但许多社会目标已然完成者,剩余的基金该如何处置,反而形成更大的问题。即使活着的人在决策上不尽理想,但在资金的分配上,也还是应该比几十年前死者的好意安排,更符合实际的需要。当然,遗嘱随时都能够改写,但若要我的想法出现重大的改变,恐怕是不大可能的。

部份伯克希尔的股东,对这些获得捐助的基金会,可能在变卖持股时,对我们股价所造成的冲击,表达了他们的关切。这其实不足为惧,因为许多股票的年成交量,往往超过其在外流通股数的100%,但其股价仍可维持在内在价值附近。而伯克希尔的年成交量,只有在外流通股数的15%,仍可维持在合理的股价水平。获得我手中持股的基金会在卖出时,最多只会增加年成交量的百分之三,伯克希尔的股票周转率,仍然是处在市场的最低水平。

整体而言,伯克希尔集团的事业表现,才是决定其股价的根本原因。在极大多数的状况下,其价位都将在合理的区间之内变动。对于定期将卖出伯克希尔持股的那些基金会而言,价格的合宜是重要的,但对伯克希尔的新进股东来说,不让他们付出过高的成本,也是同样重要的事(请参阅年报77页经济原则的第14点)。无论是经营方针,以及股东的沟通交流方面,伯克希尔的主管们都竭尽所能,确保股价与内在价值间,既不会出现大幅折价,也没有大量溢价的空间。

针对基金会的持股,绝不会影响伯克希尔董事会,在股利、股票回购、及发行新股方面的决策。我们将遵循与过去完全一致、持续提供着启示的规则:长期而言,什么行动极可能带给股东最佳的成果?

在去年的股东信中,我描述过象征性的既得利益家族-也就是持有所有美国企业股权的所有民众,企图以违反生产原则的方式,支付给“帮手们”愈来愈高的佣金及费用,来增加投资报酬率。悲哀的是,这“一家人”在2006年,仍然持续往自我毁灭的路前进。

这一家人执迷不悟地做傻事,部份是对于可获得的回报,怀抱了不符实际的预期。有时候,这类错觉完全是自导自演出来的。举例来说,透过一些似乎遥不可及的投资假设,私人企业的退休金计划,可以暂时将获利数字美化;而政府的退休金制度,也能将原本应增加的税负,予以延后。精算师与审计人员,也在这些手法上同流合污,因为真正的结果,要几十年后才看得到。(届时,这些误导全世界的企业执行长、及政府首长,早就消失无踪了。)

同时,华尔街也持续以绩效来吸引这一家人,为他们缘木求鱼的愿望来加油添醋。这个不幸的既得利益家族,以为只要支付了持续升高的费用,家族中所有成员,就能获取优于平均投资绩效的想法,深信不疑,。这就像大人版的渥布冈湖(Lake Wobegon)故事一样。(译按:此为根据一本1985年小说 “Lake Wobegon Days” 所流传的故事。小说里,住在这个地方的每一个孩子,都有优于平均的表现。)

在2006年,前述的承诺、及费用都创下了新高。机构投资人的钱,如洪水般涌入这些以2又20的方式收费的一群人。对这种收费方式一无所知的人,容我作一番解释:这是种一面倒的系统,因为即使毫无绩效表现(甚至是大幅亏损),每年仍需缴交本金的2%给基金业者;此外,只要是基金公司的绩效为正数,就必须付给它们获利的20%,即使这样的成绩完全只是看大盘的脸色。举例来说,某年绩效为10%的基金,就可收到3.6%(2%管理费,以及10% 扣掉 2%后的20%)的费用,而投资人将只剩下6.4%。对于一支30亿美元的基金来说,此一6.4%的净“绩效”,将为业者带来1.08亿美元的收入。对业者来说,这根本就像金矿一样,因为一般的指数基金,就算年报酬率高达15%,投资人也只付出象征性的费用而已。

这种无论赚赔、坚持都要收费的古怪方式,注定了既得利益家族逐步走向贫穷的命运,若他们从未听说过这些“超级帮手(hyper-helpers)”,就不会如此凄惨了。但即使如此,此一2又20的模式还是继续蔓延。这种现象让我们想到一个英文古谚:“当有经验的人,向有钱的人提议一项交易,最后的结果多半是,有钱的人将学到经验,而他的钱则进了有经验的人口袋(When someone with experience proposes a deal to someone with money, too often the fellow with money ends up with the experience, and the fellow with experience ends up with the money.)。”

让我介绍一位华尔街的好人好事代表-许洛斯(Walter Schloss),这个去年刚过90大寿、也是我的老友,以他的故事来作为此一段落的结语。自1956至2002年,许洛斯掌管着一个十分成功的投资合伙事业,关键在于投资者一定要赚钱,否则他不收一毛钱。必须强调的是,我对他的尊崇,并不是事后诸葛。因为早在五十年前,有个位在圣路易(St. Louis)的家族,问我是否可介绍一些既诚实、又能干的投资经理人时,许洛斯就是我唯一的推荐者。

许洛斯并没有上过大学的商学院,或是相关的专科学校。在1956年时,他的办公室只有一个档案柜,但2002年时,已增加为四个。许洛斯在工作上,从来没有请过秘书、职员。