从上轮牛市结束的2021年开始,量化基金迅速进入普通投资者的视野。如果说私募量化基金的骄人业绩只能让普通投资者“羡慕嫉妒恨”的话,那么以500指增和1000指增为代表的公募量化基金在这两年(2021、2022)良好的业绩表现迅速获得普通投资者的认可,部分主动量化基金表现更是可圈可点。

今年以来,曾经被投资者寄予厚望的A股市场持续“萎靡不振”的表现,使得投资者继续追捧量化基金,期望它依然是股市中的“一抹亮色”,给投资者带来些许“正能量”。

一、公募量化基金今年的表现如何?

由于只找到一个“万得增强型基金指数”,没有找到“量化基金指数”或者“主动量化基金指数”,笔者只好采用(不完全)统计的方法,拟合一个“主动量化基金指数”,结合“万得增强型基金指数”来对量化基金做个简单分析。

1、主动量化基金今年以来的整体表现

通过万得平台索引名称中含有“量化”的公募基金,共有355只,按等权重将其拟合成“主动量化基金指数”,该指数今年以来下跌3.51%;共有114只基金获得正收益,正收益率32.11%,约占三成;

若多份额基金只保留A份额,则该指数成分组成只剩197只基金,等权重计算今年以来下跌3.41%;共有65只基金获得正收益,正收益率32.99%,约占三成;

(很多名称中没有“量化”字眼,但属于量化的基金无法统计其中)

从下表看,拟合的“主动量化基金指数”虽然跑赢了“偏股基金指数”(930950),但却几乎跑输了所有主要宽基指数(只跑赢创业板指)。

从拟合的“主动量化基金指数”的成分基金看,(只保留A份额)在65只正收益量化基金中,涨幅超过10%的只有5只,最高的国金量化多因子A涨幅只有12.09%。反观表现最差的最后10名,跌幅最大的-31.67%,倒数第十名也有-16.44%,“尺度”都挺大。

2、指数增强基金今年以来的整体表现

万得增强型指数基金共有431只成分基金(包含A份额以外的份额,该指数为等权重指数),今年下跌-2.87%。首先,指增基金指数跑赢了拟合的主动量化基金指数;其次,指增基金指数跑赢了大盘沪深300指数。其它指标与主动量化基金指数相同。

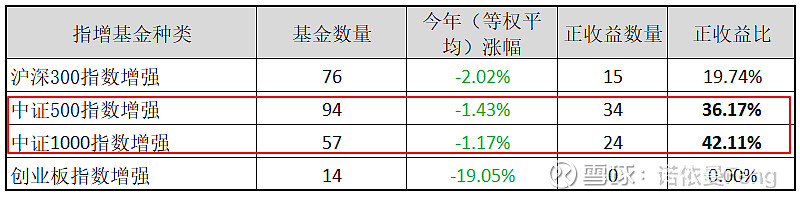

为了统计更细分的指标,笔者将沪深300指数增强、中证500指数增强和中证1000指数增强、创业板指增基金分离出来,并按等权重平均计算出今年涨幅,如下表:

(可以看作是拟合的等权重指增指数)

300指增、500指增、1000指增的业绩表现,均跑赢万得增强型基金指数;且均跑赢相对应的宽基指数(这正是量化追求的Alpha!);

3、量化对冲基金的表现

在公募量化基金的三个类别中,量化对冲基金是“小众”。

在拟合的“主动量化基金指数”355只成分基金中,其实“混入”了10只量化对冲基金,如果把这这10只量化对冲基金剥离出来,这个指数的回报和正收益率会更低。

10只量化对冲基金的业绩表现,在跌跌不休的权益类基金中“一枝独秀”。有8只基金获得正收益,收益为负的2只基金(1只基金的A/C份额)下跌幅度也不到一个点。平均收益率为1.85%,跑赢除中证2000之外其它所有主要宽基指数。

小结:

代表中盘股的中证500和代表小盘股的中证1000,在量化中更容易获得Alpha是共识,从500指增和1000指增的业绩表现中得到了验证。

正是具有上述的共识,主动量化基金更愿意“追逐”中小盘股;但是从拟合的“主动量化基金指数”中并没有得到业绩表现上的验证;因为“主动量化基金”不但跑输了“指数增强基金”,也跑输了主要宽基指数。

整体上看,

除了“500指增”和“1000指增”产品整体上表现尚可(取得了量化基金追求的Alipha)之外,其它量化基金产品的业绩表现差强人意,与广大投资者给予的热情、关注、甚至“趋之若鹜”相比,实在是有点“盛名之下,其实难副”的味道。

二、7只小盘量化基金测评:请珍惜它们

本期#老司基硬核测评#的7只小盘量化基金都是主动量化,如下表。

7只基金有6只今年来获得正收益,4只获得10%以上收益,2只收益率超过了20%。

1、这7只小盘量化基金表现出色,值得关注和珍惜

如果分别将7只基金逐一放入上述拟合的“主动量化基金指数”成分中进行排序,金元顺安优质精选A和南华丰汇均可排名第1、信诚多策略A排名第3、华夏智胜先锋A排名第4;国泰君安量化选股A和华商计算机行业量化A,由于名称中包含“量化”,已经在指数成分中,分别排名第13和第22位。这6只正收益基金在355只主动量化基金排名中均位列头部6%以上。

负收益的博道远航A在拟合的“主动量化基金指数”成分中位列第147位,在355只指数成分基金中排名前41.4%。

7只小盘量化基金均跑赢“拟合的主动量化基金指数”、“万得增强型指数基金指数”、“中证偏股基金指数”,以及主要宽基指数沪深300、中证500、中证1000、以及创业板指数。

从这个角度评测,这7只小盘量化基金今年以来的业绩表现非常出色,跑赢大多数量化基金,值得投资者多加关注和更加珍惜。

2、客观量化:华夏智胜先锋A、国泰君安量化选股A和华商计算机行业量化A

这3只量化基金的共同特点是,完全依赖基金公司自研的量化模型来进行选股和交易,不做主观的人工干预。我们不妨称之为“客观量化”。

(1)华夏智胜先锋的量化投资策略

从基金招募书上看,华夏智胜的投资策略是“客观+主观”相结合的方式,但是从基金经理在分享会上的介绍看,公司实际执行的是完全客观量化。

基金招募说明书上的股票投资策略为“主要采用量化模型选股、基本面选股等多种策略构建投资组合,同时运用数量化方法优化组合交易并控制组合风险,实现超额收益。”

而在最近雪球组织的基金公司调研团的分享会上,基金经理孙蒙在回答投资者关于“策略体系里主观成分如何,是完全依靠模型的迭代吗?”的问题时,孙蒙给出了肯定的回答“我们是完全基于模型的”。

华夏智胜先锋的业绩比较基准为“中证500指数收益率*95%+银行活期存款利率(税后)*5%”,选股范围基于中证500指数成分股,孙蒙在分享会上也确认了这一点。

(2)国泰君安量化选股的量化投资策略

国泰君安量化选股的选股和交易完全基于“量化模型”。而且基金的选股范围并不局限于中小盘,而是“使用全市场选股策略,尽量克服投资组合在行业和风格上的所有约束”。

基金经理胡崇海在雪球的基金调研分享会上介绍,基金选股的“池子”有3500只股票,并采用“Alpha加权”;由于小盘股的Alpha比大盘股相对高一些,所以小盘股配置的更多一些。

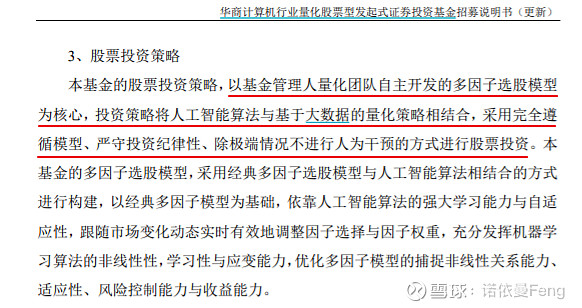

(3)华商计算机行业量化股票的量化投资策略

顾名思义,该基金的选股范围自然局限于“计算机行业”,选择范围相对于华夏智胜先锋和国泰君安量化选股要小很多。该基金的业绩比较基准为“中信计算机指数收益率*80%+中证全债指数收益率*20%”。中信计算机行业指数共有321只成分股,所以选股范围小主要是行业的局限性。同时,由于行业周期的客观性限制,其波动的不可控性更大。

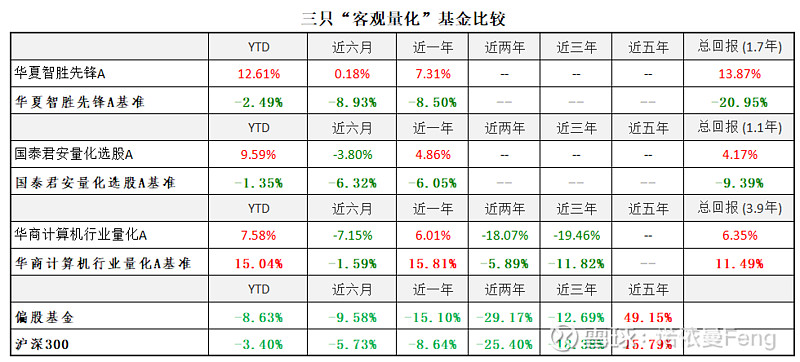

(4)业绩表现

由于三只基金成立时间都不长,短的才一年、二年,无法比较中长期收益。我们不妨先让它们和自己的业绩比较基准看,是否做到了Alpha。

华夏智胜先锋成立于2021年12月15日尚不足两年(1.7年),成立以来业绩总回报为13.87%,同期业绩比较基准为下跌20.95%。基金大幅度跑赢业绩基准,获得了非常高的Alpha,超额收益高达34.82%。其它阶段性收益,今年来、近六月、近一年均跑赢业绩基准,且均为正收益。

国泰君安量化选股成立于2022年8月18日刚刚过一年(1.1年),基金成立以来总回报4.17%,大幅跑赢业绩比较基准同期回报(下跌9.39%),获得不错的Alpha,超额收益高达13.56%。

华商计算机行业量化成立于2019年10月30日至今3.9年。单从今年的绝对收益(7.58%)看,是非常不错的成绩,但是与业绩比较基准今年来的涨幅(15.04%)相比,则逊色不少,并没有获得Alpha。

基金业绩比较基准的“中信计算机指数”,今年来的涨幅是17.20%;其包含的二级行业指数表现:计算机设备29.35%、计算机软件16.22%、云服务3.54%、产业互联网23.34%。

基金成立以来总回报(3.9年)6.39%,同样跑输同期业绩比较基准的11.49%。包括各阶段性回报,今年来、近六月、近一年、近二年、近三年全部跑输业绩比较基准。所以,从该基金量化策略的有效性看,存疑。

这三只基金在招募说明书中都没有明确规定其使用“量化策略”进行投资,反而更象是基金经理的个人投资风格。如果说是量化投资的话,完全是“主观量化”。

(1)金元顺安优质精选的投资策略

金元顺安优质精选成立于2011年8月16日至今已经超过12年,该基金是由“保本基金”转型而来,2017年四季度转型后为“偏股型”的灵活配置基金。

基金转型后由张博、周博洋担任基金经理,基金的投资风格一直为“大盘成长”,持股较为分散;2022年1月14日张博卸任后,周博洋独自管理,基金迅速调仓换股、转变风格,到2022中报时变为“大盘平衡”,到2022年年报已经转变为“小盘平衡”,持股数量大增至101只,前十大重仓股占比8.20%(2022年三季报时就已经占比7.79%),持仓极度分散了。

周博洋在定期报告中对自己的投资策略和运作分析着墨不多,写的较少,也没有提起过其是否为“量化策略”,只是其持仓极度分散和小盘风格与量化策略“不谋而合”。

(2)信诚多策略A的投资策略

信诚多策略A成立于2017年6月16日至今六年零3个月。顾名思义,该基金从成立之初就确定了“多策略”的股票投资策略。基金招募书中详细描述了股票的“四大投资策略”:

二级市场定增策略:充分关注已完成定增但定增股份未解禁的股票,当其市价低于定增价格时,本基金在择时和优选个股的前提下,在二级市场买入个股;在上市公司定增预案后,可筛选优质定增标的,先在二级市场建仓,充分把握定增预案后上市公司的涨幅。

价值策略:主要从定性和定量两个角度对上市公司的投资价值进行综合评价,精 选具有较高投资价值的上市公司:1)定性分析:根据对行业的发展情况和盈利状况的判断,从公司的经济技术领先程度、市场需求前景、公司的盈利模式、主营产品或服务分析等多个方面对上市公司进行分析。2)定量分析:主要考察上市公司的成长性、盈利能力及其估值指标,选取具备选成长性好,估值合理的股票,主要采用的指标包括但不限于:公司收入、未来公司利润增长率等; ROE、ROIC、毛利率、净利率等; PE、PEG、PB、PS等。

成长策略:挖掘内生增长型公司和外延增长型公司。

内生增长型公司通常资产盈利能力较强,表现出良好的成长性,具备内生增长特质。深入研究符合内生增长量化指标评估的上市公司,考察其所处行业的竞争格局、业务模式、盈利能力、持续增长能力、经营管理效率、未来成长预期及股票的估值水平,从而做出投资判断和决定。

外延增长型公司主要指通过并购重组等方式实现经营规模扩张的公司。将通过深入的研究,综合评估并购重组企业的行业增长前景;以及并购重组活动给上市公司带来的协同效应,包括通过并购重组方式实现公司的经营规模扩张、经营效率改善、利润水平大幅提高等,从而做出投资判断和决定。

主题投资策略:随着中国经济发展和经济结构的转型,在技术经济效益、人口年龄结构变化以及国家政策导向等因素的影响下,将不断涌现出的有影响力的投资主题。通过系统、细致、前瞻性的宏观经济和国家政策等因素研究,发掘具备成长性、具有投资价值的主题行业。

可以将信诚多策略分为两个阶段,第一阶段是2020年5月6日之前殷孝东担任基金经理的阶段,第二阶段是2020年5月6日之后姜峰担任基金经理的阶段。虽然都是采用“四大策略”的投资,但风格显然不同,殷孝东是“大盘平衡”,而姜峰是“小盘价值”;殷孝东持股百只,重仓“非常分散”,姜峰持股两百只,重仓“极度分散”。

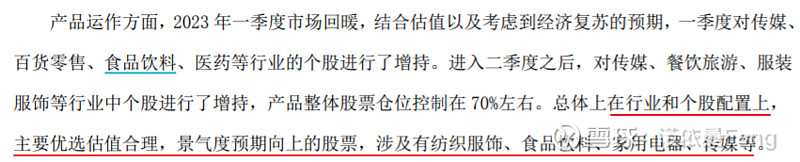

在203年中报中,姜峰并没有对投资策略进行描述,只是简单表达了一点上半年的实际操作:“在行业和个股配置上,主要优选估值合理,景气度预期向上的股票”。

(3)南华丰汇的投资策略

南华丰汇成立于2022年2月28日至今一年半。基金的股票投资采取“自上而下”与“自下而上”相结合的分析方法。

股票投资的具体操作流程:

行业分析:选择行业

对于那些具有较强盈利能力与投资吸引力、在行业生命周期中处于成长期或成熟期、且预期近期经济景气度有利于行业发展的行业,给予较高的权重;而对于那些盈利能力与投资吸引力一般、在行业生命周期中处于发育期或衰退期,或者当前经济景气不利于行业发展的行业,给予较低的权重。

财务评估:构建股票池

在对行业进行深入分析的基础上,对上市公司的基本财务状况进行评估。结合基本面分析、财务指标分析和定量模型分析,根据上市公司的财务情况进行筛选,剔除财务异常和经营不够稳健的股票,构建基本投资股票池。

价值评估:构建投资组合

基于对公司未来业绩发展的预测,采用现金流折现模型等方法评估公司股票的合理内在价值,同时结合股票的市场价格,挖掘具有持续增长能力或者价值被低估的公司,选择最具有投资吸引力的股票构建投资组合。

组合优化:适时交易

综合定性分析与定量价值评估的结果,选择定价合理或者价值被低估的股票构建投资组合,并根据股票的预期收益与风险水平对组合进行优化,在合理风险水平下追求基金收益最大化。同时监控组合中各个证券的估值水平,在市场价格明显高于其内在合理价值时适时卖出证券。

南华丰汇的业绩比较基准为“沪深300指数收益率*70%+中债综合全价(总值)指数收益率*30%”;但基金经理并未局限于在大盘选股,而是在完成建仓后,迅速将投资风格定位在“小盘平衡”,希望通过小盘获取Alipha、通过分散持股降低持仓风险。

(4)3只“主观量化”基金的业绩表现

3只“主观量化”基金的业绩比较基准均聚焦于“沪深300指数”。下表列出了3只基金与沪深300指数的阶段性业绩回报比较。

从下表直观上看,3只基金在所有阶段的业绩回报均为红色(正收益),而沪深300指数只在“近五年”阶段上取得正收益。

两只成立五年以上的基金(金元顺安优质精选A和信诚多策略A)能够在近期、短期、中长期都能够取得优秀的回报,源于这两只基金的“风格转向”:

2019-2020市场风格大盘占优时,两只基金的投资风格是大盘风格;2021年开始市场风格转向中小盘时,两只基金的投资风格又适时转向了小盘;所以,这两只基金的优秀回报实际上是同时获取了市场的Beta,而不仅是Alpha。

有意思的是,

如果单看今年(或近一年)的业绩回报,三只“主动量化”基金全部跑赢了三只“客观量化”基金。

但由于华夏智胜先锋和国泰君安量化选股的成立时间均不足两年,无法对比更长时间的业绩。也许在A股当前市场状态下,“主动基金战胜指数基金”的逻辑在量化基金中也存在。

4、主/客观结合的量化:博道远航A

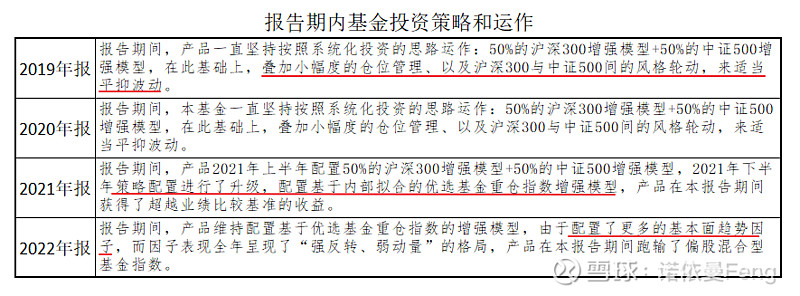

博道远航A的业绩比较基准为“中证800指数收益率*80%+上证国债指数收益率*20%”;由于基金经理杨梦同时为博道沪深300指数增强和博道中证500指数增强的基金经理,因此该基金早期的量化模型为:50%沪深300指数增强模型+50%中证500指数增强模型,2021年中报后量化模型升级为“优选基金重仓指数增强模型”。

在实际操作中,会在模型的基础上会有“叠加小幅仓位管理、以及沪深300与中证500间的风格轮动,来适当平抑波动”、“由于配置了更多的基本面趋势因子,因而。。。”等主观判断和操作,因此该基金实际上是以“客观量化为主、主观干预为辅”的投资策略。

从业绩回报上看,

博道远航A是7只基金中今年唯一负收益的基金;

博道远航A在今年来、近三年和成立以来总回报三个阶段的回报跑赢博道远航业绩比较基准和偏股混合型基金;在近六月、近一年、近两年三个阶段的回报跑赢偏股混合型基金,但跑输博道远航业绩比较基准。

三、小结

1、在跌跌不休的A股市场上,量化基金并非普通投资者的“救命稻草”;

2、量化基金并非“普涨”,表现好的量化基金仍然是极少数;

3、本次测评的7只小盘量化基金,是量化基金中“极少数”,值得关注;

4、仅从今年的业绩表现看,“主观量化”好于“客观量化”,“客观量化”好于“主/客观结合的量化”;

(全文完)

(注:1、本文内容只代表本人观点,只能做参考之用,并不构成投资建议,不能作为买卖、认购证券或其它金融工具的推荐或保证。2、欢迎留言批评指正、共同探讨。3、资料及数据来源:Wind金融终端)

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负

@雪球创作者中心 @今日话题 @雪球基金 #雪球公募达人计划# #老司基硬核测评# $华夏智胜先锋股票(LOF)A(F501219)$ $国泰君安量化选股混合发起A(F016466)$ $信诚策略(SZ165531)$