编者按

前段时间的SNEC展上,协鑫董事长朱共山还呼吁着:“内卷不能卷到全球。”

说话间,中国光伏企业已经开始“扎堆”中东。

面临国内光伏市场低价内卷,出海竞争怎么能停?

而在远赴中东的光伏大军中,侦碳家发现了一家转型不到3年的光伏“新生”。据悉,在6月13日,钧达股份发布公告宣布与与阿曼投资署共同签署《投资意向协议》,拟在阿曼投资建设年产10GW高效光伏电池产能。

且为了顺利出海,钧达股份也在积极赴港IPO。

据侦碳家了解,钧达股份从转型光伏开始就只做电池片,且是光伏头部企业的供货商。没有海外市场优势的钧达,此番募资出海,只为建设单一的电池片产能。侦碳家对此有几点疑问:

在现阶段供大于求的产能背景下,单一的电池片产能有无出海必要?

钧达股份中东项目的目标是欧洲、北美市场,结合贸易情势,其产能布局和市场目标是否合理?

作为电池片厂商,钧达股份出海欧美,无疑还是在光伏产业链中“觅食”。

在各企业纷纷布局一体化产能之时,钧达股份此举是明显的“治标不治本”。

钧达股份的未来,只有四个字,为了生存。

Part 1

腾笼换鸟,推向风口

2017年4月,钧达股份在深交所敲钟,开始了上市之旅。

起初,钧达股份的主营业务是汽车塑料内外饰件的研发、生产和销售。上市后业绩变脸,营收萎缩。在资本市场,其主营业务没有发挥出更大的作为。

上市3年里,因为净利润不断创新低,至2021年二季度,钧达股份开始出现亏损,转型迫在眉睫。

在当时,包括现在。新能源行业是发展的大热赛道,也深受资本市场青睐。钧达股份看中了立于风口之中的光伏行业。2021年6月,选择以竞拍的方式收购上饶捷泰新能源科技有限公司(以下简称“捷泰科技”)47.35%股权。

亏损初现,钧达毫不犹豫当机立断选择光伏的底气。

是因为这次收购,本身就是一场关联交易。

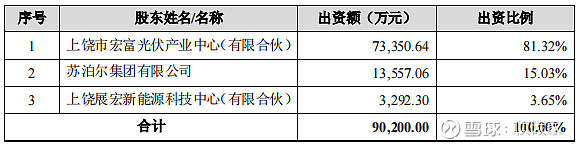

股权转让方是上饶市宏富光伏产业中心(有限合伙)(以下简称“上饶宏富”),而捷泰科技的第二大股东苏泊尔集团的实控人苏显泽,同时也是钧达股份持股5%以上的股东。

彼时,捷泰科技的电池片产能是8.2GW,47.35%股权的挂牌转让底价大约在13.3亿元。而在2021年上半年末,钧达股份手里大概还有1.52亿的货币资金。

资金明显不足,但钧达股份的目的却是控股,如何实现?

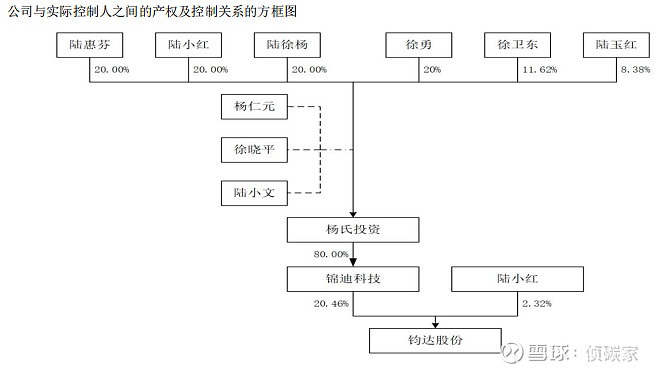

首先是股权支付。钧达股份的控股股东锦迪科技,拿出所持的11.14%股份,锦迪科技一致行动人杨氏投资,拿出所持的3.00%股份,转让给了上饶宏富的间接控股股东上饶产投。

同时,杨氏投资另拿出5.00%股份,转让给上饶展宏,也就是上图中捷泰科技的三股东,收购了其持有的捷泰科技3.65%股权。

据公告显示,上述股份转让的价格均为25.73元/股。

紧接着,锦迪科技、杨氏投资以无息借款的方式为钧达股份提供了6亿的资金支持,专项用于本次收购。

至此,钧达股份完成收购捷泰科技51%的股权,成功控股。后一年,也就是2022年8月,钧达股份进一步收购捷泰科技剩余49%的股权。

同年,钧达股份将原有从事主营业务的主体公司,即苏州钧达车业科技有限公司、海南新苏模塑工贸有限公司的100%股权和相关的资产,转让给了海南杨氏家族科技投资有限公司(为其实际控制人控制的企业)。

一手回收原有的汽车饰件业务,一手将光伏企业装入上市公司。这一番购买资产和置出资产,让钧达股份腾笼换鸟,不仅实现了向光伏行业的完全转型,同时带动了股价暴涨,是一次成功的资本运作。

钧达股份在2021年9月底,完成重大资产重组后,光伏业务也开始发力。

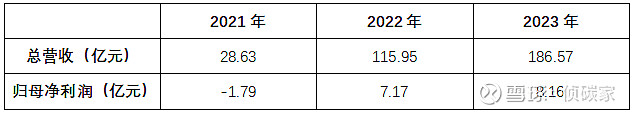

在光伏行业,钧达股份专攻电池片业务,而捷泰科技是钧达股份从事光伏行业的重要载体。根据lnfoLink统计的电池片出货排名,捷泰科技2022年位于第五、2023年上升至第四。另公开资料也显示,钧达股份2022年电池片生产量为10.93GW,出货10.72GW(其中P型PERC产品8.85GW,N型TOPCon产品1.87GW);2023年电池片生产30.63GW,出货29.96GW(其中P型9.38GW,N型20.58GW)。

电池片一路畅销,钧达股份也在转型一年内,迅速完成了P/N的迭代升级。相比其他光伏企业来说,似乎没有太多的纠结。

因为从销售市场来说,钧达股份之前主要面向国内市场,客户为晶科能源、晶澳科技、隆基绿能、天合光能以及正泰新能源等主做TOPCon技术的下游组件企业,且也是行业头部企业。

作为一个只做电池片的厂商,在经营策略上,钧达股份只遵守一条法则:紧跟主流。

在市场明确走向TOPCon的当下,钧达股份立马对P型PERC电池相关资产做出8.94亿元的计提减值准备,将P型PERC设备出清,决心甩掉包袱。且面对国内的低价竞争,钧达也开始放眼海外,寻找新的客户资源。

其实在从事汽车饰件业务时,钧达股份的发展,包括后续的上市,都严重依赖大客户海马汽车,后随着海马汽车销量下滑,钧达股份的老业务也出现问题。才有了后来,向光伏转型。

或许光伏,也只是钧达在资本市场的“一个营生”。

Part 2

A+H盘中餐

出海中东,是钧达股份又向前行进的一大步。

在行动之前,其副总经理郑宏伟曾向媒体透露:“在2023年的基础上,钧达股份预计2024年公司海外销售占比将达到10%以上,同时钧达股份推进出海建厂。今年初,钧达股份已经启动港股的二次上市,主要为出海建厂等项目筹集资金。”

没错,为了布局海外,钧达股份正在推进港股上市。

今年2月,钧达向港交所主板提交了上市申请。;今年5月,钧达拟发行境外股份(H股)并在香港联合交易所上市,已获得中国证监会备案。若能成功登陆港股,钧达股份或可成为国内首家A+H上市的光伏电池片生产商。

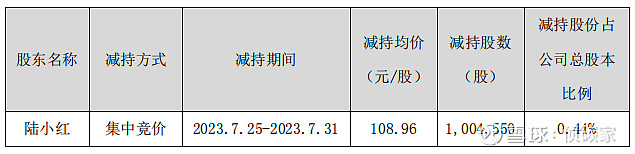

不过,也就在钧达股份向港交所递交招股书前不久,董事长陆小红完成减持,套现1.09亿元。

本次减持原因,是陆小红个人资金需求。

这是钧达股份转型光伏后,董事长本人的首次减持。但,早在收购捷泰科技前,杨氏家族就已获得了巨额利益。

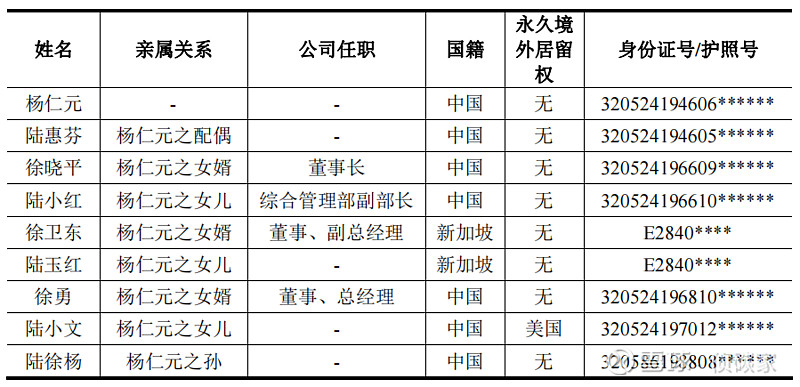

关于杨氏家族,是以陆小红的父亲杨仁元的姓氏命名而来。上文也提到凭借卓越的资本运作能力,杨氏家族将钧达股份推入光伏并拉动股价暴涨。

其实最初,钧达股份的前身是由陆小红的丈夫徐晓平与徐兴让、李新华共同成立,从事汽车饰件业务。后徐晓平、陆小红夫妻二人向徐兴让、李新华合共收购68.67%的未缴注册资本,收购完成后,夫妻二人控制公司约88.67%股权。

在此之后,陆小红的家人慢慢渗透进公司。

直到2013年11月,徐晓平、陆小红以及儿子陆徐杨,陆小红的父母、两位妹妹和各自的配偶共同组成的杨氏家族,订立了一致行动协议。

侦碳家注意到,按杨氏家族的资本脉络,在钧达股份上市之初本占据64.5%的股份。其中,由杨氏投资控股的中汽塑料(苏州)有限公司为钧达第一大股东,持股40.03%;二股东为苏州杨氏创业投资有限公司(就是杨氏投资),持股24.47%。此外,陆小红个人还持股3.75%,为三股东。

但在2020年,杨氏投资大规模减持,持股比例降至8.23%,成为三股东。二股东则变为了嘉兴起航股权投资合伙企业(有限合伙)(以下简称“嘉兴起航”),持股14.56%。这又是一番怎样的操作呢?

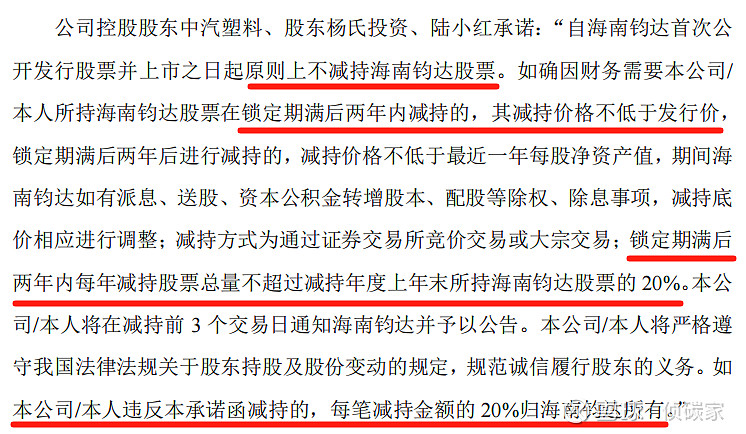

起初上市,控股股东及实际控制人杨氏家族成员曾做出自愿锁定承诺。

但在2020年11月21日,这项承诺得到董事会豁免。随后不久,钧达股份又发出《关于控股股东一致行动人协议转让部分股份暨权益变动的提示性公告》,披露到钧达股份、杨氏投资、嘉兴起航以及陆小红签署《关于股份转让及资产置出的合作框架协议》,内容为:

1.杨氏投资向嘉兴起航协议转让钧达股份的15.00%股份;

2.钧达股份将重庆森迈汽车配件有限公司、苏州新中达汽车饰件有限公司,两家子公司100%股权出售给杨氏投资或其关联方。

这两项互为前提,任何一项无法付诸实施,则其他项不予实施。

值得注意的是。这次股份转让的价格为15.99元/股;资产置出的两家子公司,按2019年来看,营收合计为2.8亿,占当年钧达股份总营收的34%,也就是3/1。

此公告一经披露,深交所深交所第二日便下达关注函。深交所重点就“在尚未履行股东大会审议程序情况下,上述行为是否违反IPO股份锁定承诺,是否存在通过签订远期转让协议规避股份转让限制性规定的情形”重点问询。

钧达股份延期回复到:“本次交易目的为支持钧达股份纾困发展,保障上市公司经营业绩稳定,相关交易安排符合上市公司长远发展利益,有利于保护上市公司中小股东利益。”后附律师核查意见。

抛开书面语言,简单来看。这次15%的股份转让,让杨氏投资收获3亿资金。而杨氏家族购买的置出资产(上述两家子公司)价格最高才是1.7亿,中间差价约1.3亿,杨氏家族已实现套现。且钧达股份的三分之一资产又回到杨氏投资手中。同时,这次运作也规避了股份减持承诺。

而后,如前文所言,再将光伏公司装入钧达股份,就目前来看市值已到达88.04亿。即使持股比例降低,价值却不可同日而语。

除杨氏投资之外,钧达股份的其余股东也同样“收获满满”。

在今年3月钧达股份发布年报的第二日,其持股5%以上的股东苏显泽,因个人资金需求宣布减持。拟减持股份不超过227.39万股,占本公司总股本的1%。

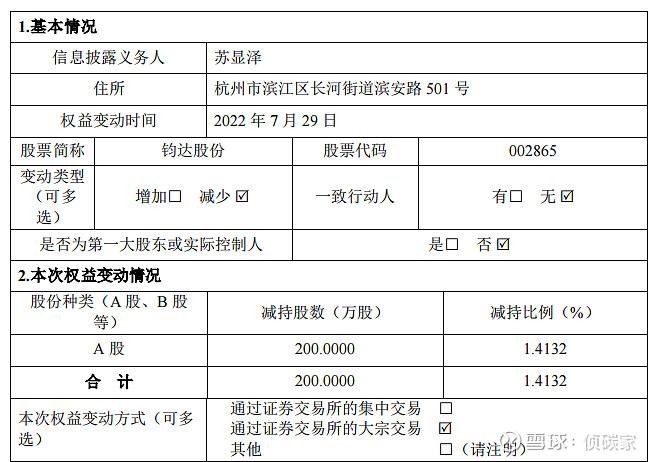

这并非是苏显泽的第一次减持。联系上文所说的,在捷泰科技还未被钧达股份收购前,其二股东是苏泊尔集团,苏显泽则是苏泊尔集团实控人。

2022年8月,钧达股份连发有关收购完成捷泰科技剩余49%股份后(包括苏泊尔集团所持的捷泰科技15.03%股权,交易对价共计约4.66亿元),其股价一路升高。在2022年7月25日-2022年7月27日;2022年8月8日-2022年8月10日两个交易时段,钧达股份收盘价格涨幅偏离值累计超过20%。

苏显泽正是在钧达股份股价处于高位的这一时间,宣布减持。

钧达股份上市7年,转型光伏3年。资本市场和光伏产业,让股东们“食髓知味”。光伏,无疑已经成为钧达股东们手中重要的一环。

A+H这一盘中餐,尽在眼前。

Part 3

不出海,就出局

A+H是钧达股份对光伏行业的资本畅想。

对于钧达股份来说,这是一场“生存之战”。因为在侦碳家看来,对于钧达股份这类做精细化产能布局的光伏企业,在行业的洗牌中日显颓势。

钧达股份出海计划的启动,可以用八个字概括“机不逢时,时不待我”。从时间和时机来讲,钧达都晚了一步:

精细化产能PK一体化产能。

进入三季度,光伏价格战仍在持续。

低价竞争加之同质化严重,光伏企业营收利润普遍收缩。头部企业依靠一体化的优势得以缓冲,但中小企业,尤其精细化企业的生存压力更大。目前,钧达股份在国内,拥有上饶基地9.5GW的PERC、滁州基地18GW的N型TOPCon电池产能,另淮安基地还设计了约13GW的N型TOPCon产能。钧达股份在国内的电池片业务,面临竞争成本的挑战。

从时机而言,钧达出海中东的计划,已经比其他企业晚了一步。现如今,为了生存和开拓市场,无论精细化公司还是一体化巨头,都在抢占中东这个新兴市场。之前侦碳家总结过,早在2018年华为、正泰开始参与中东项目至2021年起出现头部企业间布局中东的“热潮”。中东市场份额基本被头部企业抢先,钧达股份在有限的市场空间内,打开知名度还需要时间。

据招股书显示,钧达股份本次募集资金将用于四大方面。第一,建设海外光伏电池生产基地。年产7GW,预计2025年底投产;第二,研发先进技术研发。计划设立研发中心,研发HJT好钙钛矿叠层光伏电池技术及XBC,并推动量产;第三,海外销售业务及分销渠道建立。随着海外产能的落地,钧达主要目标市场为欧洲和北美,同时覆盖新兴市场;第四,用做公司营运资金。

从时间来看,即便按照钧达预计的2025年底投产,在这段时间段里,随着头部企业海外一体化产能的逐渐成熟,钧达股份单一的电池片布局,要竞争欧美市场,有何优势?

但也许钧达不想考虑的如此长远,因为眼下它确实“缺钱”。

赴港IPO,不只为了“赚学费”?

出海,必然需要足够的资金。

但对钧达而言,出海也是为了缓解生存的资金压力。

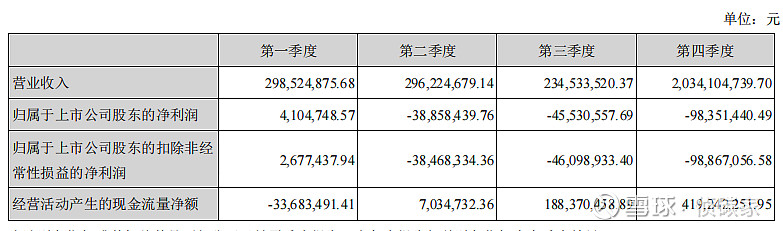

在2020年时,钧达股份负债率仅为43.59%。2021年-2023年负债率分别为73.33%、88.45%、74.39%,始终在70%以上。今年一季度末,钧达股份负债合计122.48亿元,资产负债率72.22%,依旧居高不下。具体来看,其一季度期末现金及现金等价物余额为20.83亿,但流动负债却高达48.96亿。

而钧达股份预计建设捷泰科技(阿曼)光伏电池项目,总投资额为7亿美元,按当下汇率,约为51亿人民币。

实话实说,按钧达股份自己的资金情况,不但无法在海外建立产能,而且在国内的经营能力也受到考验。

结合上述财务问题,侦碳家梳理招股书,发现钧达股份的经营风险在于,大部分收入来自持续经营的前五大客户。于2021年、2022年以及2023年9月30日前,钧达股份前五大客户的销售额分别占其总收入的77.8%、53.9%及49.4%,有很大的依赖性。

基于目前光伏行业产能本身供大于求的现状,加之钧达股份的大客户都是行业的头部企业,为了拉开成本竞争优势,也在一体化产能的建设下,增加其自身的光伏电池产量。随着大客户电池片需求的下降,钧达股份的单一业务会直接遭受冲击。

眼下钧达的隐忧,如同一个闭环。资金紧张→经营风险→出海求生→IPO集资。

这一切,全系于IPO成败与否。

如果成功登陆港股,最起码有了资金。

所以,为了出海,为了融资。钧达股份不得不向前。