大家好,我是$超级定投家(TIAA038002)$ 组合主理人。

在投资领域,价值与成长是两个永恒的主题。它们在市场周期的各个阶段发挥着至关重要的作用,并随着市场情绪和经济环境的变化,而不断进行着动态的博弈与交替。

通常来说,成长型风格会包含那些具有巨大增长潜力,甚至可能实现爆炸性增长的企业,他们通常拥有较高的收入和净利润增长率,以及较高的净资产收益率;而价值型风格则是指那些市场估值相对较低,价格具有一定安全边际的企业,他们往往在市场波动中表现出较强的抗风险能力。

对于普通投资者来说,有效把握成长与价值风格的转换,有助于我们根据市场节奏,做出更合理的投资决策。因此,为了帮助大家更好地观察成长与价值风格的轮动节奏,并了解一些关键的信号指标,我们将通过上下两篇深度分析文章,逐一剖析背后的逻辑和原理。

今天,这是上篇。我们将聚焦于价值与成长的本质,以及影响市场风格轮动的因素进行分析。

------------------------------

01 以红利与半导体指数为例,初识价值与成长

近期,A股市场上比较热门的指数,可能就属红利和半导体了。

作为价值风格的“担当”,红利指数一直以其稳健的表现吸引了众多投资者的关注。从年初到5月22日的高点,红利指数涨幅达15.79%,跑赢万得全A超16个点。

我们4月也写过一篇文章《一文读懂红利:政策持续催化,当前还是合适的布局节点吗?》,剖析了红利指数的投资价值。

然而,红利指数5月底却出现了一些行情上的反复,在5月24日到6月19日的半个月时间里,下跌了超4个点。

而也就是在这段时间,成长风格的半导体指数却“异军突起”,逆势上涨了10.81%。

数据来源:wind,统计区间:2024.5.24-2024.6.19

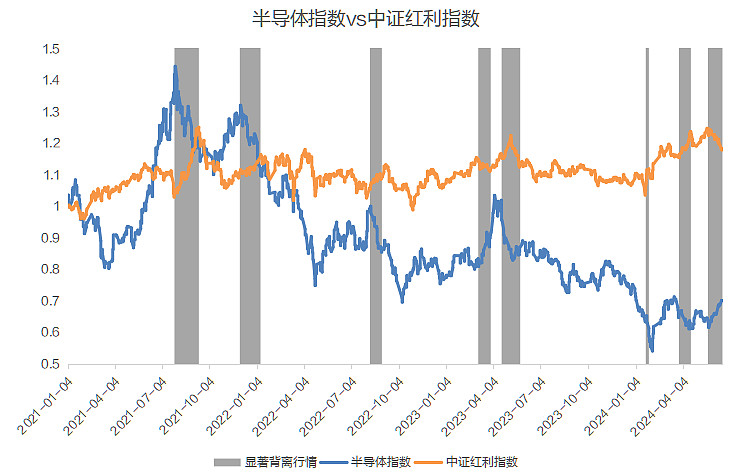

如果我们回顾自2021年年初以来的行情,可以发现红利指数和半导体指数在某些时期出现了明显的背离,其中就包括今年的5月底至6月中旬。

数据来源:wind,统计区间:2021.1.4-2024.6.19

沿着红利与半导体的行情分歧,大家或许可以思考一个范围更宽的问题:

红利指数作为典型的价值型投资代表,而半导体行业则作为成长型投资的代表,它们之间的走势背离是否预示着市场风格正在发生转变?或者,我们应该如何把握成长与价值风格的轮动节奏,以便更好地做出投资决策呢?

02 成长价值风格的本质,是什么?

在深入探讨风格轮动的参考指标之前,我们首先需要对成长与价值风格的基本概念以及有哪些代表性指数进行梳理。

目前,对于成长与价值风格比较通行的理解主要有2类,也各自对应了2种不同的指数组合。

这两类指数的区分重点在于企业的财务指标。

l 高成长性股票,即国证成长指数的成分股,就是在主营业务收入增长率、净利润增长率、净资产收益率(ROE)这三个重要增长指标上得分较高的;

l 高价值性股票,即国证价值指数的成分股,则聚焦于那些在市盈率(PE)、市现率(PCF)、市净率(PB)和股息率等重要估值指标上得分较高的。

这种定义方式直观地反映了我们对成长与价值的普遍理解,但也可能存在一些局限性。

例如,某些股票可能同时被归类为高成长和高价值风格,导致指数的区分度不够明显。此外,这种定义方法主要基于过去的增长数据,而非对未来的预期成长性,因此可能也存在一定的滞后性问题。

2. 申万高市盈率指数 vs 低市盈率指数

这两类指数的区分重点在于估值。

在资本市场中,成长风格的股票通常被赋予了较高的增速预期共识,因而也会享有更高的市场估值;相反,价值风格股票由于市场预期的增速较低,其估值也相对较低。

因此,在剔除了亏损股以及ROE或每股收益(EPS)过低的股票后,平均市盈率较高的股票被纳入高市盈率指数(代表成长风格),而较低的则构成低市盈率指数(代表价值风格)。

这种定义方式是出于一种公司的成长性会被市场price-in的理念,较为简洁且避免了成分股的重合问题。

03 近几年的主要风格占优情况回顾

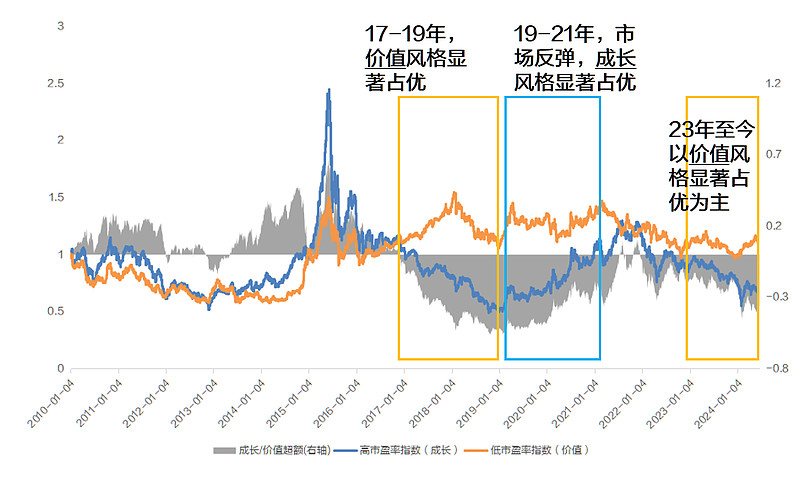

以史为鉴,我们也梳理了近几年的价值、成长风格占优的情况,如下图。

数据来源:Wind;统计区间:2010.1.1-2024.6.19

可以发现,无论是基于哪种定义方式,成长风格的占优通常可以归结为以下几个关键因素:

a) 宽松的金融环境:在这种环境下,融资成本较低,有利于企业进行研发和扩产等活动,从而有助于实现预期的增长目标。

b) 产业的突破性进展:当一些关键的行业技术突破时,往往能够激发市场需求,为未来增长提供广阔的想象空间。

c) 风险偏好的提升:由于成长型股票的估值普遍较高,其安全边际较小,在业绩无法支撑高估值的情况下,股价可能会出现大幅回调。因而,这类股票需要投资者普遍愿意承担较高风险,以换取更高的预期收益。

这种风险偏好的提升情况,通常出现在市场情绪高涨,或者是市场经历长期下跌、估值达到极端低估水平时,才会有投资者愿意入场“捡便宜的筹码”,愿意去博取成长风格的高弹性。

d) 市场情绪的驱动:从中短期来看,市场风格很大程度上受到资金情绪的推动。因此,观察行情动量、交易拥挤度、资金流向等情绪指标对于判断市场风格具有重要意义。

相较之下,价值风格更像是在成长风格尚未形成共识时的一种避险选择。因此,形成价值风格行情时,以下因素尤为重要:

l 避险需求的增加:从上面的近几年风格占优情况回顾图中可以看出,在市场情绪较为低迷的时期(如2017年至2018年底,以及2023年至今),价值风格往往能够长期占优。

l 市场情绪的偏向:市场情绪的变化同样对价值风格的形成有着显著的影响。

从以上这些逻辑出发,我们可以找到一些重点信息或者指标,来观察当前什么风格更加占优。

-----------------

那具体有哪些重要的信息或者指标,可以帮助我们观察成长和价值风格的轮动呢?受限于篇幅因素,我们将在下篇中为大家详细展开,感兴趣的小伙伴可以持续关注下~

你有关注到最近成长和价值风格的轮动行情吗?你认为哪些指标可以辅助我们观察这种轮动行情呢?欢迎各位投资者朋友在留言区与我们分享你的投资心得。