先说一个核心观点吧,就是目前银行股都严重低估!无论接下来你可能会看到净利润增速放缓至2.10%,不良贷款率攀升至1.52%等等,这些在严重低估的时候都是可以接受的。当然了,银行股的股东权益还在以19.92%增长,拨备相当殷实(拨贷比2.77%)等。

主要数据总结如下:

净利润10284.61亿,同比增仅2.10%, 增速平均每个季度递减约1.26%。

股东权益8.21万亿,同比增长率19.92%。

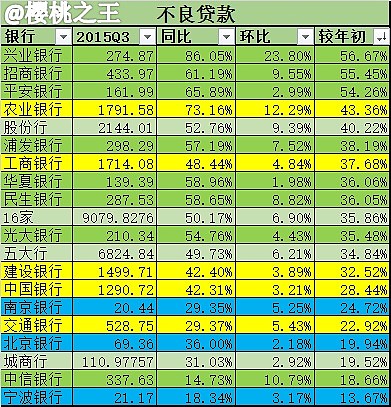

资产质量:

不良合计0.91万亿,同比增速50.17%(增速现3.64%逐季递增)

不良贷款率1.52%,同比增0.40个百分点

总拨备1.657万亿,拨备覆盖率182.50%,拨贷比2.77%

拨贷比(2.77%)尚可覆盖半年报披露的逾期贷款(2.66%),所以银行股的安全尚可,当前资产质量的数据下,还不至于损伤银行股的股东权益。

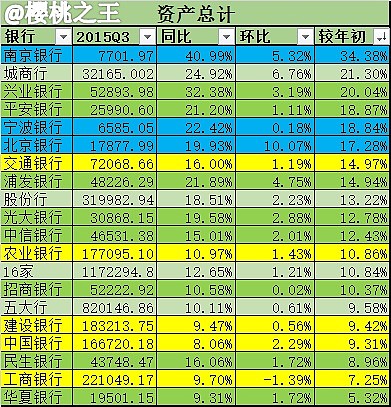

规模:

总资产达117.23万亿,同比增12.65%

存款总额达81.59万亿,同比增7.89%

贷款总额达到59.8万亿,同比增10.49%

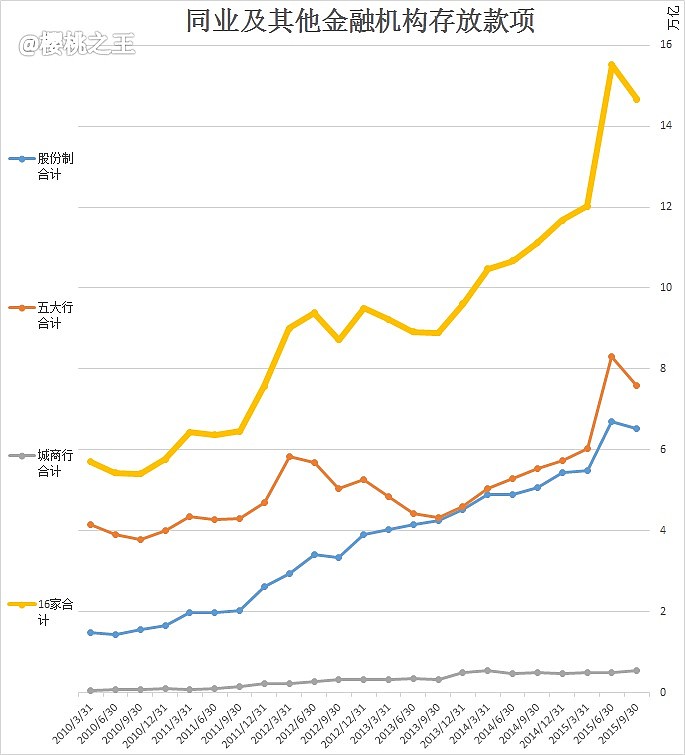

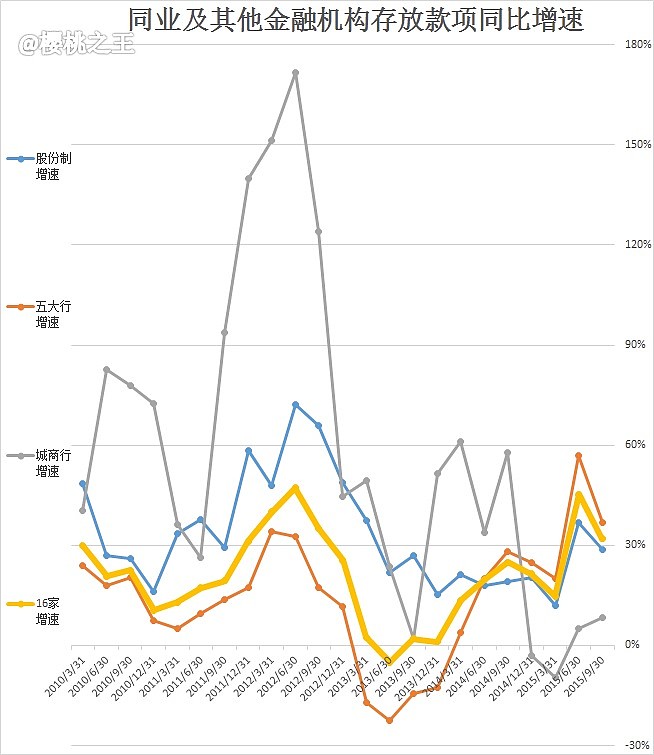

同业及其他金融机构存放款项总额达14.67万亿,同比增31.96%

营收:

营业收入合计2.74万亿,同比增9.87%

利息净收入2.01万亿,同比增7.63%

手续费和佣金净收入合计0.58万亿,同比增15.49%

手续费与佣金收入占营业收入的21.12%。

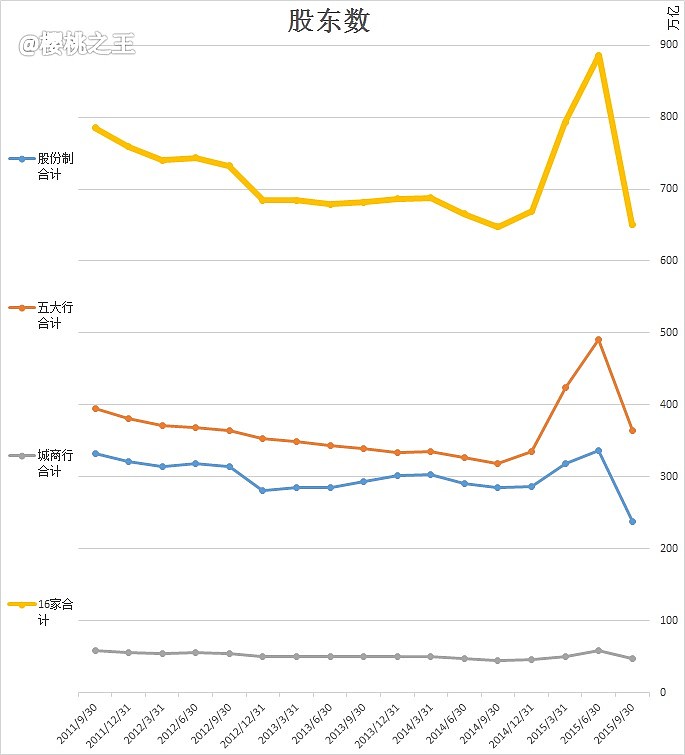

股东数:合计650.407万,同比增0.42%,环比大降26.6%。

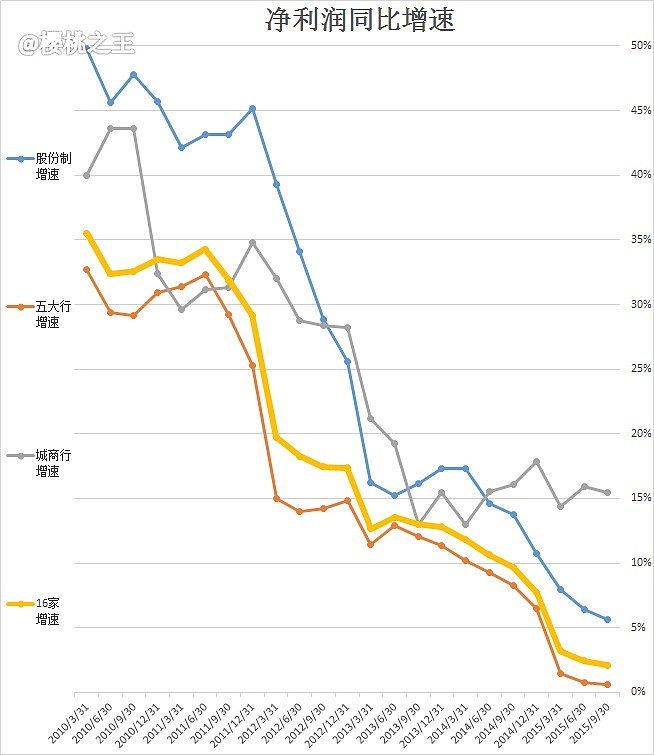

净利润增速2.10%,平均每个季度递减1.26%

16家上市银行按报告期净利润增速为2.10%,增长呈现稳步小幅下降趋势。

图中粗线显示,从2012Q1的19.73%到2015Q3的2.10%减少了17.63%,历经14个季度周期,平均每个季度净利润增速递减1.26%。按目前的趋势发展,16家银行净利润的增速在2015年底还会顽强坚守住0%的底线。但2016年一季度出现负增长是大概率事件。

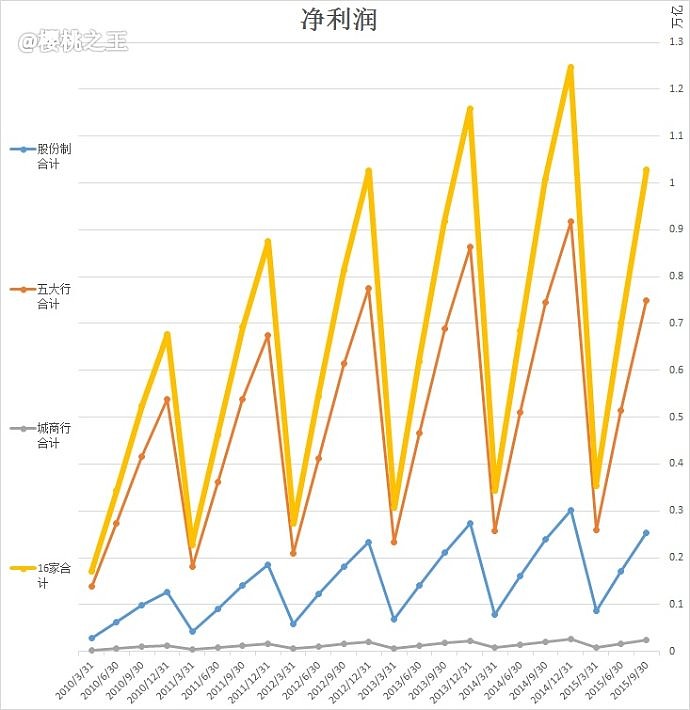

净利润

16家上市银行三季报合计净利润10284.61亿。

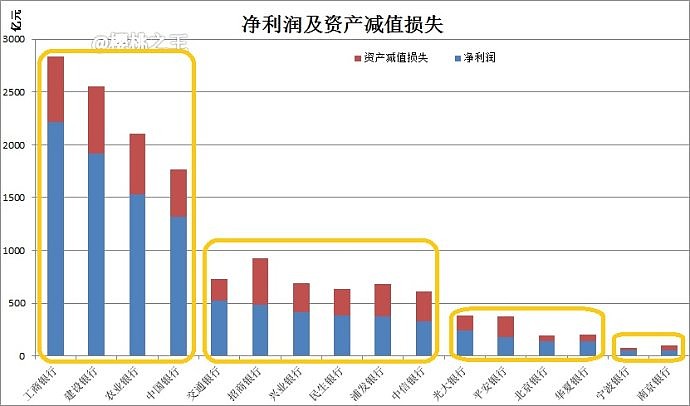

这里说说四大阵营吧:

阵营1(国有四大行): 工商银行,建设银行,农业银行和中国银行。此阵营竞争无需激烈,中国银行业定海神针!

阵营2(交行+五大股份行):交通银行,招商银行,兴业银行,民生银行,浦发银行,中信银行。此阵营暗流涌动,竞争极其激烈。招行想着超交行(拨备前利润已经远远超过了),后面四家想着拿铜牌也不错。

阵营3(三小股份行+北京银行):光大银行,平安银行,北京银行,华夏银行。北京银行已经无法和城商行的小兄弟一起比较了,而且已经超越华夏银行。平安的股东权益也在2011年超过了华夏,而且还在不停地从中国平安输血。

阵营4(两小城商行): 宁波银行,南京银行。这两个像是双胞胎,都发展得不错,但近来南京银行发育得快一些。

本次采用了16家银行一起排序,里面还夹杂了综合排名(16家合计,五大行,股份行,城商行),都用不同的颜色标注了,希望没把你的眼看花了。。。

从单季度来看,中国银行和交通银行出现了同比净利润负增长。

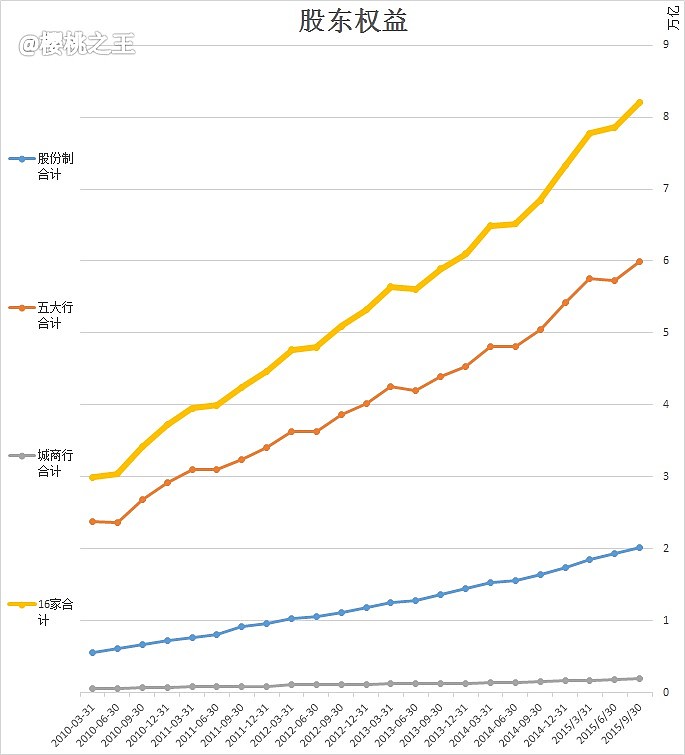

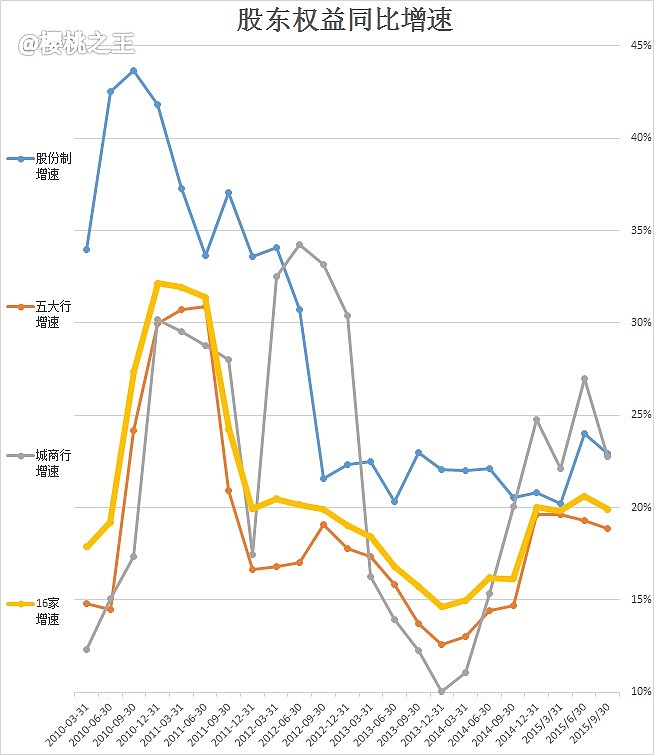

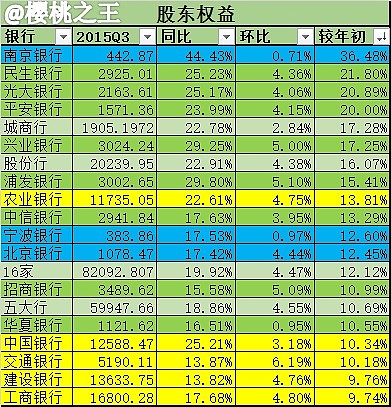

股东权益8.21万亿,同比增长率19.92%。

16家银行的股东权益为8.21万亿。增长趋势明显。股东权益总额对资产总额的比率为7.00%,整体杠杆14.28。

再看看下面股东权益同比增速图,2015三季报16家股东权益同比增速合计为19.92%。

银行股的净利润的增速虽然快接近0了,但股东权益的增速却出现了触底反弹。这个和银行股的净资产收益率(ROE)处于高位相关,当然了,还有优先股的因素。银行股主要看的是PB, 所以这个指标保持稳定增长对银行股的投资者是个福音!

当市净率PB接近1时,这个应该是银粉们的投资收益率了。银行股最近在PB=1附近徘徊,这个就像弹簧压紧随时可能反弹。在破净的时候买银行股,虽然不能保证他不再下跌了,但其投资价值更高了,银粉们更容易分享到股东权益的增加带来的收益。

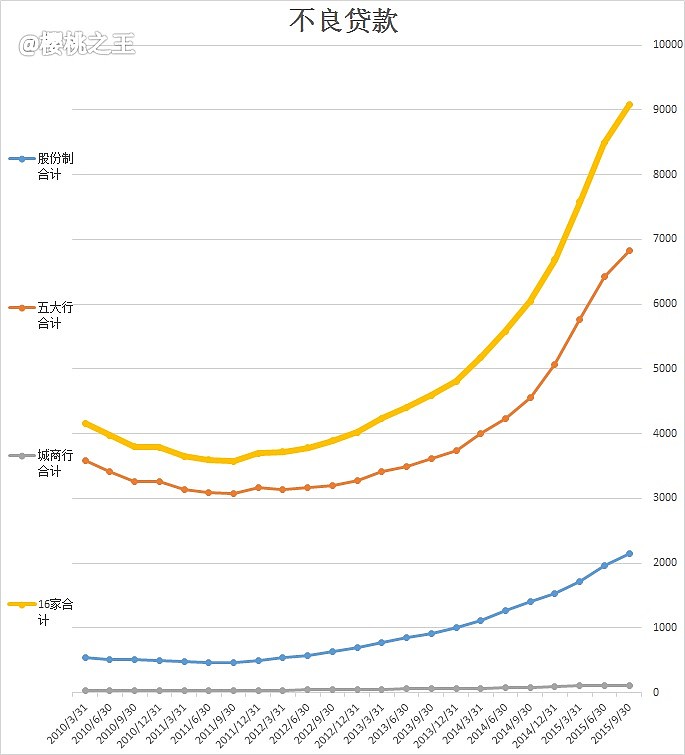

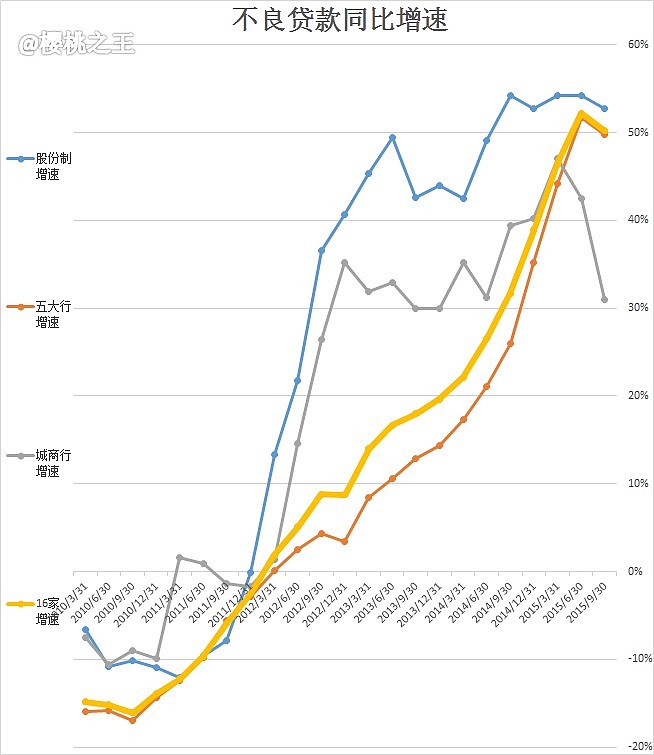

不良合计9079.83亿,同比增速50.17%(增速现3.64%逐季递增)

三季度新增不良略有放缓的样子

下面看看粗线,基本成一条直线上扬,从2010Q3开始(-17.01%),增速稳步提高到2015Q2(52.17%),增长了69.18%,历经4年零3个季度,共19个季度。增速平均每个季度增加3.64%。

2015Q3增速稍有掉头是好事情,但仍需继续观察。

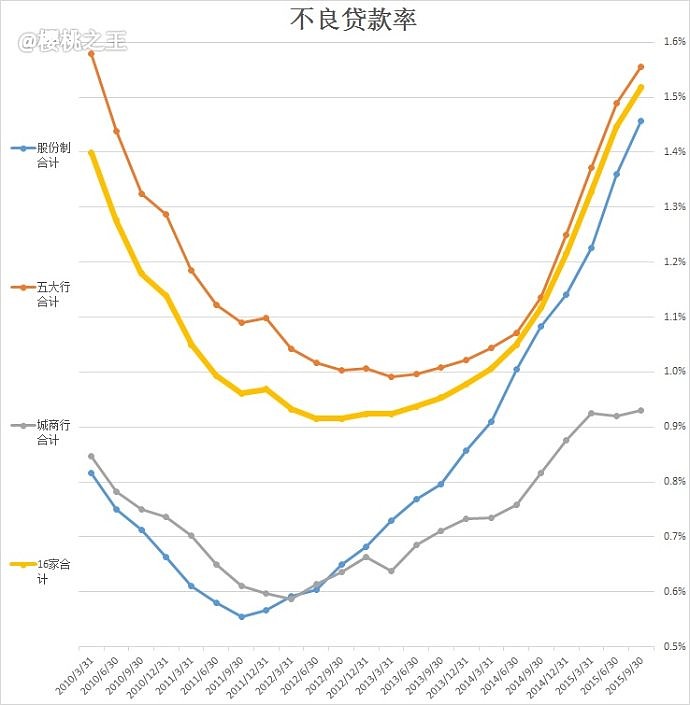

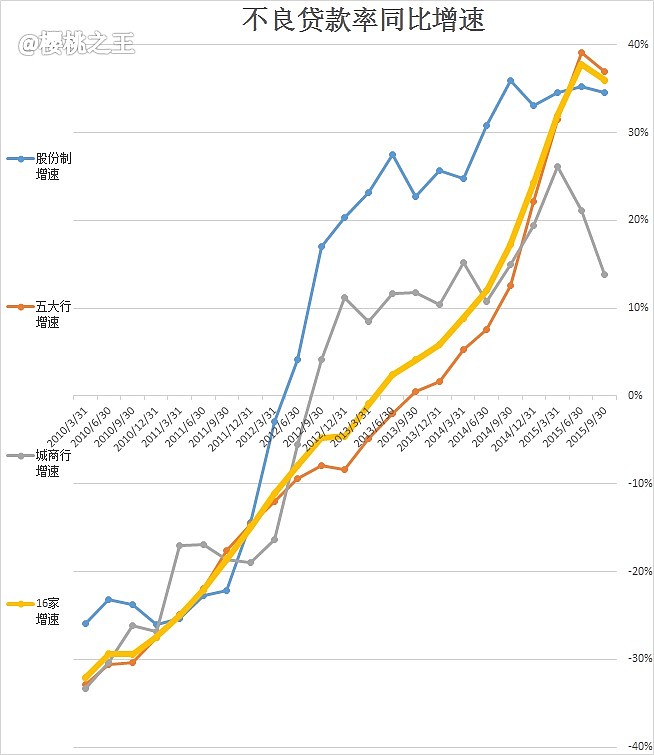

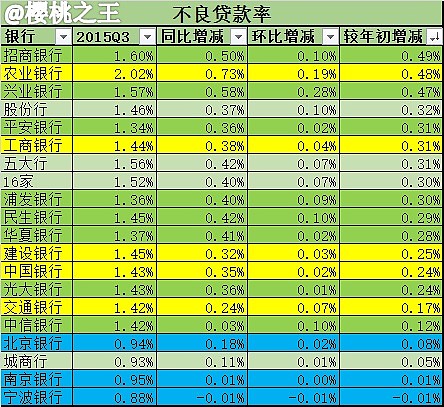

不良贷款率1.52%,同比增0.40个百分点

股份行的不良率在近四年里,呈现了接近直线的增长。城商行近两个季度拒绝不良率继续上升了。

16家银行的不良贷款率增速呈直线性。五大行和股份行增速都比较高。

2015Q3不良贷款率增速都没有创新高。

农业银行的不良率竟然已经破2%了。。。

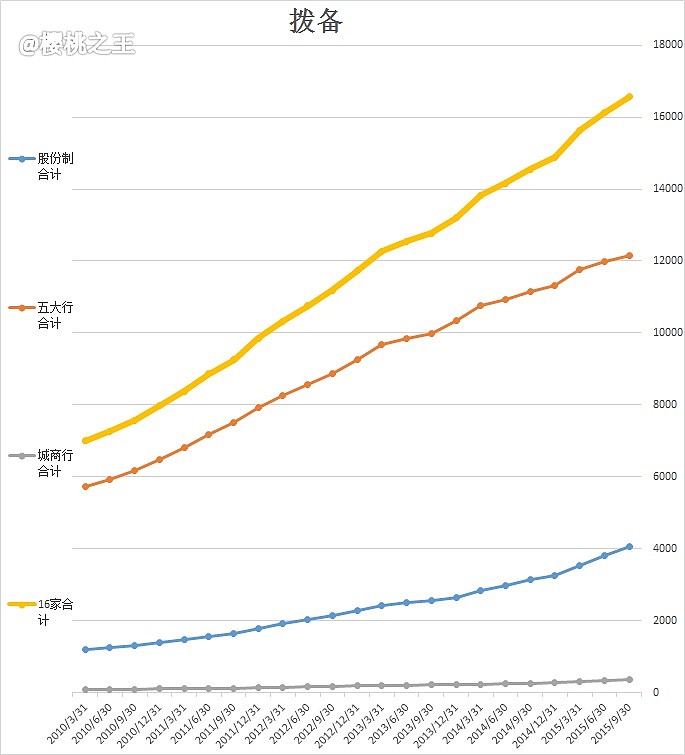

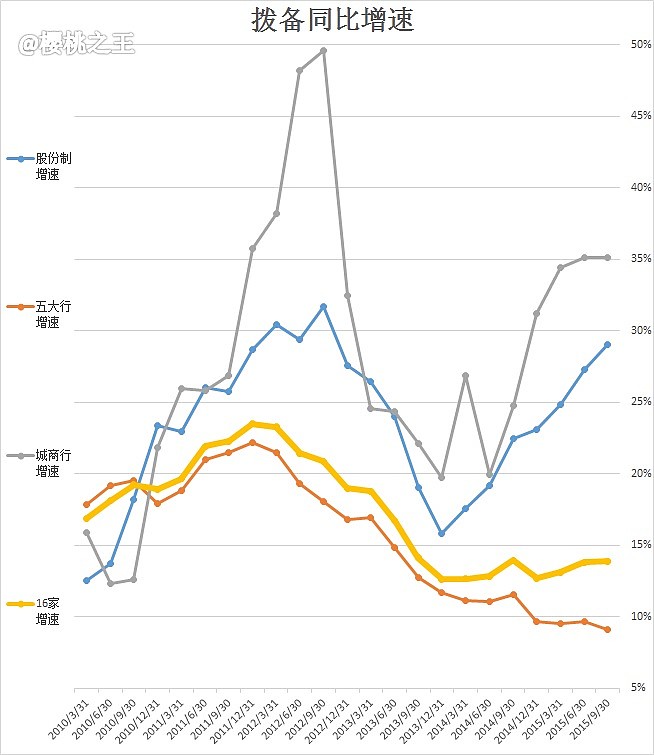

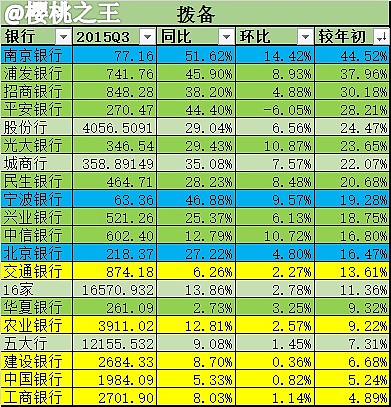

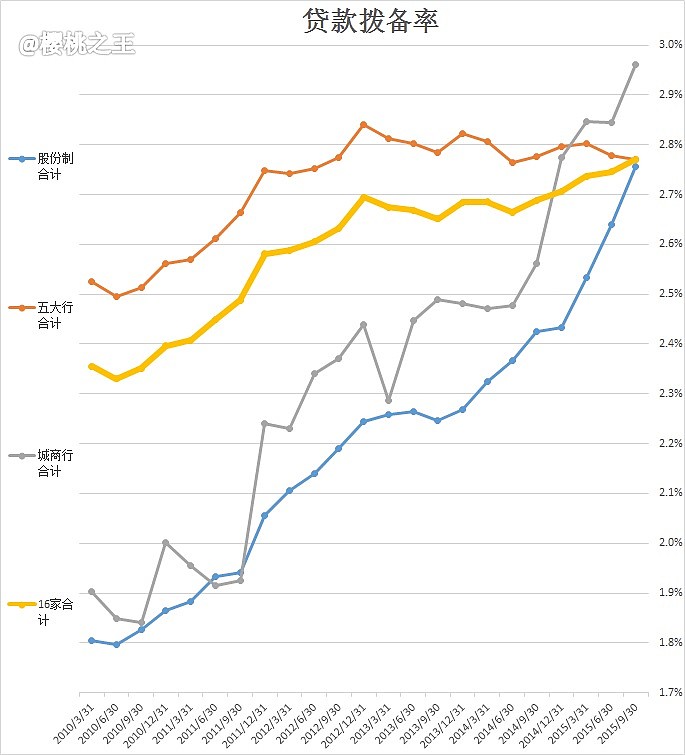

总拨备1.657万亿,拨备覆盖率182.50%,拨贷比2.77%

2015年三季报数据显示,16家银行总拨备合计1.657万亿。总体来说,拨备稳步增长。

下图为拨备增速。2014年以来,整体增速也有见底之势。五大行的拨备力度明显偏弱,无力过多拨备的感觉。股份行则持续加大拨备的力度。城商行的拨备力度有高位见顶的感觉。

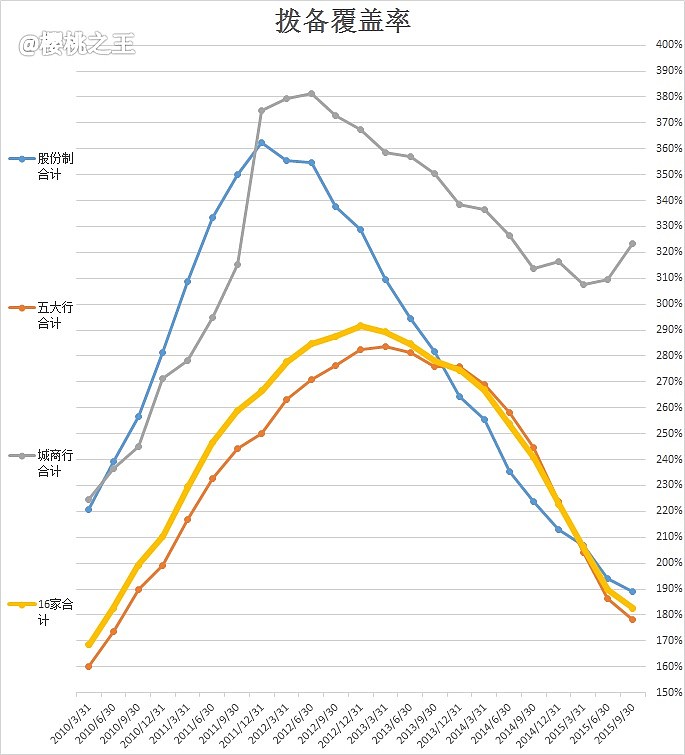

拨备覆盖率182.50%

表明银行为目前的不良有1.825倍的准备。拨备覆盖率持续降低,离150%的底限不远,难怪最近传出国有大行有要求银监会放宽拨备要求的呼声。

贷款拨备率稳步提升

五大行的拨贷比这么高,主要是农行的功劳了。但近年来拨贷比有缓降的趋势,不像股份制银行和城商行广积粮的干劲那么足。。。

拨贷比(2.77%)尚可覆盖中报披露的逾期贷款(2.66%),所以银行股的安全尚可,当前资产质量的数据下,还不至于损伤银行股的股东权益。

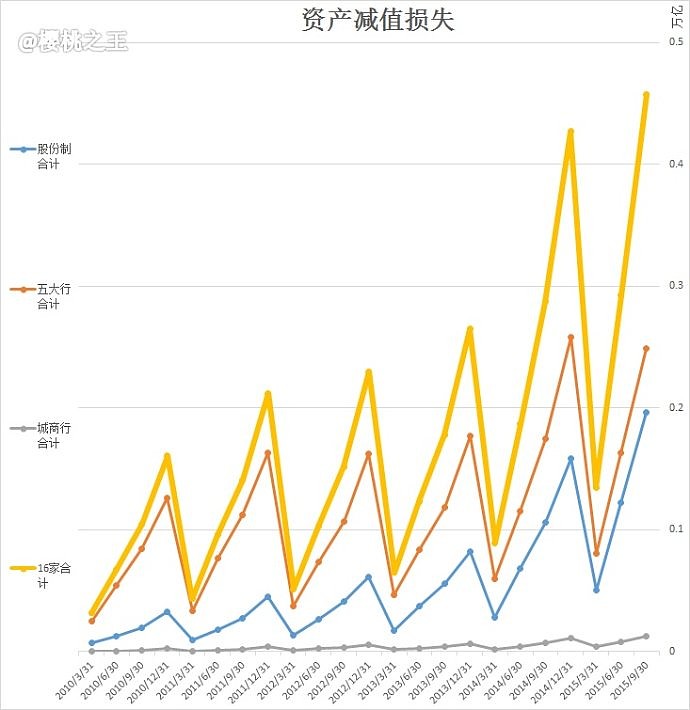

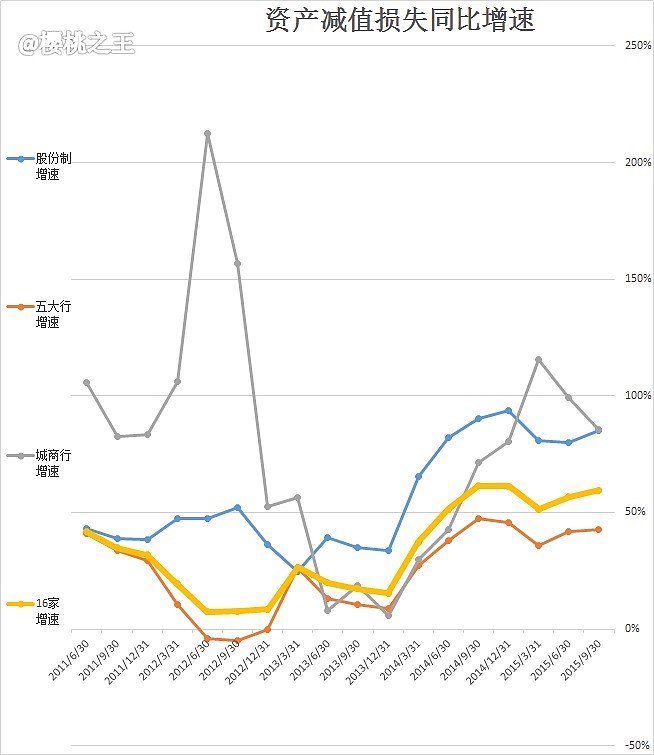

资产减值损失

16家银行连续五个季度资产减值损失计提的增速都超过了50%。

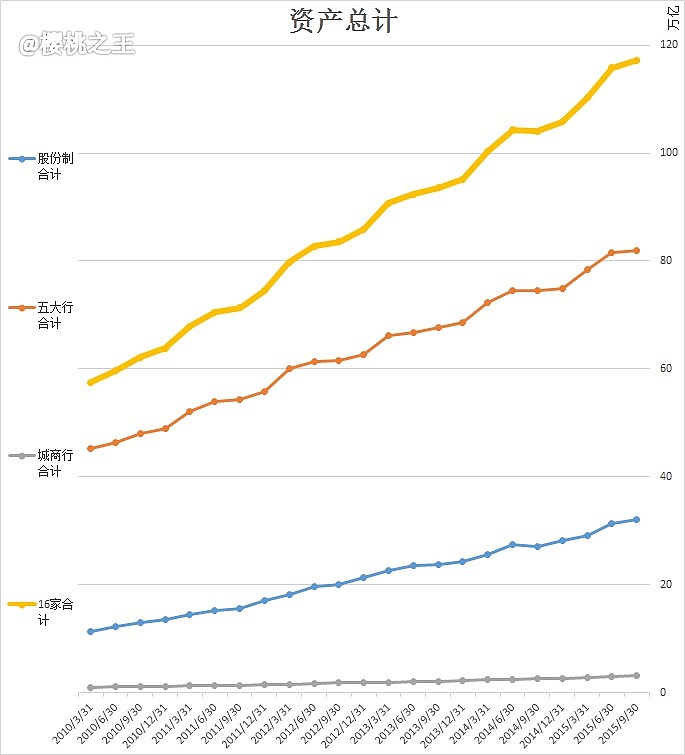

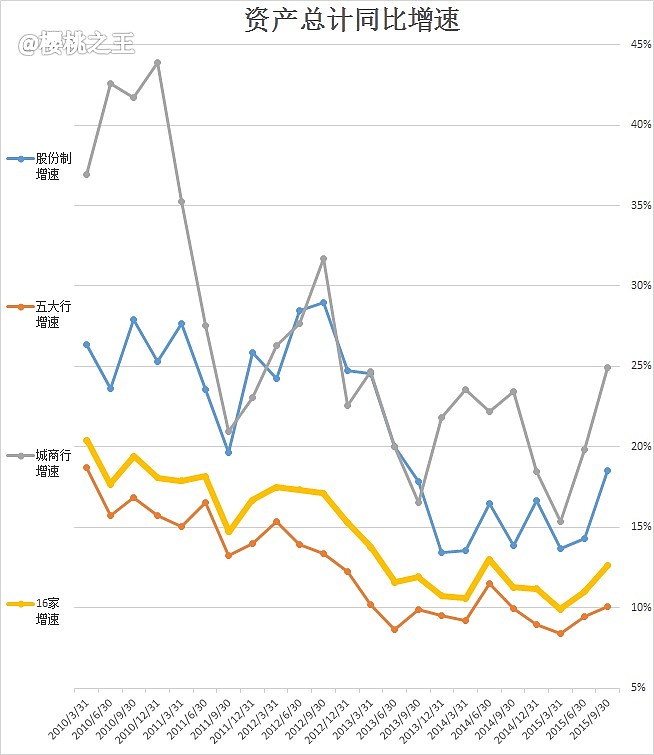

总资产达117.23万亿,同比增12.65%

同比增长还算稳定

本季度,兴业银行的总资产首次超过招商银行,坐上了股份制银行首位的宝座。

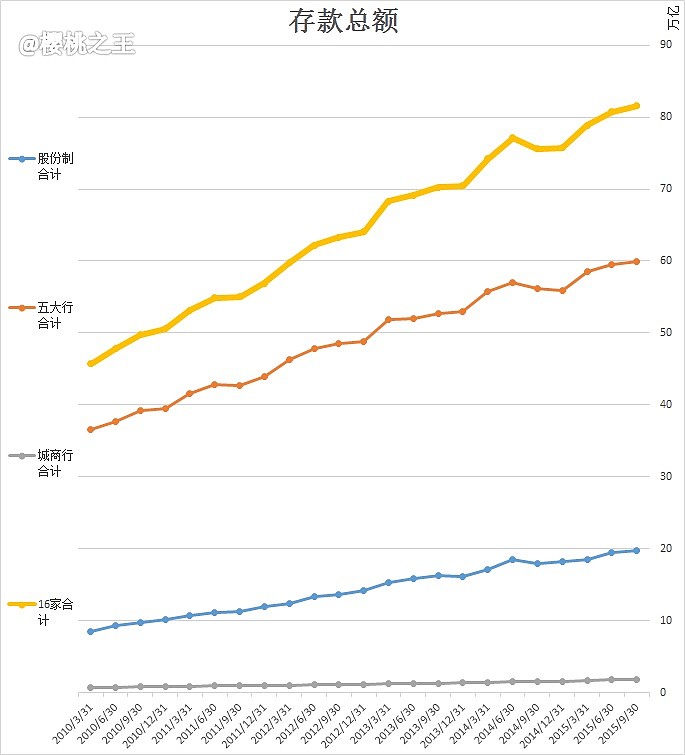

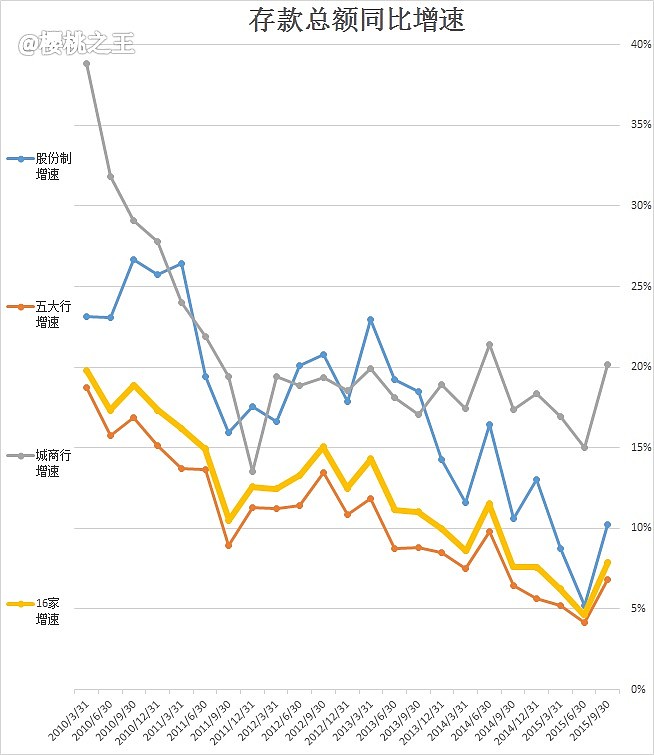

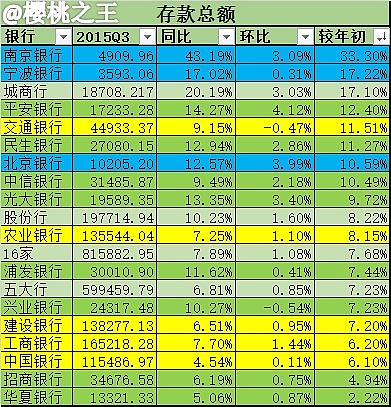

存款总额达81.59万亿,同比增7.89%

同比增速呈现稳步下降趋势。但2015Q3有所反弹,主要是去年同期比较低的缘故(记得去年三季度开始的银行存款偏离度有关吧)

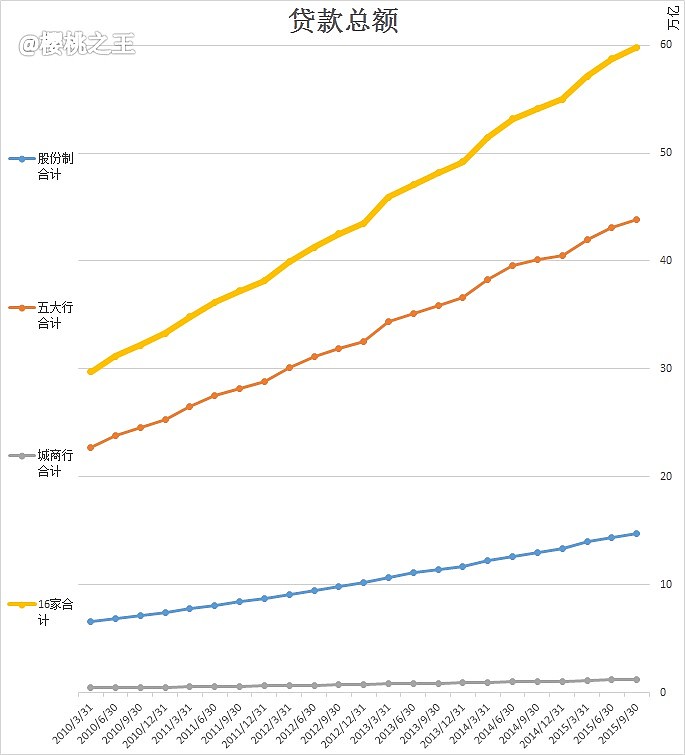

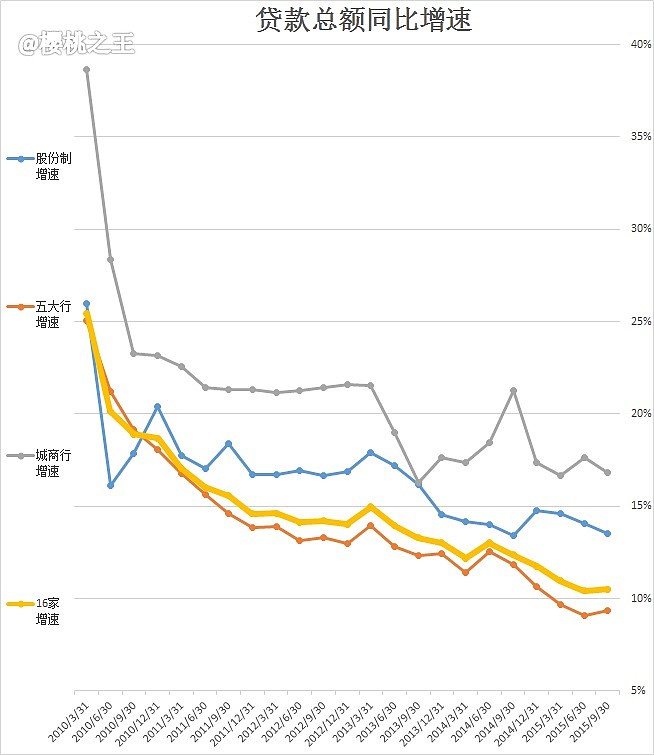

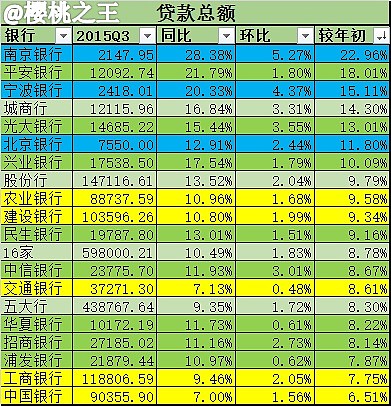

贷款总额达到59.8万亿,同比增10.49%

通常意义下的存贷比(不考虑小微企业优惠) 59.8/81.59=73.29%,较半年报略有上升。 (半年报是72.74%)

贷款同比增速非常稳定,稍有下移的趋势。

同业及其他金融机构存放款项总额达14.67万亿,同比增31.96%

下图可以看出,这个是股份行和五大国有行最接近的一项了。

2015Q3环比降5.44%

五大国有行加大了这方面的开发,所以如果市场有限的话,那么对兴业增长是比较不利的。

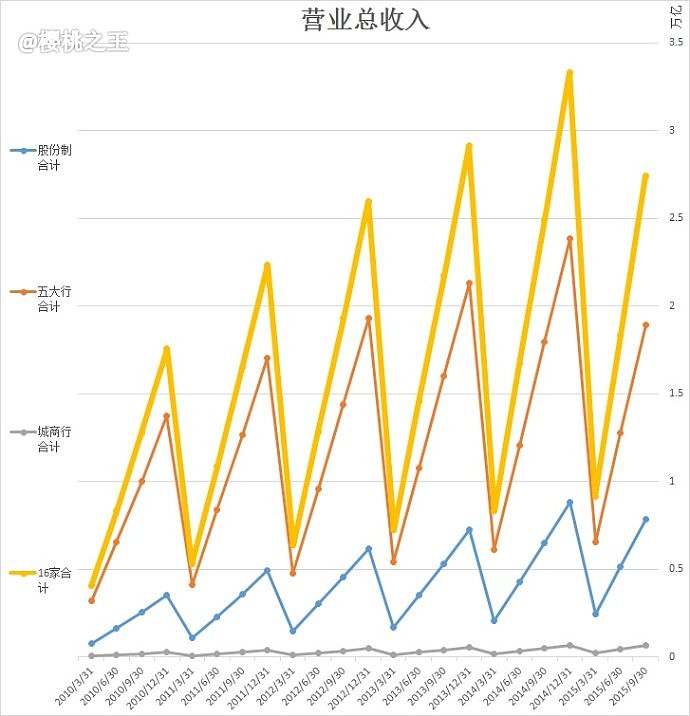

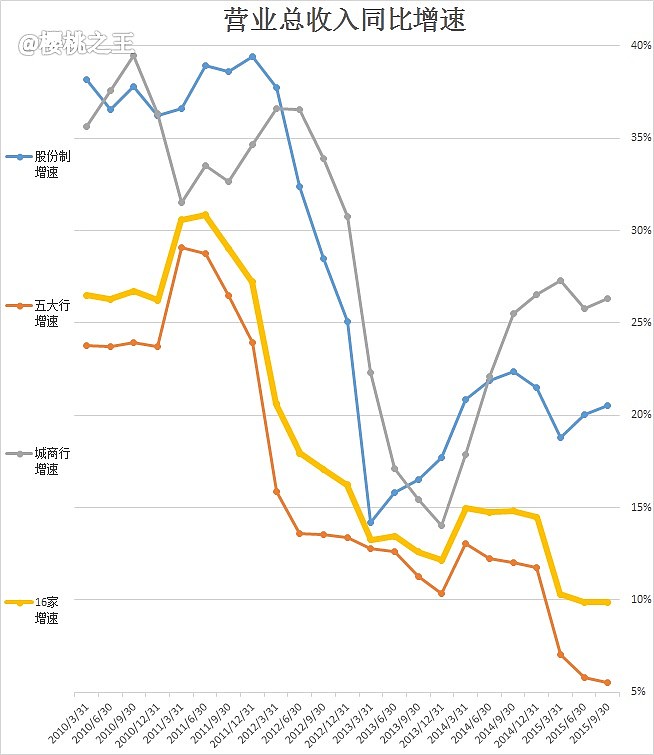

营业收入合计2.74万亿,同比增9.87%

股份行和城商行还能保持相对稳定,在20%之上,但五大行的增速在稳定下降,同比仅增5.54%。

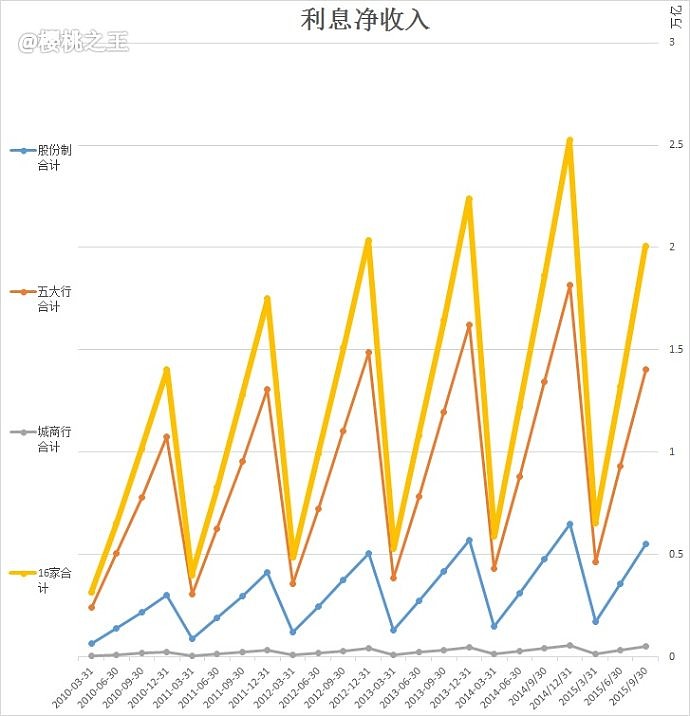

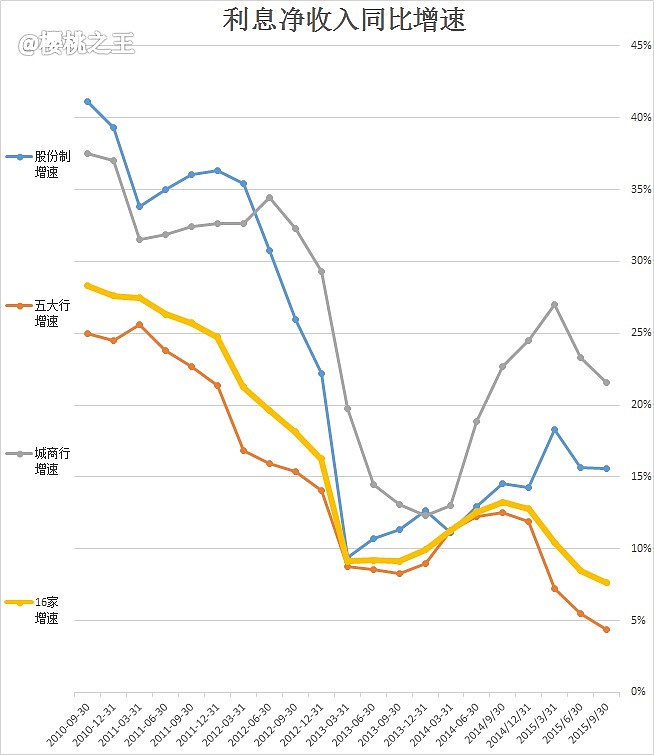

利息净收入2.01万亿,同比增7.63%

但五大行的增速连续四个季度在稳定下降。

民生银行和华夏银行的单季都同比出现了负增长。

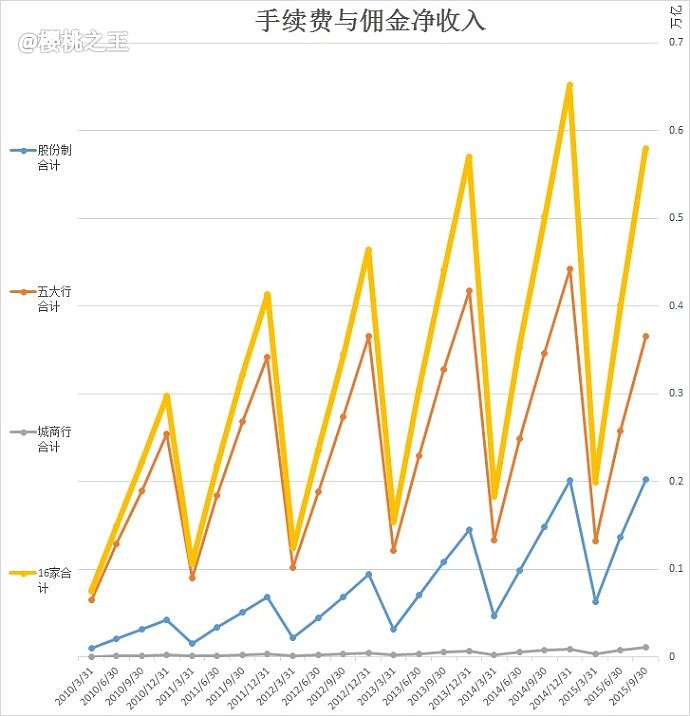

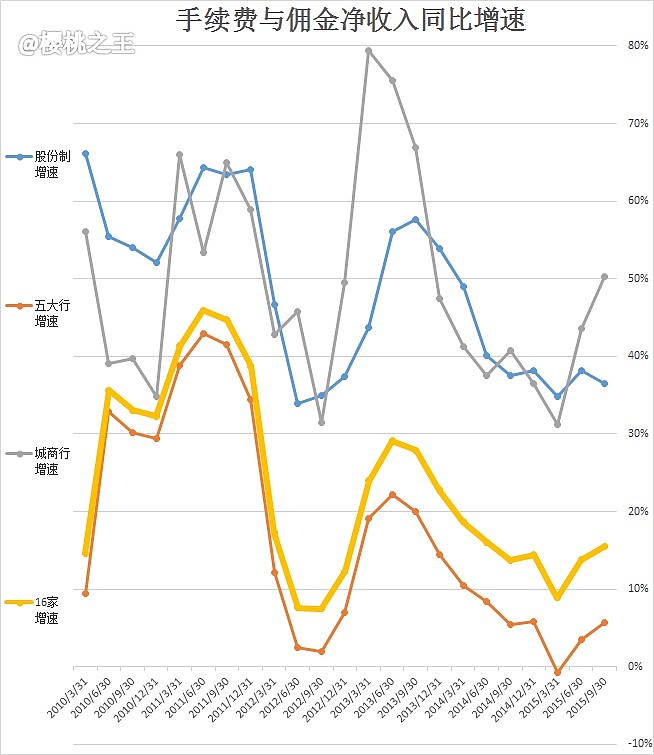

手续费和佣金净收入合计0.58万亿,同比增15.49%

手续费与佣金收入占营业收入的21.12%。

城商行和股份行相对增速较高,达50.27%和36.55%。

股东数合计650.407万,同比增0.42%,环比大降26.6%。

股份制银行的股东数更是创出了多年来的新低,

如果想了解更全面的单只银行股的趋势图,请参见:

2015年三季报五大国有银行趋势图: 网页链接

2015年三季报股份制银行趋势图: 网页链接

2015年三季报三家城商行趋势图: 网页链接

更多@樱桃之王 的数据,请参见:

图说股市财经数据(不断更新中) 网页链接

樱桃之王的微信订阅号:TheCherryKings

新浪博客: 网页链接

新浪微博:网页链接

抄送:$民生银行(SH600016)$ $招商银行(SH600036)$ $浦发银行(SH600000)$ $兴业银行(SH601166)$ $中信银行(SH601998)$ $工商银行(SH601398)$ $中国银行(SH601988)$ $农业银行(SH601288)$ $建设银行(SH601939)$ $交通银行(SH601328)$