但我们发现,如果深入探究“A股平均市盈率”这一概念,却犹如走入了重重迷宫之中,找不到明晰的出口——以2015年2月25日收盘价计算,沪市的静态PE为16.11倍,深市的静态PE为40倍,而扣除“两桶油”和银行板块后,两市对应的静态PE为32.85倍。另外,中小板的静态PE为48.15倍,创业板的静态PE为75.93倍。由于“两桶油”和银行板块的权重极大,“A股平均市盈率”显然是“被平均”了。

我们认为:

其一,简单的以“A股平均市盈率”对比美股,进而得出“A股更便宜”的结论,无疑是经不起推敲的。在扣除“两桶油”和银行板块后,A股的整体估值并不低。

其二,创业板整体估值已经严重偏高,风险极大,虽不排除创业板中有少量个股可以用高成长来支撑这样的高估值,但作为板块整体,已经蕴藏巨大的估值风险。

A股市盈率迷宫

平均市盈率普遍采用的是“股本加权法”进行计算,中证指数有限公司给出的计算方法为“静态市盈率=∑A股总市值/∑年度报告A股净利润”。

不难看出,决定平均市盈率高低的因素除了各个样本个股的市盈率高低外,更为重要的是“权重”因素。

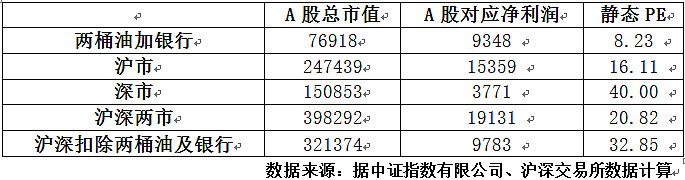

截至2015年2月25日A股市场的平均静态市盈率可参见表一。

A股平均市盈率究竟是多少?对应的股价究竟是高是低?以表一给出的结构化差异巨大的数据为判断依据,投资者将走进一个“市盈率迷宫”。

简单的看,沪深两市的最新平均静态PE为20.69倍,最近一年平均静态PE甚至只有15.35倍。但这一“平均值”能否大致客观的反映整个A股市场真实估值水平高低?我们认为,这一“平均值”实际上是被以“两桶油”和银行板块为代表的少数权重股“扭曲”的结果,它并不能反映A股市场平均意义上的估值水平。

可以看到,将计算范围分为“上海A股、深圳A股、沪深A股、深市主板、中小板、创业板”这样六个板块进行计算,得出的静态PE差距是惊人的。

包含了主要权重股的“上海A股”最新静态PE最低,仅为16.11倍。创业板的最新静态PE则高达75.93倍。换言之,创业板的估值水平为上海A股的4.71倍!

A股的估值实际上表现为一种“阶梯化”的结构:创业板>中小板>深圳A股>深市主板>沪深A股>上海A股,且阶梯的两端差异明显,高估值板块对应的权重偏低,低估值板块占据了大部分权重。

而在“股本加权法”计算之下,总市值不占优势的高估值板块处于“被平均”的地位,而以“两桶油”和银行板块为代表的权重股,尽管绝大部分的股份实际上不会在二级市场流通,却可以在计算中占尽优势,由此拉低了整体平均市盈率。

表一:截至2015年2月25日A股市场平均静态市盈率

创业板:估值风险极高

对于投资者而言,交易的是二级市场实际流通的股份,而不是虽然纳入“平均市盈率”计算,但实际上并不会真正流通的股份。因此在这样一个A股“市盈率迷宫”中,投资者务必仔细辨析各个板块的真实估值水平,切忌以“平均市盈率”一刀切。

在进一步解析权重股对平均市盈率的扭曲之前,我们提请投资者注意,目前创业板以最新静态PE来看,已经处于估值风险畸高的区域,其中蕴藏的风险不得不防范。

2015年以来,创业板指数从1月初的最低1429点一路上行至2月17日的1909点,涨幅达33.58%。

截至2015年2月25日,创业板上市公司家数为421家,最新静态PE为75.93倍,这一估值无论是进行历史对比还是进行跨市场对比,都处于极高的水平。

事实上,接近80倍的PE出现在少部分确实具有极高成长性的个股上,是具有逻辑合理性的,但作为样本数量足够多(已有421家)的一个板块,创业板整体估值水平接近80倍,已不具备合理性。从以往的观察来看,持续的高成长性也只是出现在小部分创业板公司当中。

随着时间进入到2014年度业绩披露窗口期,投资者尤其需要注意创业板“业绩地雷”随时可能出现。

极度高估后的“价值回归”之旅或将漫长而惨痛,可资参考、对比的是近段时间以来中概股当中的网络股的暴跌。其中典型代表为500彩票网,2月25日500彩票网大跌22.37%,该股最近四个交易日已累计下跌43%。此外,2月25日欢聚时代大跌8.48%,酷6跌8%,网易跌6.9%,世纪佳缘、易居中国、搜房、途牛等跌幅超4%。

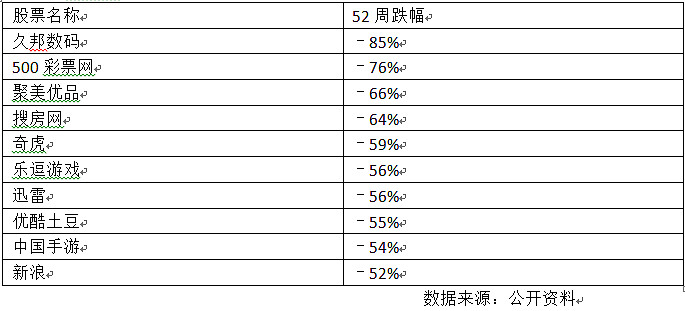

而这些中概网络股的累计跌幅更是惊人(参见表二),排名52周跌幅前十的中概股均为网络概念,且累计跌幅都超过50%。

另外,中小板最新静态PE为48.15倍,板块估值风险虽然低于创业板,但其中部分已被极度高估的个股亦需加以防范。

表二:中概股52周跌幅排行前十

主板市场:仅是名义上的低估值

再回到A股市盈率迷宫当中,是否去掉严重高估值的创业板、估值偏高的中小板,其余的个股(即沪深主板市场)就是处于低估值状态呢?

我们还是以数据来说话。

以“股本加权法”计算,上海A股的最新静态PE为16.11倍,深圳主板最新静态PE为28.36倍。

但如前文所述,这一计算结果建立在少数权重股“扭曲”的基础之上,其中“两桶油”和银行板块由于“净利润”在全部A股上市公司中所占比重极大,两者相加几乎占到全市场将近一半的净利润,因此拉低了平均市盈率。

如果“刨去”两桶油和银行股,A股的平均市盈率是多少?

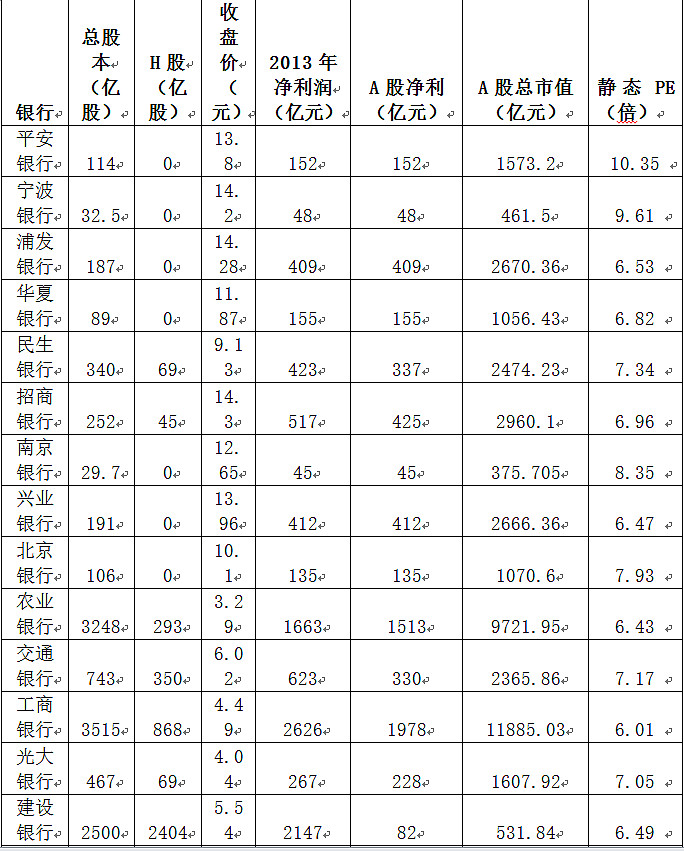

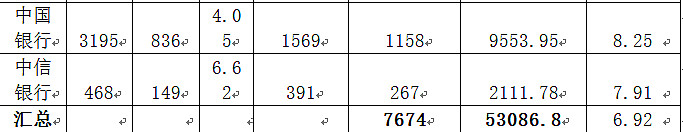

我们给出了中国石油、中国石化,以及16家银行股的总市值以及净利润(参见表三),其中同时有A股和H股的,我们计算其A股总市值,以及对应的A股净利润。

表三:“两桶油”及银行板块对应的A股总市值及A股净利润(单位:亿)

统计数据显示,“两桶油”加银行板块,归属A股的总市值为7.69万亿元,归属A股净利润为9348亿元,对应静态PE为8.22倍。

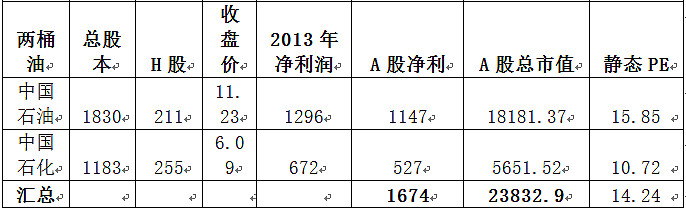

由此我们也可以计算出“两桶油”加银行板块对整体市盈率的拉低情况。(参见表四)

表四:两桶油加银行拉低A股平均市盈率(以2月25日收盘价计算,单位:亿元)

在包含两桶油及银行板块的情况下,沪深两市的平均市盈率低至20.82倍,但在扣除两桶油和银行板块后,沪深两市对应的静态PE约为32.85倍,这样的估值水平从历史对比来看,处于不算高也不算低的“中间位置”。

勿被“市盈率迷宫”迷惑

如前所述,A股市场的投资者所交易的是实际流通的股份,因此对于实际交易具有指导意义的是这部分股份的估值指标。

而以总市值为计算基础的平均市盈率概念之所以营造了一个复杂的“市盈率迷宫”,源于存在纳入平均市盈率计算、但实际上并不会进入到二级市场的股份。

中国石油86.35%的股份由中石油集团持有,中国石化73.39%的股份由中石化集团持有,工商银行93.48%的股份分别由中央汇金和财政部持有。这些股份尽管有流通权,实际上进入到二级市场交易的可能性微乎其微,但却又在平均市盈率计算中占据极大的权重。

从这个角度出发,我们认为主板市场的低估值也仅是名义上的低估值,A股真实的估值水平并不像数值反映的那么低。投资者应该注意的是,在A股的“市盈率迷宫”中应该具体区分各个板块的真实估值水平,勿被迷宫所迷。