昨天发了对H股B和H股ETF的思考,有的朋友还有些疑问。今天统一说下H股指数的3种玩法吧~

H股指数是我目前了解的指数中,可玩性比较高的指数。H股指数的历史收益率大约在11-13%之间,换句话说,如果不考虑估值,无脑投资H股指数,大约可以取得11-13%的年复合收益率。那能不能在此基础上提升收益呢?

我们有三种玩法,可以比较显著的提升对H股指数的投资收益~

第一种玩法:最正统,通过定投,低买高卖

也就是对单纯的H股指数基金定投,像场内的H股ETF。

H股指数全称是恒生中国企业指数,成分股都是内地公司,只不过在香港上市,其基本面与香港没啥关系。H股指数的历史年均盈利在11-13%左右。

港股市场是有效性非常高的市场,H股大部分是金融、能源股,现在宏观经济不景气,这类企业的业绩不会太好看,所以H股指数处于估值比较低的状态。但是经济周期不会一直处于低谷。一旦经济开始复苏,H股指数也会逐渐上涨。不过在经济周期底部,H股指数很难上涨到13倍以上的估值。

所以直接投资H股指数基金,可以这么做:低于10倍市盈率可以考虑开始定投(因为国内投资H股还要多交税和费用,所以开始定投的估值更低点更保险);高于13倍市盈率,就要考虑分批卖出了。

这个玩法最简单,特别适合入门使用,收益也不错,可以从无脑投的11-13%,提升到15-20%以上。而且可以配合估值,估值越低,可以适当的增加当月定投额,这样收益还可以再次提升。

第二种玩法:AH股互换,难度稍大

因为H股指数的成分股和上证50挺像的,有非常高的相关性,所以可以在这两个指数之间轮动。具体的分析在以前文章《轻松提升收益:H股ETF与上证50的轮动玩法》介绍过

例如14年1月2日,上证50指数估值7.51,H股指数估值7.48。而15年5月4日上证50指数估值是13.98,H股指数估值是9.82。假如我们在14年初将H股ETF换为上证50ETF,之后在15年5月换回来,我们所持有的H股ETF份额将增加约42%。这就是轮动策略的威力,不用多掏一分钱,就可以大幅提升持有的份额。

这个稍有些难度,不过对收益的提升很显著,也没有啥风险。本来我们也会去投资更低估的指数,挑出其中相关性高的,做轮动,可以获取额外的收益。

第三种玩法:配合没有下折的H股B,有风险也有一定难度

关于我对H股B的实盘记录可以看这里网页链接

H股B是一只分级B基金,不过它很特殊:H股B没有下折。这是A股没有下折的两只分级B之一,而且当前H股指数估值很低,共同催生了H股B这个很奇特的品种。

投资分级B,主要多了两种额外的风险:

1、下折风险:如果下折,分级B将产生本金永久性损失的风险。

2、长期持有分级b,收益能否覆盖基金成本与利息成本:如果不能覆盖,那长期持有的时候基金的“价值”会被成本不断的吞噬。如果指数横盘,我们也会慢慢产生亏损。

H股B不会下折,第一种风险基本没有,主要是第二种风险。

关于H股B能否覆盖成本的分析,网上已经有很多分析,争议也很大。

一个主流的观点是H股指数有很高的股息率。这样考虑到H股b的杠杆,它可以收获到更高的股息,理论上是可以覆盖掉成本的。但这仅仅是理论上,股息率是根据过去一年的数据来计算的。经济是否能触底回升不确定,未来一年能否收获到如此高的股息率是个未知数。

但是当H股指数估值低到一定的程度,是有可能可以覆盖到这些成本的。而且H股指数在极低估值不会持续多久,换句话说,如果在极低估值投资H股B,理论上分红可以覆盖成本,而且因为极低估值会很快修复,也不用持有H股B太长时间,成本也不会太高。

多低的估值适合投资H股B呢?理论上大约是7PE,小于7PE的估值在H股指数历史上只出现过不到3%的时间长度。

所以我们可以在7PE以下切换到定投H股B,这样理论上可以获取更高的收益。

这是理论上的,对分级B这种非常复杂的品种,出现什么特殊情况都有可能。

像去年12月到今年2月,港股出现一波比较大的下跌。没有下折的H股B出现一种“诡异”的走势:从1月初指数下跌,分级B也跟着下跌,但是当下跌到0.57元左右时,分级B价格走势跟理论净值的走势出现了比较大的分离,原因是因为没有下折保护,H股A分担了一部分H股b的下跌,导致H股B理论跌幅小了,溢价率非常高。这是没有下折保护的分级B的特点。

以后分级B可能还会出很多幺蛾子,所以H股B不建议不了解分级基金的朋友操作。

目前我对H股B的操作,仅限于H股指数7PE以下。

1.H股指数7PE以下,切换到定投H股B

2.H股指数7PE以下,可以把H股ETF分批换到H股B。像之前7PE大约对应H股B0.8元,那0.8元以下,可以每跌0.05元就把10%的H股ETF换到H股B。到2016年4月1日,7PE大约对应H股B0.73元,与之前有一点不同。

这个玩法从15年12月份到现在成功了,但不像前两个玩法那么靠谱,有一定的风险,建议充分了解分级基金后再参与。

无脑投资H股指数,可以获取11-13%的年复合收益率;配合低估值定投,我们可以把收益率提升到15-20%;再加上和上证50轮动,还可以每隔几年大幅没有成本的提升持股数量;H股B可以在极低估值提升一定收益。

上面三种玩法都是建立在H股指数基本面还算可控的基础上。15年全年,H股指数盈利下跌约7%,这个下降幅度相比较5-7倍的市盈率来说,仍然有不错的安全空间,市盈率仍然有效。但未来如果出现意外,还是得具体情况具体分析。

理论上H股指数还有很多玩法,像H股分级基金底仓套利、配合H股股指期货做套利等等,都可以在长期持有的时候提升额外的收益哦。其他指数也会有类似的玩法,这种一鱼多吃的投资策略,我们以后也会慢慢分析~~

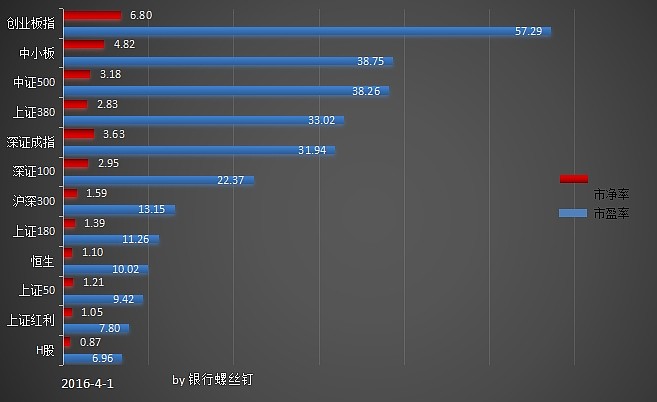

4月1日指数估值