经常遇到朋友跟我抱怨指数基金有很多不足,像H股指数中内地银行股占比过高,红利指数经常把一些偶然高分红但实际上经营不好的公司重仓。而且这些指数基金大多也会按照市值分配权重,导致指数基金仓位过于集中在某些股票上。行业分配也不太合理。

这些缺点是可观存在的,也确实影响了我们的收益。今天我们就来自制一个更加优秀、收益率更高的指数基金~

(PS: 其实这也是我未来的一个理想:私募型指数基金。公募基金有主动型的基金,也有被动型的指数基金,但很少听说私募基金有指数型的基金。

私募指数基金的策略比公募指数基金更加灵活,长期收益更好;只要策略制定优秀,被动的指数基金可以战胜大多数的主动管理型私募基金。

更重要的是,这种“私募指数基金”也是可以近乎永续存在的,即使更换了私募基金经理,未来这个私募指数基金也可以正常运作。而且基金可以更加个性化的分配收益,例如每年多次分红,让基金分红能成为生活收入的稳定来源。

我也申请了雪球的私募种子基金,不过好像要凑够300万,申请成功了要达到门槛还要一百多万

1.确立核心策略

首先要有一个切实可行的、长期收益不错的核心策略,并把它量化。

指数就是一个规则,或者说一个策略。例如上证50的核心规则“从上证交易所挑选规模最大、流动性最好的50只股票”,红利指数的核心规则“从上证交易所挑选最近两年现金股息率最高的50只股票”。这些策略都很简单,实际上我们可以通过优化策略实现更好的收益。

策略有很多,我们可以直接从现成的指数基金中借鉴,也可以参考投资大师的策略。这里推荐申万宏源的一个量化分析系列《申万大师系列价值投资篇》,里面介绍了十几个知名投资大师的投资策略,包括格雷厄姆、彼得林奇等。并对这些策略进行了量化,直接百度就能看到。

这里拿麦克·贝利的“2-2-2选股法”做个说明。这个策略比较简单,收益不错,道理也说得通,量化起来容易,就拿它来作说明。

这个策略有三个2:

(1)股票预期市盈率低于市场平均预期市盈率的二分之一

(2)公司预期盈利成长率大于市场平均预期盈利成长率的二分之一

(3)股票市净率小于2

总体来说,就是市盈率市净率找低估的,同时市净率限定了最高数值;盈利成长率有一定的要求。整体来说这个策略兼具低估值和一定的成长性,理论上是可行的。

(ps: 关于核心策略,其实但看回测会有很多年复合收益达到上百的逆天策略,但大多是基于波动、图形、技术指标等的。这类策略短期收益不错,但长期是否能经得起考验很难说。最好还是选择具备普适性的价值投资作为核心策略,再利用辅助策略提升收益。)

2.确立辅助策略

核心策略可以选出一篮子股票,也有可能一只也选不出来,要配合辅助策略。

辅助策略有很多,例如AH股精明策略(A股H股谁低估选谁)、等权重策略、定期再平衡策略等等。这些策略可以套用在任何一个核心策略上,来帮助提升核心策略的收益。其中,最主要的辅助策略有两个:成分股数量和加权方式。

对自制指数来说,市值加权既繁琐效果又不好,不如直接用等权重加权。即将资金平均分配到每一个成分股上,定期再平衡。我们在《自带再平衡策略:等权重指数》网页链接一文中已经介绍过等权重加权的威力。

自己构建指数基金没必要成分股数量太多,10只以下即可,具体多少最合适需要用数据回测。

理论上,不考虑任何交易成本,成分股数量越少,指数波动越高,长期收益越高;动态再平衡成分股数量越多、再平衡越频繁收益越高。这两个有一定的冲突,所以需要根据历史数据回测选出最优方案。

3.通过历史回测,制定最佳策略

基本策略框架已经置顶了,接下来要通过历史数据回测确定细节。例如成分股数量多少比较合适,每隔多少天再平衡一次收益会更好等等。这里推荐一个网站果仁网,它可以很方便的对历史数据进行回测。

在回测“2-2-2”策略的时候,果仁网没有这么详细的策略,我将策略改成了“市盈率排名最小的50%个股,预期盈利增长率排名最大的50%个股,市净率小于2”这三个规则的交集。

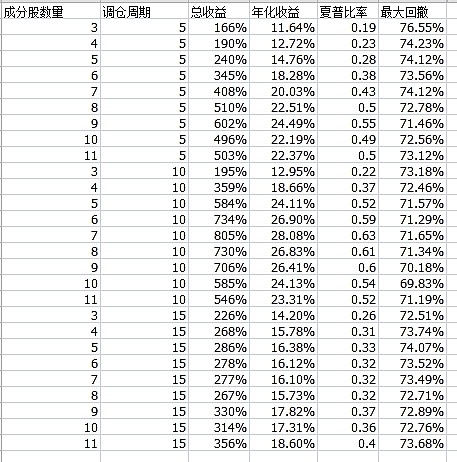

对核心策略和辅助策略进行回测,回测的是2007年1月4日至今的数据,以每日收盘价计算,交易费用双边千分之二。简单回测了一下数据:

从这些数据中,我们可以看到

(1)即便是相同的核心策略,不同的辅助策略导致的最终收益也有非常大的差别。辅助策略有很大的优化空间,可以更好的提升指数收益。

(2)成分股数量越多,再平衡理论上的收益会更好。但是成分股数量越多,指数的仓位越分散,长期收益会变差。

这也就意味着,再平衡带来的超额收益,与成分股数量增多带来的收益减少,会有一个最佳平衡点。

从目前的数据来看,对“2-2-2”策略,这个平衡点在7个成分股左右。

(3)并不是再平衡周期越短,超额收益就越高,因为有交易成本等因素。对“2-2-2”策略,千分之二的双边成本,10个交易日再平衡一次比较合适。

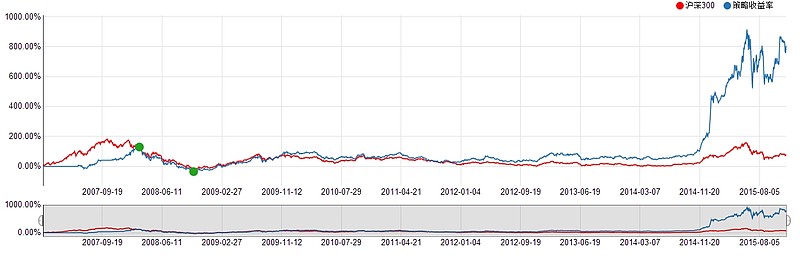

所以简单回测后,发现对“2-2-2”策略,7个成分股,每10个交易日重新选股再平衡一次理论上收益更好。这是从07年到现在的收益曲线,总收益805%,年化28%,最大回撤71%。

大师们的策略在A股一样有效。

4.其他条件

我们已经完成了指数的策略

(1)核心策略,来源于“2-2-2”

·市盈率排名最小的50%个股,

·预期盈利增长率排名最大的50%个股

·市净率小于2

(2)辅助策略用了两个

·最多7个成分股,最少没有股票仓位。

·从建仓开始,每隔10个交易日重新选股,等权重分配资金。

还有一些其他规则,应付特殊情况。例如

(1)没有找到符合主策略的成分股,将资金投入到低风险理财中,例如货币基金

(2)有符合条件的成分股,但数量不足7,则将资金分为7份,每一份对应一个成分股,剩余部分投入到低风险理财中

(3)成分股现金分红、货币基金分红等暂时投入到低风险理财中,等待下一次再平衡时一并归入重新分配。

(4)如果在下一次再平衡时遭遇成分股停牌,则将停牌股暂时排除,剩余资金分为7份,继续投入。

这样我们就完成了一个简单的自制指数了

因为策略更加优化,成分股更集中,等权重分配,而且成分股新陈代谢速度也比传统指数快很多,这个简单的自制指数可以获取比市面上传统指数更高的回报:经过简单优化,自制指数基金的理论收益可以获得250%的提升, 而且还有很大的优化空间。

核心策略可以加入更多的价值投资指标,例如股息率、ROE等等来实现更好的收益;辅助策略在本文例子中只添加了两个,其实被证实有效的辅助策略还有非常多,例如限制行业数量、AH股互换套利等等。

股票空仓的时候,我们还可以学习更多的低风险投资方式,例如套利,获得比货币基金更高的收益一点都不难。这样又可以提升自制指数基金的收益。

总结

自制指数对收益影响最大的是核心策略,其次是辅助策略。理论上客观世界中肯定存在一个长期收益最大化的策略。这是我们“指数化”投资所要追求的目标。

大家可以参考下申万宏源的大师系列量化分析,非常不错的系列报告。“2-2-2”策略只是其中一个简单易行的策略,大家可以挑选符合自己口味的策略来自制指数,甚至可以自己编纂。

随着我们资金和投资知识的积累,市面上普通指数基金迟早会无法满足我们的需求,未来我们自己构建自己的“私募指数基金”是必然趋势。这篇文章是抛砖引玉,希望大家有什么好的研究结果也多多分享

只要规则科学合理,我们自制的指数基金甚至可以套用在任何一个其他国家的股市上,把全球股票市场作为自己的舞台。希望我们可以坚持到那一天的到来

$H股ETF(SH510900)$ $红利ETF(SH510880)$

$沪深300(SH000300)$ $上证50(SH000016)$

$上证180(SH000010)$