7月18日开盘,风电板块延续7月以来上涨态势,行业个股强势拉升,截至收盘,$永清环保(SZ300187)$ 出现“20cm”涨停;$新风光(SH688663)$ 、$漳州发展(SZ000753)$ 、宁波东力(002164.SZ)、弘讯科技(603015.SH)、广宇发展(000537.SZ)、节能风电(601016.SH)、豫能控股(001896.SZ)、江苏华辰(603097.SH)等多股涨停;南网科技涨幅超16%。

新能源补贴释放利好,风电增长预期明确

周末,国家对于新能源补贴再次释放利好。

据国家电网消息,2022年年度预算第一次请款,财政部共预计拨付公司可再生能源电价附加补助资金年度预算399.37亿元,其中风力发电约105亿元、太阳能发电约260亿元、生物质能发电约34亿元。

此外,近期辽宁、浙江舟山等沿海地区对风电产业的规划也进一步引爆行情,风电板块热度再起。例如,在风电央补退出下,各省补贴对产业形成利好。近日浙江省舟山市发布《关于2022年风电、光伏项目开发建设有关事项的通知》持续加码海上风电,并对海上风电进行省级补贴。

据克拉克森发布研究专题报告《聚焦中国海上风电市场》,显示,中国在过去十年内已迅速成长为欧洲以外的另一主要海上风电市场。截至目前,中国总计投运102个海上风场,装机规模达24吉瓦,涵盖约5000台海上风机,占全球海上风电投运规模的45%以上。

我国现已成为全球海上风电投运规模最大的国家。据其预计,中国海上风电投运规模有望在“十四五”末期达到约60吉瓦,较当前投运水平(24吉瓦)增长约150%。

中报季开启,业绩表现分化

虽然近两年风电行业一直处于高景气周期,但从已经披露2022年上半年业绩预告的企业看,风电产业链分化较为严重。

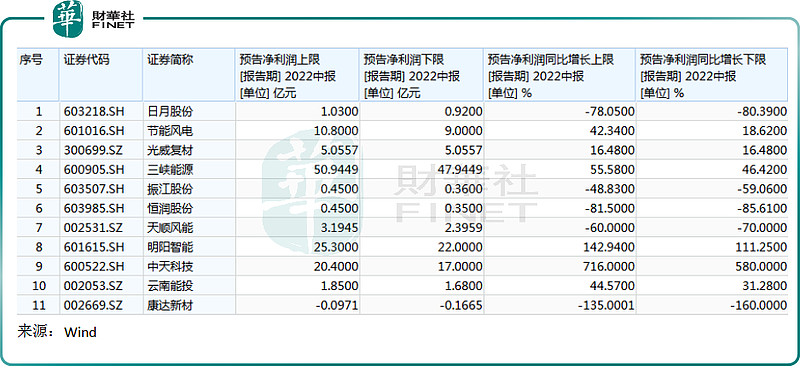

当前Wind 42支风电产业成份股,有11支已披露2022年中期业绩预告。

从净利润规模上限看,预计今年上半年,三峡能源(600905.SH)、明阳智能(601615.SH)、中天科技(600522.SH)、节能风电(601016.SH)净利润均超10亿元;

从净利润同比增长上限看,中天科技、明阳智能增速遥遥领先,三峡能源、云南能投、节能风电位居第二梯队。

而振江股份(603507.SH)、天顺风能(002531.SZ)、日月股份(603218.SH)、恒润股份(603985.SH)、康达新材(002669.SZ)则在今年上半年录得净利润下滑。

业绩大增的明阳智能表示,2022年1-6月风电行业整体保持稳步发展态势,今年上半年,明阳智能在手订单增加及风机交付规模上升导致公司营业收入有所增长。此外公司电站项目转让的规模和收益较上年同期增加。

相较之下,天顺风能、日月股份等均披露业绩预减公告,且幅度较大。同处于风电产业链各家企业业绩表现还是冷暖不一。

对于业绩下滑,日月股份表示,受疫情、地缘冲突及全球通胀加剧等影响,2022年上半年公司产品的主要原材料价格居高不下,产品成本同比大幅上升;由于需求下降,公司销售收入和产品销售单价均有所下降,公司产品毛利率同比出现较大幅度下降,导致2022年上半年度的经营业绩预计出现较大幅度下降。

天顺风能则表示,2022年以来,受全球疫情影响以及风电行业在2020年和2021年抢装之后,市场需求阶段性不足,公司下游客户需求迟延,导致营业收入下滑,进而影响到期内净利润表现。

之所以同处于一个风电产业链,业绩却冷暖不一,这与巨头们所属的产业链细分环节、业务属性有一定关系。

今年净利润大涨的明阳智能是风电整机厂,其将零部件整合成风电机组出售给下游风电运营商,技术含量较高,业务整合能力强,规模优势明显,代表企业有金风科技(002202.SZ)、明阳智能(601615.SH)、运达股份(300772.SZ)、电气风电(688660)等。

而业绩出现下滑的天顺风能是塔筒企业,处于整机厂的上游,当下游整机厂需求减弱时,其业绩就会呈现阶段性波动。和天顺风能情况相似,日月股份为全球风电铸件龙头,也属于产业链上游,较为容易受到2021年风电抢装潮的影响,导致阶段性需求不足,进而影响业绩。

需求只是一方面,今年上半年原材料成本一直高居不下,上游风电设备、风电零部件厂商都受到很大影响。不过近期以铜、铝等代表的大宗商品价格近期持续回落,制造业原料成本大幅减缓,对风电制造环节的企业形成利好。

但令很多人没想到的是,两家公司股票却在公告披露次日股价齐刷刷上涨,天顺风能还涨停。这就与近期产业链政策、原材料、需求利好有关,在新旧能源切换时代背景下,市场还是看好风电产业的未来。

海上风电增长较快,海缆企业业绩向好

不过事也有例外,虽然同处于风电产业链上游,今年上半年电缆垂直领域企业业绩表现较好。

今年上半年,中天科技预计实现归母净利润17亿元到20.4亿元,与上年同期(追溯调整后)相比,同比增加580%到716%。

中天科技是中国光纤光缆“五巨头”之一,同时也是重要的电力、海洋装备产品供应商,公司产品不仅在国内市占率高,还远销欧洲、加拿大、越南等全球市场,截至2021年底,中天海缆供货业绩覆盖除南极洲以外的六大洲,总里程超20000千米。

公司业绩之所以能够暴涨主要得益于海上风电拉动。今年上半年,公司紧抓海上风电高速发展机遇,在海底电缆、海洋工程等方面的技术创新与市场地位进一步巩固;此外,光通信产业市场需求提升,公司在主要客户项目的中标份额较好,盈利能力明显提升。

海上风电被公认为是风电产业增长较快的一支力量,今年沿海各省相继公布十四五装机规划,到2025年海风装机规模有望新增60GW,约为2020年的6.7倍。同时,欧洲等全球市场也在加码海上风电,开启海缆新旺季,对国内海缆产业形成实质利好。

海上风电景气度带动海缆市场发展,海缆细分领域巨头有东方电缆(603606.SH)、中天科技、亨通光电(600487.SH)、汉缆股份(002498.SZ)、宝胜股份(600973.SH)等,市场集中度较高,前三家市占率分别达到37%、38%、17%。

综合来看,在国家不遗余力推动下,我国风电产业发展规模日趋壮大,行业增长逻辑明确,在全球能源危机发酵、新老能源代替趋势下,风电等新能源发电无疑成为各国发展重心,风电产业链企业前景可期。

不过分化也同时存在,投资者还需擦亮双眼,寻找具有明确增长前景的细分领域与企业。

李莹