转债市场整体描述

整体看,转债市场与权益市场整体下跌,转债价格继续下行,接近99元,整体股性估值上升,表示弹性降低,局部股性估值下降,较正股弹性上升,较上周更加有利于布局。债性估值下行,主要是转债价格下跌,转债的到期收益率上升,压缩债心估值。另外从国债收益率看,中长期收益率略有上行,短期收益率下行。

上周46支转债上涨,67支转债下跌,整体是下跌趋势

涨幅居前的是机电转债/常熟转债/小康转债/星源转债;跌幅居前是东财转债/康泰转债/太阳转债

涨幅top5与跌幅top5转债与正股涨跌情况

从个券层面看,三一转债/常熟转债/艾华转债/机电转债/航电转债/景旺转债相对优于正股

蓝标转债/横河转债优于国债;

$三一转债(SH110032)$ $常熟转债(SH113018)$ $蓝标转债(SZ123001)$

以上仅是针对转债市场相关数据得出结论,不构成投资意见![]()

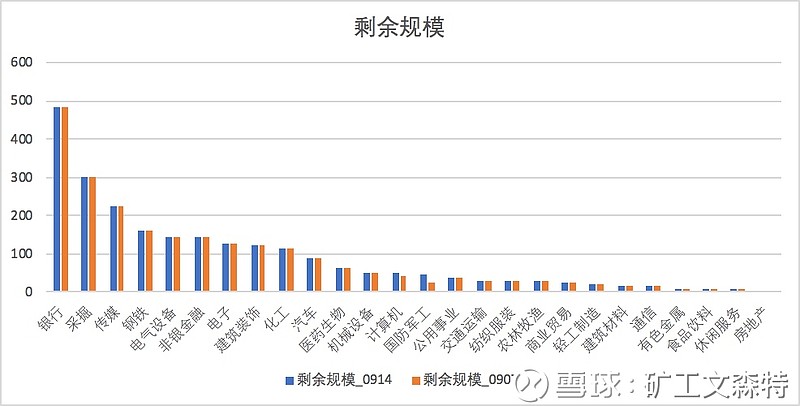

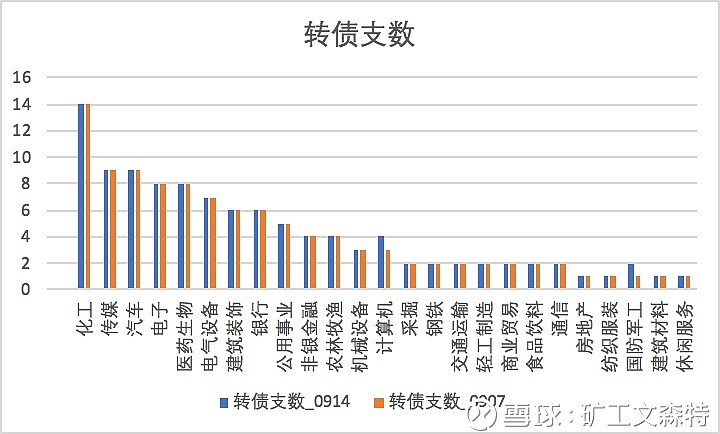

规模与行业分布

目前存续转债108只,剩余规模2344亿元,新增两只新的可转债,机电转债与蓝盾转债,规模分别为21亿元与5.38亿元。

按行业区分剩余规模

按行业分转债存续数量

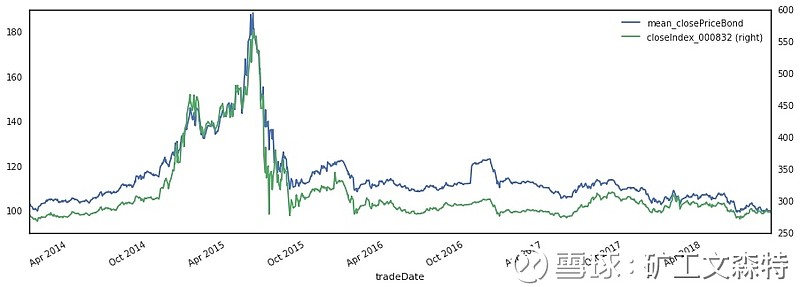

中证转债vs上证指数

从指数看:与上周相比,转债指数与上证指数都是略有下跌。转债从282变为280,跌幅-0.77%, 上证指数从2702变为2681,跌幅-0.19%,两个指数趋势一致,本周都是前几日一路下行,到周四的时候反弹,周五继续下行。

历史数据

近期局部

转债市场数据

平均转债价格vs中证转债指数:

本周平均转债价格一路走低,周五略有上涨,从99.69下降至99.11。

历史数据:

近30天局部:

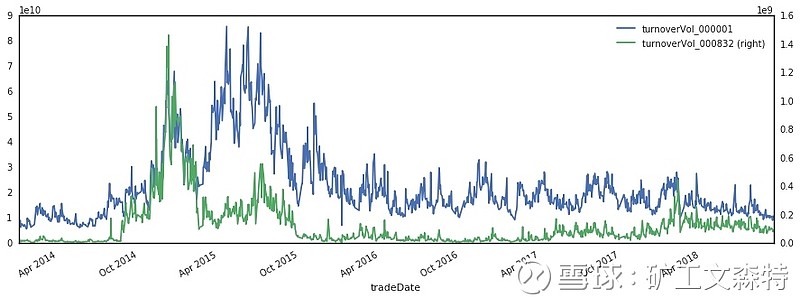

从成交量看,上证指数的成交量近期进一步走低

上证指数成交量vs中证转债指数成交量

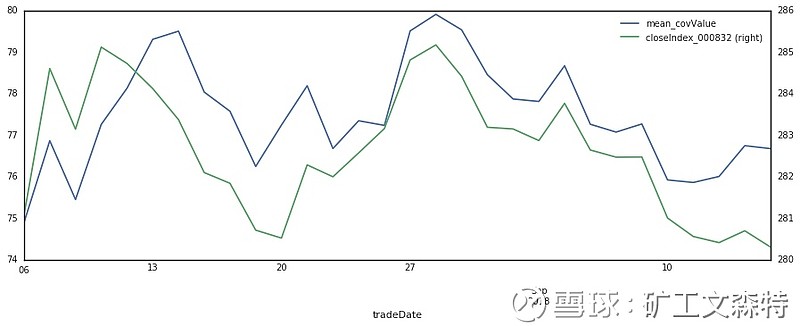

平均转股价值vs中证转债指数:

平均转股价值从77.27下降至76.68,周三周四较前一日上涨,其他工作日下跌。

历史数据:

近30天历史局部:

整体股性估值/局部股性估值(平价 90-115):

本周整体平均转股溢价率较上周略有抬升,从37.73上升至38.18,接近80%的历史分位;

局部平均转股溢价率较上周有所降低,从8.34下降至6.94,目前处于8%历史分位;

表示转债较正股的整体弹性有所降低,但是中长期看,弹性有所上升,上周有股性估值压缩过程,较上周,本周的布局时点会好一些。

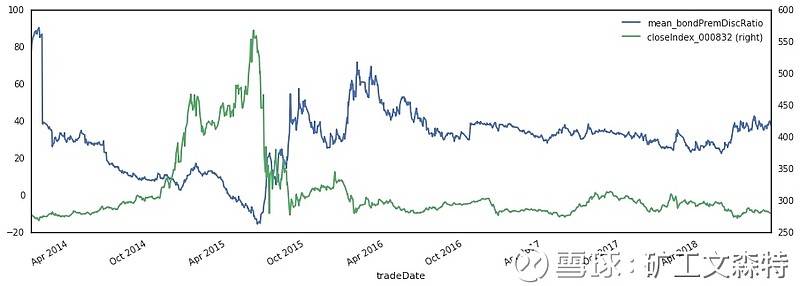

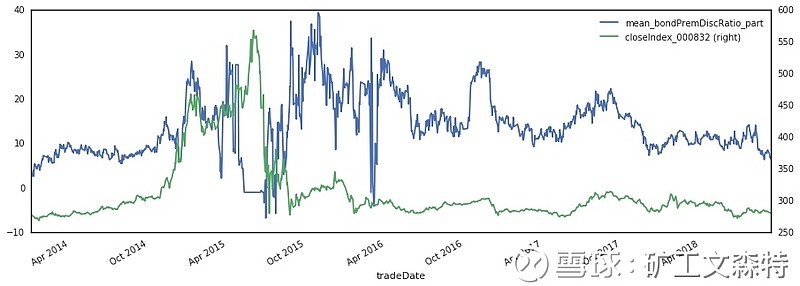

整体平均转股溢价率vs中证转债历史数据:

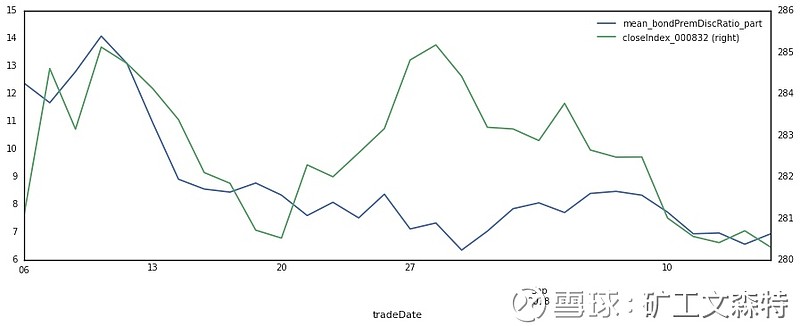

整体平均转股溢价率vs中证转债近30天局部:

局部平均转股溢价率vs中证转债历史数据:

局部平均转股溢价率vs中证转债仅30天历史数据:

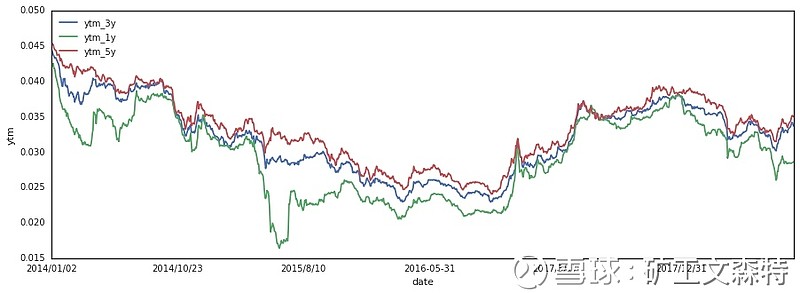

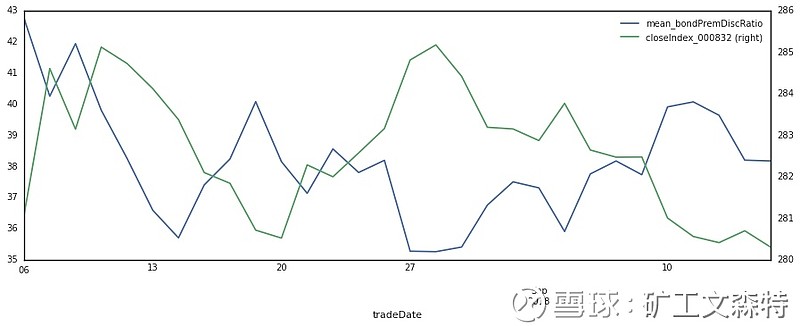

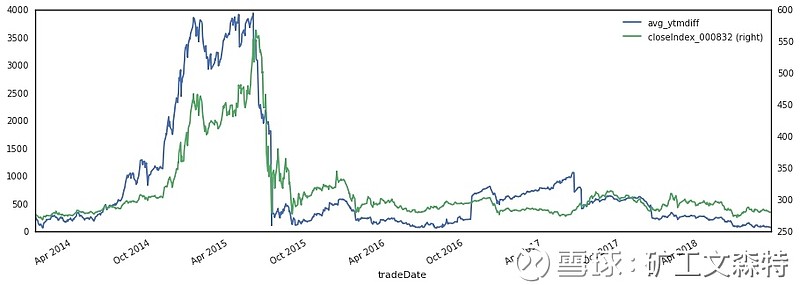

债性估值(平均ytm利差:同期限国债收益率-到期收益率):

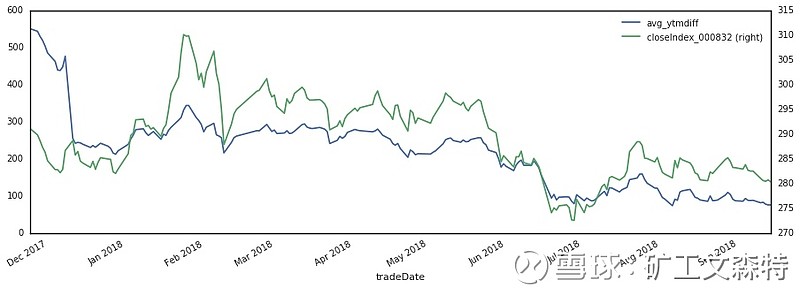

债性估值从87.58降低至75

整体转债价格降低,导致债券的收益率上升,压缩债性估值。

历史数据:

近30天局部:

局部股性估值标准差vs局部股性估值变异系数vs中证转债指数

上周周五,市场的一致性预期最为一致,标准差最小,转债指数下跌。而从表现看,周五55支转债下跌,45支转债上涨,中证转债整体下跌-0.14%.

近14天数据(中证转债vs局部平均转股溢价率标准差vs局部平均转股溢价率变异系数*10)

整体市场数值

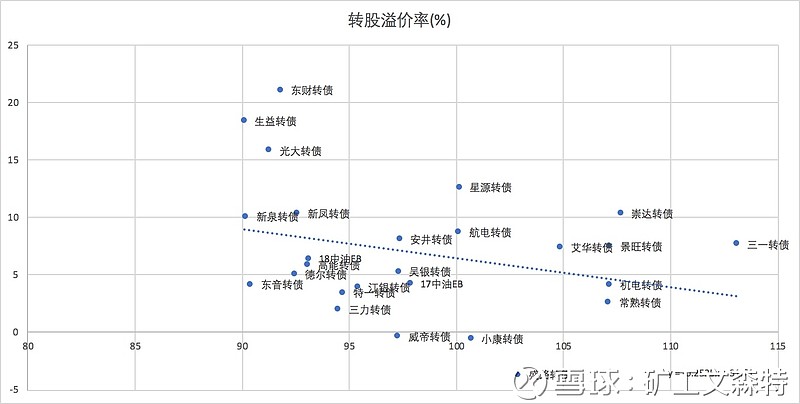

转股溢价率曲线

本周较上周趋势线变得更加平坦,且位置下移,表示转债相对正股弹性变大,看中低平价且低转股溢价率个券

此时较上周更具有配置价值。

20180914转股溢价率曲线

20180907转股溢价率曲线

资金面情况

本周国债收益率小幅变动:1年期从2.8438%变更为2.8423%,下降0.15BP,3年期收益率从3.3607%变为3.3678%,增加0.71BP,5年期从3.4366%上升至3.4977%,增加6.11BP,呈现短期收益率下行,长期收益率上行的趋势。