茅台、伊利和格力是我目前持有的三只消费股,首次买入时间最早的是2014年的格力电器,稍晚的是2016年的贵州茅台和伊利股份,可以说以上三家公司也是我最熟悉的消费股。

闲来无事,不妨畅想一下,3年后这3家公司分别值多少钱。

在此之前,特别声明:3年后的业绩和估值其实是无法准确预测的,本人只是根据这3家公司的公开数据和个人跟踪理解做出的模糊判断,并非荐股,看官权当一乐,不可当真。

言归正传:

首先,去年茅台已经给出了2023年全年业绩预告,全年净利润735亿。

格力已经给出了2023年全年净利润范围:270 亿元–293 亿元,按中位数281亿预估。

伊利目前没有发布业绩快报,目前2023年3季度利润93.8亿,个人毛估全年利润在105亿左右。

三年后业绩预测:

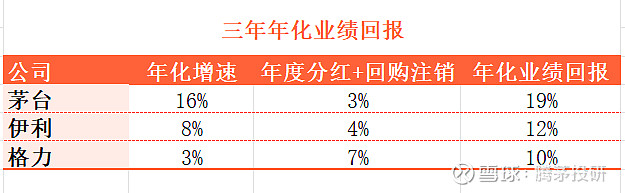

以上表格是我预测的茅台、伊利、格力三家公司的年化业绩增速和由此推算的3年后公司净利润。茅台和伊利的确定性相对比较高,年化业绩增速大概在±2%之间,不过格力电器预测难度非常高,这也是为什么格力的争议如此之大,熊市里PE给的如此之低的原因。我首先根据偏悲观情况,给与格力3%的年化净利润增速,后面我会再谈一谈偏乐观情况。

三年年化业绩回报:

除了年化增长,再来看看三家公司的分红,茅台和伊利是相对比较稳定的,格力分红虽然每年要看董总的心情,但是总体来说,分红+回购注销三年下来,年化7%是可以达成的。那么年化增速+分红+回购注销,不考虑分红再投的话基本就是业绩回报了(非股价回报)。

股价年化回报:

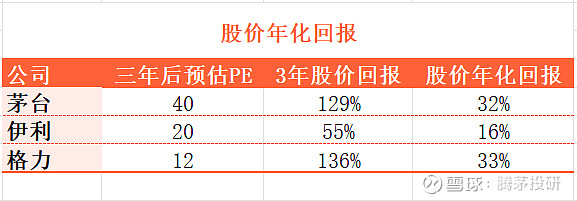

上表的股价回报预期已经包含了分红。其中三年后预估PE是个人猜测,之前我在雪球个人专栏中写了贵州茅台和伊利股份的DDM估值法,计算出茅台和伊利的合理估值分别为40倍和20倍左右(DDM估值法本身有主观成分,只是代表一种估值思路和我本人的估值预期),格力则是拍脑袋给的合理估值。考虑到目前大熊市,所有资产都是折价的,三年后如果市场回归正常,以上3家公司可能回归到一个相对合理的估值,可能有看官会说,茅台估值高了,格力估值低了云云,本文限于篇幅,不做过多解释了,后期会单独出一篇文章,讲一讲我对消费股估值的理解。

那么回到上表,三年后茅台、伊利、格力估值如果都得到一定程度的修正,那么叠加业绩增长+分红+回购注销,3年后股价可能给与正向的回报,按上表三年后预期估值+业绩增速+分红+回购注销得出以上3家公司的股价回报,最终得出3家公司的股价年化回报为:茅台32%,伊利16%,格力13%。这其实也是为什么当下市场给与茅台估值更高的玄妙所在。

黑马格力?

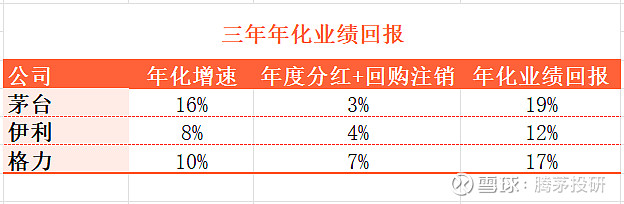

之前我有提到3%的业绩增速是我给格力偏悲观的一个业绩预期,格力也是三家公司中不确定性最大的,如果今年一、二手地产市场可以超预期,那么格力三年10%的年化业绩增速可能就变得容易了。

如是,我重新贴一下三家公司的三年后业绩预测、年化业绩回报和股价年化回报:

在这里,除了将格力的业绩年化增速调整到10%之外,我将3年后格力的预估PE调整为12倍。目前市场给与格力7PE的估值肯定没有料想到未来3年格力有10%的业绩增速,所以一旦达成,可以实现戴维斯双击,则格力的股价年化回报可能超越茅台,达到33%!

写在最后:

消费股由于稳定的现金流和经营预期,市场往往按照现金流贴现来估值,很多人初入股市是根据PEG来给公司估值的。其实PEG易学难用,并不适合给稳定期的消费股公司估值。如果用PEG来估值,就永远看不懂茅台、伊利,甚至格力,这也是为什么很多刚入行的投资人一直看不懂消费股,觉得消费股估值永远高高在上的原因所在。

注意:此内容为本人投资思考,非荐股;所有内容不能保证真实,不可做投资参考;入市有风险,投资需谨慎,责任需自担。