美国5月的CPI同比再创40年新高,6月美联储议息会议上鹰派加息,会后鲍威尔又以鸽派发言安抚市场。那么接下来美联储的货币政策怎么走,会不会继续鹰派加息,又是否会因预防经济衰退而再次转向鸽派?

首先,本月美联储的议息会议上,主要有三件事,第一件就是一次性加息75个基点,这是1994年以来的最大幅度的单次加息;第二件是美联储票委们对今年年末政策利率的预测从3月的2%上调到了3.4%,超过了他们认为的中长期利率水平2.5%,这样的利率水平毫无疑问将压制正常的需求;第三件是会议声明删除了“认为通胀将回到2%目标”的说法,同时下调今年增长预期、上调失业率和通胀预期。种种迹象表明,4月月报中我们曾经警告过“美联储将用牺牲经济增长的方式来控制通胀”,在美国通胀再创新高后变得更加现实。

我们先回顾一下历史,大家都知道,美联储或者说所有国家央行货币政策的主要任务就是稳定物价和稳定就业。

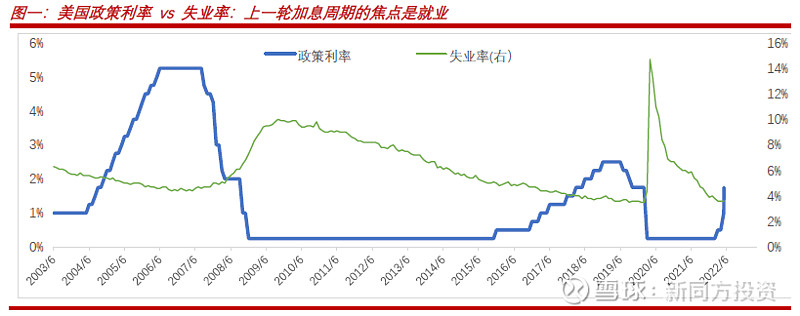

在上一轮周期中,美国通胀并不像今天这般高企,始终在2%上下震荡,失业率反而是缓慢改善(图一)。所以当时美联储加息不是为了防止经济过热,而是要为下一次经济危机储备政策空间。从2015年底开始,美联储边走边看用了三年时间才加息到2.5%。在加息末期,律师出身的联储主席鲍威尔抵挡住了时任总统特朗普多次公开发言阻止加息的压力。直到加息结束半年后的2019年夏天,持续的升息和缩表在美国引发了流动性危机,鲍威尔才转向把利率降回1.75%,并重启扩表。这一期间,市场主要是通过每个月公布的就业数据来判断美联储的加息动作。

从这一段历史可以看出,一方面鲍威尔能够维持央行的独立性,顶住来自政府刺激经济的压力;另一方面,货币政策总是滞后的,每次都要等到基本面或者流动性出现状况,政策才会发生改变。

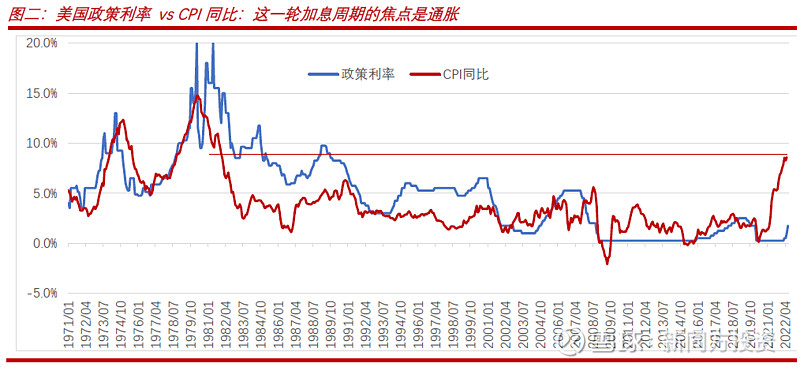

回到本轮加息周期,得益于旺盛的劳动力需求,早在今年3月,美国失业率就已经降至3.6%,可以说达到了充分就业,但通胀则以40年来未见的速度袭来(图二)。所以稳定就业不是本轮美联储的优先目标,稳定物价才是。以目前美国政府和美联储的表态来看,控制通胀是一个统一的目标,市场也不该在这一阶段出现鸽派的幻想。等到美国经济增长开始出现放缓迹象后,市场将像上个周期中追踪就业数据那样随着通胀数据而产生情绪波动。而美联储真正转向,可能要在完全确定通胀回到可控水平之后。

就目前而言,美联储仍是全球的央行,其货币政策对各国的金融市场和货币政策具有无法忽视的影响。无论人行如何称“以我为主”,后面还是要补上一句“兼顾内外平衡”。无论换了谁当香港特首,金管局还是要跟随美联储加息。

关于未来宏观策略,我们在持续跟踪中国基本面复苏进度的同时,也将密切关注海外流动性和风险偏好指标,按照我们的宏观对冲模型,当市场过度乐观时,增加对冲,避免造成净值的波动。