每晚我都会习惯性的看一些球友的股票分析思路,都说“高手在民间”,自然不乏很多真知灼见。昨晚我就发现了一篇,花了30多分钟认真看完,深感受益匪浅。

刚开始我以为是讲“股神先生”一些投资案例,想着通过案例看一些筛选思路。但文章后面笔锋一转,主题刹那升华,让人醍醐灌顶一般陷入“顿悟”。抽空就整合下自己思考的文字资料,分享出来,欢迎同道者一起交流。

一、市盈率PE

市盈率PE=总市值÷税后利润(未考虑股票数量)

市盈率PE=股价÷每股收益(考虑股票数量)

市盈率是股票分析中最常用的指标:假定公司利润不变的情况下(选择那些可以很大概率预测的公司,如高速公路,避开那些很难预测的公司,如高研发行业),仅靠公司当前利润数据,需要多少年能够收回本钱,也就是100%收益率需要多少年。

市盈率的倒数,还可以看作间接“内在投资回报率”,也就是公司股票的内在价值增长,如每股净资产,每股收益,每股未分配利润等,然后等待估值吹泡泡。

股市的规律向来是牛市吹泡泡,熊市挤泡泡。泡泡迟早会被吹大,泡沫也迟早会被挤干净,周而复始。无论市场如何,认准自己确定能赚钱的股票,坚定持有它,就能取得最后的胜利。

以A股中国神华为例,其2017年年报中每股收益为2.2元,假定未来动力煤维持高位,公司盈利保持(这一点可以较高把握,即便煤炭价格很差如前几年,神华的业绩也是可圈可点的。叠加铁路、发电等,其实神华已经是弱煤炭价格周期。同时,可以考虑安全边际后做规划)。

每股股价18元左右,则市盈率为8倍(18÷2.2),意味着仅从公司利润出发,100%的收益率需要8年。反过来,公司的年化股权债券收益率为12.5%(2.2÷18),远超高风险债券。

二、市盈率正解

很多投资者认为A股没有价值投资,对公司基本面研究,市盈率等不屑一顾。但其实长期股市历史看下来:只有绩优公司“长盛不衰”,是赚钱机器类公司股价长牛。

想着赚“炒市场”的钱,最后却迷失自我,损失惨重。

要知道,公司经营,才是股票存在的基础,投机其实是舍本逐末。

彼得·林奇有一句让人印象深刻的话:“任何超过40倍市盈率的股票,都有很大风险的,无论它有多高的成长”。

为什么我们在股市里亏钱?因为我们对市盈率的“接受标准”太高!对于A股上百倍的市盈率,得有多高的公司盈利成长才能对得上支付的价格?

三、“股神先生”的市盈率

1967年,巴菲特以860万美元买入国民保险公司,当时公司净利润160万,对应市盈率5.4倍。

1972年,巴菲特以2500万美元买入喜诗糖果公司,当年其营收3130万美元,净利润210万美元,对应市盈率11.9倍,巴菲特为喜诗糖果其实付了溢价,因为巴菲特为普通企业出价,一般不超过5倍市盈率。

1973年,巴菲特买入华盛顿邮报,收购市盈率10.9倍,这对巴菲特来说,是一个合理但不算便宜的价格,他为高品质企业支付了溢价。

1983年,巴菲特用5500万美元买下内布拉斯加家具卖场80%的股权,当年其净利润810万美元(税前利润1500万美元),对应市盈率8.5倍。这家公司竞争力有多强?这家公司的管理费只有沃尔玛的1/3,每平方英尺的销售额是沃尔玛的4倍,而且公司没有负债。

1985年,巴菲特以14.4倍的市盈率买入大都会广播公司。这是一家优质的有垄断属性、品质卓越的的公司,这是一个合理但不便宜的价格。

巴菲特的估值逻辑其实很简单:捡便宜货的投资,市盈率不能超过5倍;高品质的优质股,市盈率不超过15倍,然后长期持有。“股神先生”也无愧为格雷厄姆的优秀学生,严格贯彻了格雷厄姆的理论,“市盈率超过16倍应该算投机(依照长期无风险债券的收益率换算)”。

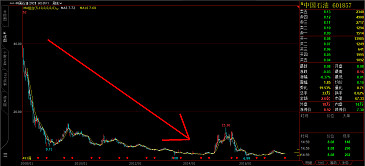

四、中石油:股民心中永远的痛

中石油,股民心中永远的痛,也是“股神先生”近距离给我们上的印象最深的一课。

2003年,巴菲特花费4.88亿美元买进中石油H股,买入价每股2元,当时中石油每股收益0.4元,市盈率5倍。2007年中石油在A股上市,以2006年年报,中石油每股收益为0.76元,发行价16元,发行市盈率21倍。

开盘价48元,换算市盈率高达63倍。巴菲特卖掉中石油时,中石油的市盈率才18倍,从2003年2元购买到2007年股价达到14元时坚决卖掉,收益4年达到7倍。很多股民争先恐后在48块抢新股中石油,最后呢?中国股民在48块火热买入,10年里,股价从48元跌到7元。

“问君能有几多愁,恰似满仓中石油”,这个教训,可谓惨痛!

五、反思

上述巴菲特关于市盈率的估值逻辑,虽然“股神先生”不是单单凭市盈率进行投资,但从中也可以看出“股神先生”对公司估值的认可标准。

巴菲特的估值逻辑其实很简单:捡便宜货的投资,市盈率不超过5倍;高品质的优质股,不超过15倍,然后长期持有。“股神先生”也无愧为格雷厄姆的优秀学生,严格贯彻了格雷厄姆的理论,“市盈率超过16倍应该算投机”。

对比我们持有的股票,市盈率多少?特别是中小创、次新股,市盈率是多少?是不是瞬间明白了我们大多数人亏损的真相?我们的市盈率太高了!估值太贵了!

六、严格使用市盈率(一)

按中国证监会新股的IPO标准,23倍市盈率,这对巴菲特来说已经是天价。巴菲特不会降低自己的投资标准,找不到好的投资机会时,他就视情况回购公司股票。而中国新股上市还能再翻一两倍,平均市盈率超过50倍,这种击鼓传花何其可怕?

据券商中国2018年8月11日统计,A股当前市盈率中位数是29.91倍,中小板、创业板市盈率更高,想想就觉得可怕。

为什么我们在股市里亏钱?高市盈率的股票投资,绝大部分是亏钱!

高市盈率意味着公司要有非常高的增长,好公司还高增长几乎不可能。对于高市盈率,最常见的是股价大跌,回归常态市盈率。查理-芒格说,“这个回归过程,我没见过超过4年的,但事实上我没见到超过3年的,股价起码跌一半以上。”

格雷厄姆也非常痛恨高市盈率股票,说它是“有毒资产”。

七、严格使用市盈率:(二)

对想赚点钱的中小股民来说,最好严格按照巴菲特的估值标准买股票。就算赔,能赔多少?但如果是高市盈率个股估值回归,起码是一半的跌幅。如此锥心之痛,怎样忍受?家庭、妻子、儿女,父母,该怎么面对关爱我的人?投机、炒作、冒险,最后看下来,何其自毁。

如果实在不行,可以适当降低标准,按证监会新股IPO标准的23倍市盈率,对应年增长20%左右股票。如果再降,可以按投行的标准,以30倍市盈率,买对应未来两、三年30%增长的股票。

如果再降标准,那就完蛋了。彼得·林奇有一句话:“任何超过40倍市盈率的股票都有很大风险,无论它有多高的成长”。真心希望每个投资者都能明白亏钱的真相,严格使用市盈率。在这个90%的投资者都亏钱的“绞肉机”里,本金比什么都重要。

八,备注

1. 对于市盈率,不同行业的公司有不同使用标准。但市盈率衡量的是企业的获利能力,是终极现金流。如果一家企业无法让投资者获得利润,那么就不具有投资价值。

2. 预测公司未来的利润来估算市盈率是很困难的事,几乎不可能。但可以选择比较容易预测的公司,回避难度较大的“不明所以”的公司;通过公司过往十几年业绩数据,排除经营不善的企业;选择我们身边那些“不可或缺的企业”,品牌企业,同时严格要求市盈率。

3. 很多企业有会计周期,不同的季报、中报、年报的每股收益不能直接使用。(但可以与历史同期对比。)

4. 如果市盈率是20倍,相当于5%的年化内在理论收益率。理论收益率是保底收益率,是安全底线。理论收益率如果达不到,何谈实际收益率。“有人可以一年5倍,但却难以做到5年1倍”。如果不脚踏实地,一旦踩雷,后果不堪设想。