最近重新翻看了重金购买的《沃尔特·施洛斯资料集》,是时候全面评估施氏投资法了。

先看看沃尔特·施洛斯是怎么成长起来的?

1、1936年至1939年在纽约证券交易所研究院(现在的纽约金融学院)夜校听了格雷厄姆开了一门叫“统计分析”的课,他听了两门课:“证券分析”和“高级证券分析”,听了老师3年的课打下了比较坚实的理论基础。“纽约证券交易所开办了一系列课程,为交易所员工提供培训,其中包括会计和金融,参加完这些课程后,我接着听了格雷厄姆讲授的《证券分析》课程。这段经历非常难忘,我记得我听了两门课。学费是公司出的,每学期是10美元还是20美元,具体记不清了。”

2、1946年1月2日在格雷厄姆老师的公司工作(实*),工作实*了9年半,打下了坚实的实践功底。理论课加上实*课共花了12年半的时间,名师出高徒呀。“我能认识他,深感荣幸。”

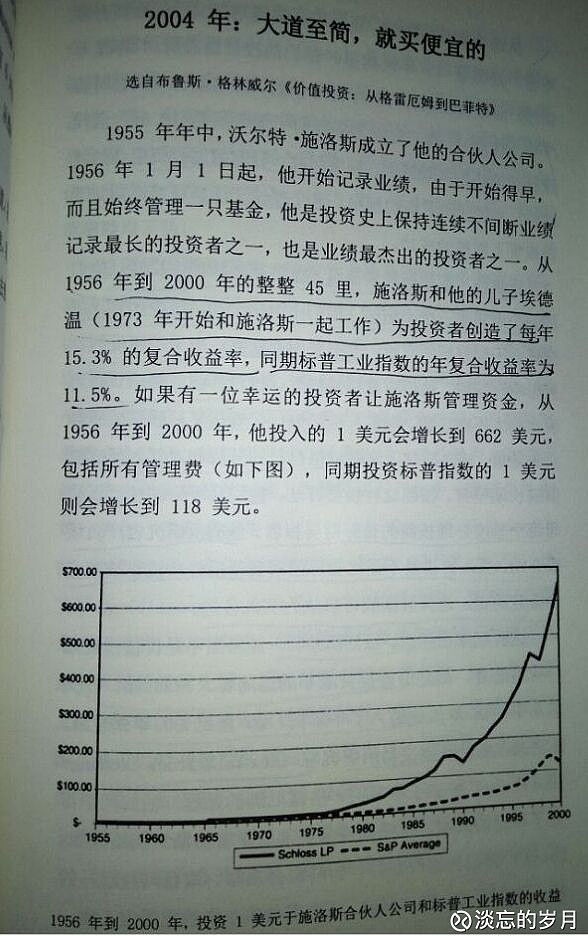

3、1955年离开格雷厄姆老师的公司自主创业,开了自己的投资公司(1973年他的儿子开始协助他工作),这一干就是近50年,2003年他停止了为别人管理资产。作为独立投资管理人的50年,施洛斯取得的收益率是扣除费用后平均每年16%,而标普500同期的收益率是每年10%。

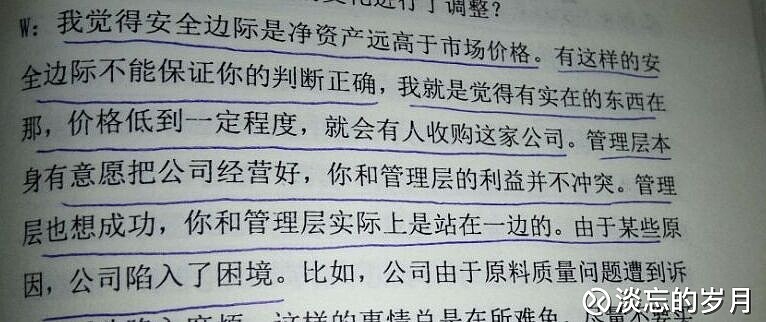

那么沃尔特·施洛斯取得这么高的收益率是用什么办法的呢,是不是像巴菲特那样需要定性分析,需要商业洞察力这些高难度的方法才能获得吗?非也,他用的方法很简单,不需要你对未来做判断,不需要你对生意很精通。不需要对未来做判断,不需要对生意很精通,就这两条,做好股票投资的难度就大幅度降低了。

他的方法很简单:只买便宜货。“买股票要像买菜一样买,不能像买香水那么买。”“买股票就 要买得值。”“买股票时,最重要的因素是价格(我的点评,这和巴派先选好公司已经分道扬镳了),与价值相比是高是低。”“在我看来,成功投资的关键是比较价值和当前的价格。许多投资者不用现在的价值,而是用未来的价值和当前的价格比较,我没这个能力。”

他做股票的思路就是,买有下跌保护的股票,而便宜货就具备这样的条件,因为便宜,就跌无可跌了。

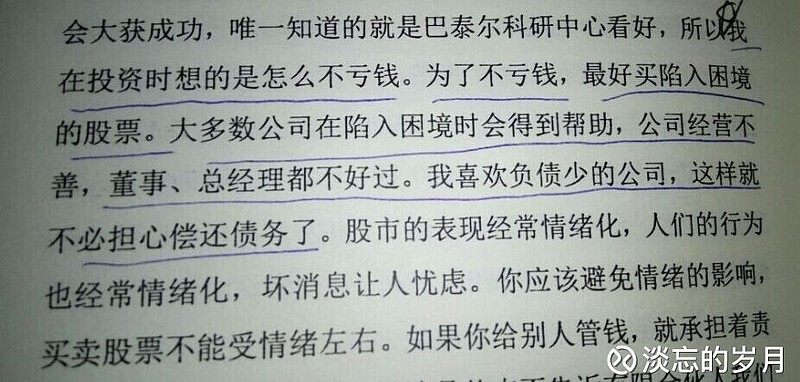

他做股票首先想到的就是,“我不想亏钱”。

他为什么不先想着怎么赚钱,而老想着怎么不赔钱?这就是他的大智慧了。

我们扪心自问,学游泳是不是先得学会不淹死,学骑自行车是不是先得学会不摔倒?只有先学会不淹死、不摔倒,然后你才能驰骋江海,才能骑行于大道!学做股票,也是同样的道理,只有先学会不赔钱,才有开始赚钱的老本。“这行有个诀窍,就是限制住亏损,然后只要有几只股票表现很好,复利就会带来很好的业绩。”

那哪些股票具有下跌保护功能呢?净资产就是了。净资产是什么东东?净资产就是你的身价,一家公司的身价。股价跌到净资产以下,有净资产这身价在,它就跌不下去了,至少是跌不深了,因为这身价摆在那里呀!“从净资产入手,估算并确定企业价值。”当然他也说,“不要只看净资产,你可以研究一下你觉得公司能卖多少钱。”

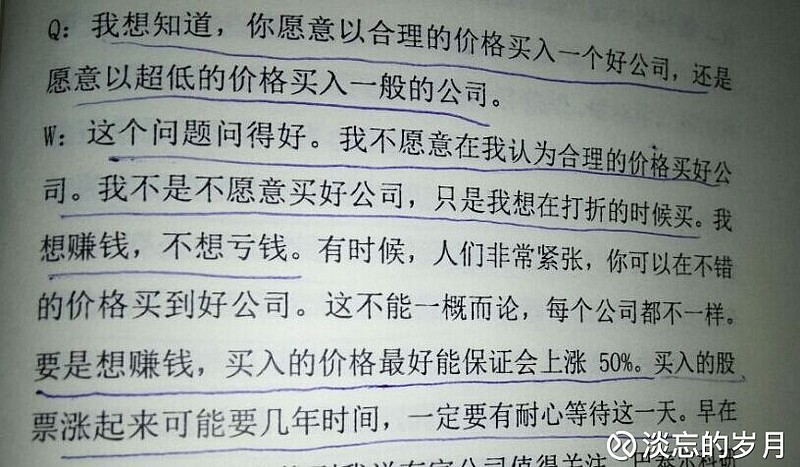

所以施洛斯买股票只看一个估值指标,那就是PB,其他估值指标一概不看不用(施洛斯是不看PE的,这点需要特别强调的)。他的PB出价最高就是2倍,再高的PB股票他看都不看一律枪毙!“不管什么股票,我们都不会以两倍市净率买入,这是我们的原则,我们绝对不会违反。”

他把投资的确定性看得很重,我归纳他的选股思想:“三买三不买”

1、买资产而不买利润(资产是现在就存在的,而利润是未来能否实现的,确定性:资产>利润)另外,还有以下这几个原因使得施洛斯放弃买利润:①盈利很难预测②要是按盈利买入,对公司的理解就得深入得多③预测盈利的投资方法要难多了④盈利可以被操纵,合理合法地被操纵,如果人们只是看盈利,他们的认识可能会被扭曲。

2、买现在而不买未来。“我宁愿买公司当下的现实,而不是未来可能的预期。”(确定性:现在>未来);

3、买低估而不买成长。“低估是眼前看得见的东西,成长是大家猜测的结果。”(确定性:低估>成长)

他选的股票特征有:

1、低PB,PB<2

2、负债少,资产负债率<50%

3、管理层持有该公司股票

4、股价在历史低位

5、远离管理层名声不好的公司

他不选择哪些公司呢?

1、金融股因为负债高,所以他不会选择金融股。同样,他也没有房地产公司股票。

2、他同样不喜欢有大量无形资产的公司。无形资产很难说它值多少钱,他对现在人们津津乐道的经济特许权、护城河这些表外无形资产不感兴趣,他只喜欢有实物存在的东西。“我还是对实打实地制造产品的公司更放心。”“要知道自己能做什么,不能做什么。巴菲特那套方法我学不来”。“我们不和别人学,我们做自己的事,做自己做得来的事。”巴菲特坦承,“我影响不了他。”

3、他不喜欢服务型公司,比如旅游等,他喜欢生产实物产品的制造业公司。

4、他不会选择变化太快的公司,比如技术更新很快的电脑公司、网络公司、高科技公司。

他是分散投资,最多时持有100多只股票。

他常年满仓,他不择时。“在证券市场真正取得成功的大部分人都认为,他们没能力知道何时进入和离开市场,所以他们几乎始终留在市场里。”

他即使最看好一只股票,这只股票的仓位也控制在20%以内。

他平均持股时间是4年。“我们的平均换手率大概每年25%”

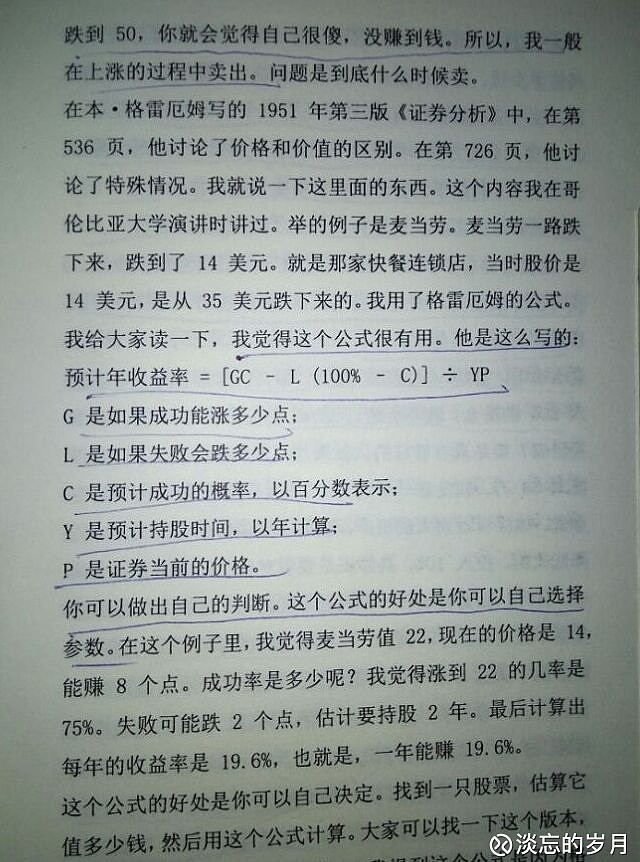

他是在下跌过程中分批买入,在上涨过程中分批卖出的。卖出比买入更难,他一般在买入价翻一倍时开始卖出的。“我在买入一只股票时,心里想好了大概要在什么价位卖出。不过,如果一只股票,你拿了五年,我们的平均持股时间是四年,情况日渐好转,你的卖出价可能随之改变。”

他不关心行业,只关心公司,也就是他是自下而上选股。

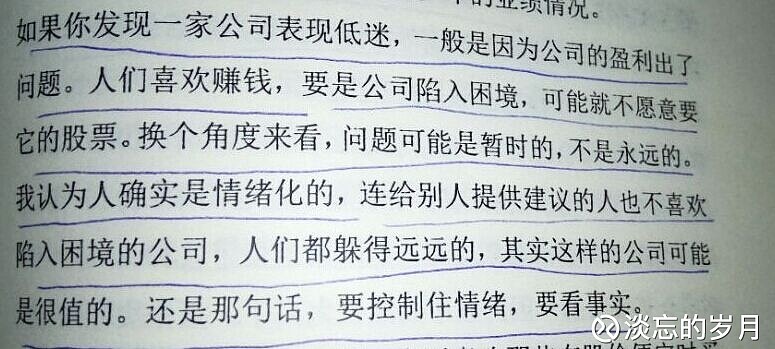

热门股、好公司、成长股因为众人都喜欢,所以估值很贵,他就躲开,只买大家不看好、不喜欢的冷门股。他所选的股票是众人避之不及的有问题存在的公司股票(所以估值很低),看他的持股你(包括我)一般很难接受的,而这恰恰是他的优势。他就喜欢选大众不喜欢的股票,这就是他的投资机会所在。大众很喜欢看盈利,一旦公司盈利不好,就抛弃了,“大部分人看的是盈利和盈利能力,我们不这么干。”“我们就是买便宜的股票,没别的。我们买的是不被看好的,别人不要的股票。”“有时候人们对一个行业感到太恐惧,不敢买便宜的股票。我们只关注公司,而不是行业。”

“我买的公司都是低迷的,都有问题,不敢说哪个公司一定能成功,但是如果买入15或20个这样的公司……”

“买入低迷的股票其实有三条后路:1、盈利改善,股价上涨;2、收购方介入,购买公司控制权;3、公司自己要约回购。”

“从历史上看,许多陷入困境的公司最后都走出来了,大部分都好转了,不能因为一时的衰退就说一切都完了。”

“只要资产在那,将来错不了。”

用他的方法是很难选到牛股的,但他50年的16%的投资回报率,有这样的收益率还用抓施乐这样的大牛股吗?

“买的时候就把钱赚了”,施洛斯在这方面是行家。

现在我们还需要羡慕巴菲特吗?即使羡慕巴菲特也没用,巴菲特的办法很难学,都是一些定性分析的方法。而施洛斯的方法就简单多的,他用的就是定量分析方法(“我喜欢数字”),很容易模仿、很容易复制。他的方法就如同曾国藩的“打呆战”,很适合没有悟性、不聪明、也没有能力分析公司的小散。而分析公司其实是大部分人包括我并不具备的一种能力。有人戏称公司这种社会组织就是一只有生命力的“黑箱”,看得见却看不清楚里面有什么东西,你可能永远都无法接近真相。

在A股市场我们是否可以复制施洛斯的方法呢?我的体会是,可以的,至少是部分可以复制的,比如低PB就是我一直在使用的方法,效果好,它让我化解了巨大的下跌风险。

被巴菲特赞誉为“超级投资者”的沃尔特·施洛斯于2012逝世,享年96岁。