据IPO早知道消息,昨天中梁控股、恒发光学、康特隆科、中汇集团、金茂源环保、Platt Nera 6家公司一齐登陆香港主板,成为年初至今最多一天。

来源 | 本文由IPO早知道(ID:ipozaozhidao)整理撰写,文中观点仅供参考

编辑 | C叔

排版 | C叔

此次上市的6家企业来自不同板块,分别为房地产、眼科医疗、设计、教育、园区开发、IT;市值也从最低5.45亿港元到中梁控股212.5亿港元。

中梁控股(HK.02722)开盘价5.55港元/股,此前的招股价范围为每股5.2-6.68港元。早盘一路上行,午后冲高至6.22港元/股,涨幅12.07%,后回落至收盘价5.95港元/股,此次发售的5.3亿股约占公司总股本的15.01%。

恒发光学(HK.01134)高开29.00%,股价最高达1.32港元/股,一路下行,报收1.06港元/股。此前,恒发光学的超购倍数达到29.68倍,一手中签率仅15.00%,可见市场对其追捧。

同样作为小市值股的康特隆(HK.01912)也获得了39.9倍的超购倍率,高开35.38%后一路下行,收盘价0.69港元/股。

中汇集团(HK.00382)平开2.85港元/股,日内小幅震荡报收2.87港元/股

金茂源环保(HK.06805)开盘价1.35港元/股,早盘上涨后下挫破发,一手中签率为90%,与当日最低点1.16港元/股相比日内振幅达到21.05%,收盘价1.30港元/股,为今日唯一破发股。

Platt Nera(HK.01949)高开38.4%,开盘价1.73港元/股,最高达到1.77港元/股,收盘价1.55港元/股,上市首日每手赚600港元。

实际上,这样的上市盛况在港交所已经不是第一次上演,在一年前7月12日,港交所同时迎来了8家企业上市,创造了其历史之最。

香港上市速度快

在国内主板上市条件上,要求最近3个会计年度净利润均为正且累计超过人民币3000万元;最近3个会计年度经营活动产生的现金流量净额累计超过人民币5000万元或者最近3个会计年度营业收入累计超过人民币3亿元。

香港主板方面,要求过去三个财政年度至少5000万港元盈利(最近一年盈利至少2000万元,及前两年累计盈利至少3000万港元)且上市时的市值至少2亿港元。

内地现阶段,公式上市采取的是核准制。由企业向中国证监会提出上市申请,由中国证监会对企业的上市资格进行核审,符合条件的给予上市。由于申请上市企业数量多,且证监会每年审批数量有限,造成企业上市必须经过漫长等待。

与内地不同,香港采取的是注册制。注册制是指证券发行申请人依法将与证券发行有关的一切信息和资料公开,制成法律文件交由主管机构审查,主管机构只负责审查发行申请人提供的信息和资料是否履行了信息披露义务的一种制度,发行效率较高。

对于一些不想排队等待审核的大型国有或民营企业来说,香港上市是一个更好的选择。

港交所2018新政

允许同股不同权,港交所2018年4月30日后允许不同投票权架构的公司上市。随后,小米与美团在香港以此形式上市,这两家股票名称的后缀都有W字母,W的意思是“Weighted Voting Right”(WVR),意为“同股不同权”。

允许未通过主板财务资格测试的生物科技公司上市,截止2018年12月31日已有13家企业向港交所递表,其中5家已上市。这一新规无疑将吸引更多生物科技公司在港上市。

2019上半年香港IPO情况

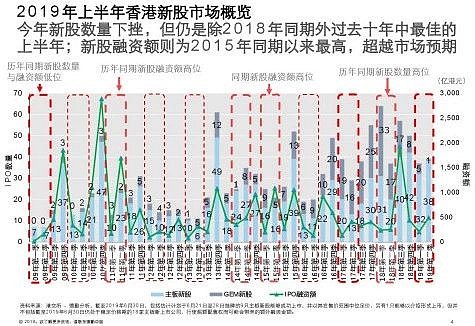

根据德勤发布的《2019年上半年中国内地及香港IPO市场回顾与前景展望》报告,宏观政治经济影响下2019港交所融资排名预计为第三名。上半年IPO数量下降但融资规模有所上升。

来源:德勤《2019年上半年中国内地及香港IPO市场回顾与前景展望》

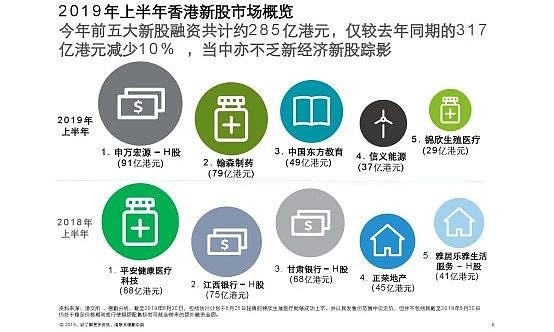

在2019香港上市企业中,申万宏源以91亿港元融资额拔得头筹,之后分别为翰森制药、中国东方教育、信义能源。

来源:德勤《2019年上半年中国内地及香港IPO市场回顾与前景展望》

同时,来自内地企业的新股数量比重翻番,由去年同期30%增加至60%,但新股总体的市盈率下降,这一点也与今年全球总体宏观经济形势有关。

展望下半年香港IPO市场,受到中美关系、美伊关系等政治经济局势影响,融资规模和新股数量上可能都比2018同期减少,但同时香港也将成为更多同股不同权以及生物科技公司的上市选择。