近期,黄金价格节节攀升,美国硅谷银行爆雷事件让银行股受到了重创,市场避险情绪升温,投资者们纷纷涌向了避险资产——黄金。2023年3月20日,黄金期货价格曾一度突破每盎司2000美元的关口,达到去年3月以来的最高水平。随着金价的一路飙升,黄金价格缘何“狂飙”,还能“上车”吗?固收姐带你火速解读一波~

一、黄金的“多重人设”

要想理清黄金的上涨逻辑,首先得从它的“多重人设”说起,黄金是一种贵金属,但它又“不止”是贵金属,它是多重属性的化身,它同时具有商品属性、货币属性和避险属性。

1、商品属性

商品属性是指黄金作为一种贵金属,在首饰、装饰、工业等诸多领域都可以被应用,一般来说,在经济向好时,人们的消费需求增长,对黄金的需求也会随之增长。

2、货币属性

货币属性是指由于国际黄金以美元计价,它和美元指数的走向具有一定负相关性,也是各国国际储备中的重要资产。

3、避险属性

避险属性则是由于黄金具备较好的保值特性,每当市场上出现重大风险事件或者经济危机时,它会自然而然地成为资金的“避风港”。

二、金价缘何“狂飙”?

理解了黄金的这三大属性,再来看近期黄金的上涨,是不是就“有迹可循”了呢?

1、银行业危机“激活”黄金避险属性

近期金融市场的最“重磅”事件,可谓是欧美的银行业危机了。3月以来,欧美银行业遭遇“灰犀牛”冲击,从最初的硅谷银行再到德意志银行,流动性危机持续发酵,激活了黄金的避险属性,在硅谷银行宣布破产当日,国际金价就拉出一根长阳线,可见大家的“恐慌”情绪之高;同时,流动性危机的蔓延亦推升了美联储货币转向的预期,美联储3月议息会议宣布加息25基点,但声明和最新点阵图暗示加息周期或接近尾声,衰退担忧加剧,美元指数持续下行,带动了金价上涨。

2、全球央行加入“抢购潮”

此外,去年以来,全球央行纷纷加入黄金“抢购潮”,使得黄金需求激增。根据世界黄金协会数据,2022年全球央行净增加了1136吨黄金,同比大幅增长152.31%,创下历史新高;2023年全球央行买入规模进一步放大,1月全球央行净买入黄金量从31吨上升至77吨,较去年12月环比大涨192%;

此外,我国央行自去年11月以来也已连续4个月购入黄金,至今年2月份已累计增持黄金102.02吨。(数据来源:世界黄金协会网站,截至2023/3/29)

中信证券指出,央行购金可视作全球资管机构资产配置策略的映射,去年全球央行购金超过1000吨创下历史记录,给黄金价格提供了比较坚实的基础。

三、战略性投资机遇将至?

那么黄金现在还能“上车”吗?总的来说,黄金作为具有极强金融属性的特殊商品,目前资本市场避险情绪与衰退担忧“齐飞”,尽管距离美联储正式降息仍有距离,但紧缩的预期已大幅放缓,叠加央行购金等因素,未来金价有望继续强势运行,后续欧美银行业危机是否进一步蔓延也将影响金价未来走势,机构纷纷表示看好黄金的配置价值。

高盛在3月23日的报告中,将黄金目标价从1950美元大幅上调100美元至2050美元。高盛指出,“恐慌”是推动金价上涨的关键中短期因素,而当前美国经济衰退的概率大幅上升,预计一年内陷入衰退的概率从25%提高到35%。同时,银行业和融资压力增大,达到2020年3月以来的水平,这两点都在加剧“恐慌”。

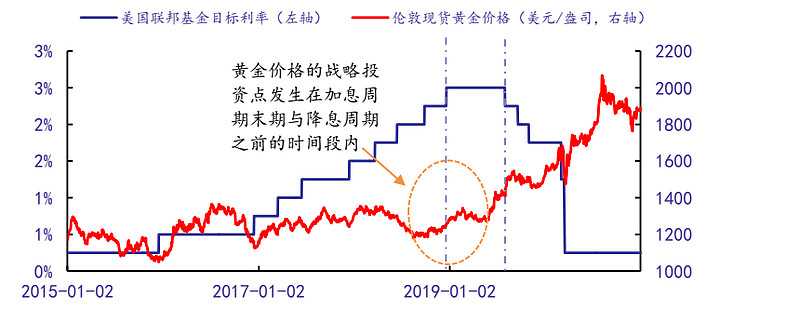

中国银河证券也认为,黄金很可能迎来新一轮牛市的起点与战略性的投资机遇。上一轮黄金牛市(2018 年至 2020 年)的起点发生在 2015-2018 年加息周期的末尾,2019-2020年降息周期开启之前。从 1990 年以来的美联储 5 轮加息周期来看,在本轮加息结束至下轮降息周期开启前,黄金绝大多数时间在此过程中收益率出现了明显的改善。因此,在目前美联储加息结束时机愈发确定且美国经济衰退担忧加剧增强降息预期时,黄金很可能迎来新一轮牛市的起点与战略性的投资机遇。

上一轮 2018-2020 年黄金牛市启动于 2015-2018 年加息周期末尾、2019-2020 年降息周期开启前

数据来源:Wind,中国银河证券研究院,统计区间2015/1/2-2023/3/27

风险提示:投研观点仅供参考。本材料(活动)由工银瑞信基金管理有限公司提供(发起),为客户服务资料(活动),并非基金宣传推介资料(活动),不构成投资建议或承诺。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金有风险,投资者投资基金前应认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件, 在全面了解基金的风险收益特征、费率结构、各销售渠道收费标准等情况,并根据自身的投资目的、投资期限、投资经验、资产状况等以及听取销售机构适当性意见的基础上,审慎选择适合自身风险承受能力的投资品种进行投资,基金投资须谨慎。

球友们怎么看待近期黄金的上涨?觉得黄金的战略性投资机遇来了吗?大胆说出你的想法,固收姐会随机PICK优质答案or眼熟粉丝进行打赏哦~~~