四、债权投资的问题

兴业的债权投资中,55.25%是政府债券和政策性金融债,5%是金融同业债,这60%的部分是相对风险较低的债券,但问题是兴业的债权投资中还有27.24%的非标投资和11.54%的企业债,这部分接近40%的投资虽然风险不及贷款,但都存在一定风险。

而反观其他银行,建行的债权投资中93%是政府债券和政策性金融债,2.9%是金融同业债,只有3.3%企业债;招行的债权投资中,91.7%是政府债券和政策性金融债,2.9%是金融同业债,只有4.96%的非标投资。

招行和四大行的投资结构很相似,唯一的区别是招行还有5%的非标投资,而四大行几乎没有。在核销方面,四大行在债权投资上几乎没有核销,而招行有少量核销,所以我猜测,招行核销的债权投资中大部分都来自于非标,可能是在压降非标的过程中产生的。

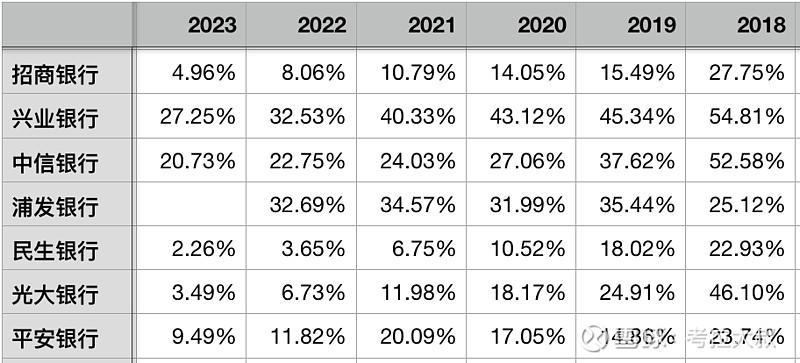

图5-主要股份制银行债权投资中非标占比

从图5中可以看到,股份制银行中只有兴业、中信和浦发还有大量的非标投资,其他几家已经将非标占比压降到了10%以下。

关于非标,争议一直比较大,印象中要求是占比不能超过30%,所以目前兴业等3家银行应该是达标的,有些人也坚持认为兴业的非标投资比较安全,是做高投资收益的保障,但这个观点缺乏数据支撑,为什么资产质量比较好的四大行没有非标?为什么招行等几个股份行在持续压降非标,大有要清零的姿势?为什么兴业压降非标的速度最近几年开始放缓?

另外,作为对比,四大行在债权投资上几乎没有核销,招行2023年债权投资虽然核销了29.1亿,但2020-2023年累计核销也只有52.73亿,兴业当期核销只有12.55亿,但2020-2023年累计核销高达320.34亿,这300亿核销的投资中有多少来自非标?

今年兴业债权投资核销大幅减少,有可能是不良出清无需核销,但也有可能是拨备不足延缓处理不良。

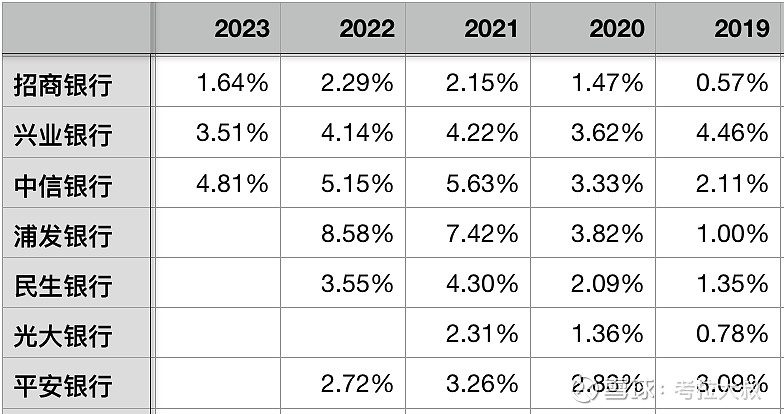

图6-主要股份制银行债权投资中第二和第三阶段占比

图6的数据可以简单理解为债权投资中的关注率+不良率。

图7-主要股份制银行债权投资的拨备率

图6和图7结合起来看,招行2.18%的拨备率基本可以覆盖注1.64%的关注加不良,而其他银行普遍拨备不足的,从这个角度讲,以后营收好转时,拨备不足的银行是有可能加大债权投资的计提的。更何况,今年大家普遍减少了债权投资的核销,很难判断到底是质量变好了还是拨备不足无法核销。

而前文提到过,兴业没有在贷款上减少拨备计提,有人抱怨兴业因为换了新行长在清理旧账,但其实兴业在债权投资中是减少了计提力度的。

兴业当期在债权投资上转回了55.84亿的拨备,去年是计提95.72亿,相当于同比少计提151.56亿。招行类似,但同比仅少计提54.61亿。

还是那个问题,兴业到底是因为债权投资质量变好而大规模减少计提,还是受到营收影响而暂缓,我无法确定,需要时间给出答案。

关于债权投资这块的问题,我没有所谓的误判,这块的问题我一直都知道,每次兴业财报点评我也都会列出来单讲,只是到了应该做决策时,我总是选择性的忽略掉这些问题。所以,这不是误判问题,是我的水平问题,屁股决定脑袋的毛病可能是一个普通人很难轻易克服的。

五,表外减值准备

减值准备中,除了贷款和债权投资,还有一块比较大的是表外减值。

招行2023年从表外减值准备里转回了27.61亿,去年是计提71.12亿,合计同比少计提98.73亿,正是因为这个原因才使得招行整体减值大幅降低的同时,贷款拨备率依然保持在4%以上,但其表外拨备余额依然有174亿,其中152亿是第一阶段的,风险很小,也就是说,今年招行如果与必要,可以继续降低表外拨备来释放利润。

而兴业当期转回了8.1亿,去年是计提29.36亿,合计同比少计提37.46,但目前兴业表外拨备余额只有60.77亿,今年继续腾挪的空间已经不大了。

六、兴业的同业优势与投行优势之谜

除了资产质量外,我的另一个误判是,总感觉兴业的同业业务和投行业务具备优势,能发挥很大的作用。

兴业的银银平台是从2007年上线的,2018年兴业又提出了投行+商行的战略,这些东西让人不自觉地联想到:兴业通过银银平台聚集中小银行同业资金,在同业负债上具备很大的成本优势;又通过各种做市商和投行业务聚集大量优质客户,获取更优质的客户的同时,拉动存款和非息收入等等。

那么,银银平台上线十几年后,投行+商行战略实施5年后,效果到底如何呢?很遗憾,这些东西最终落实到资产质量、收入和成本上,能起到的作用似乎看不出来。

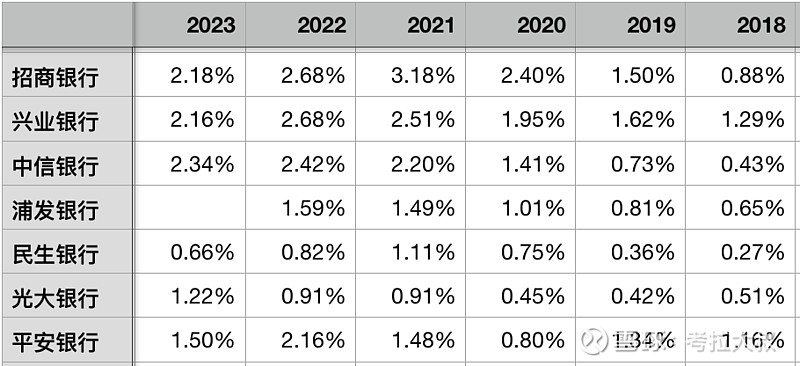

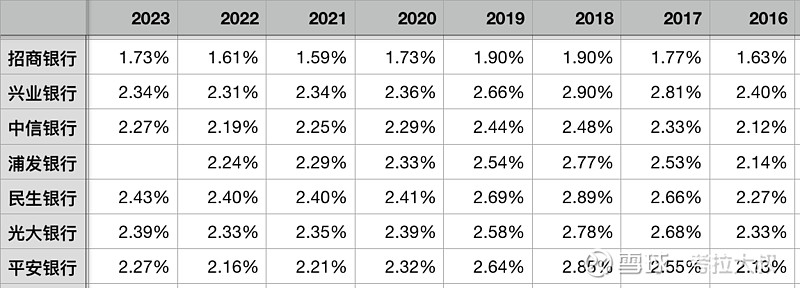

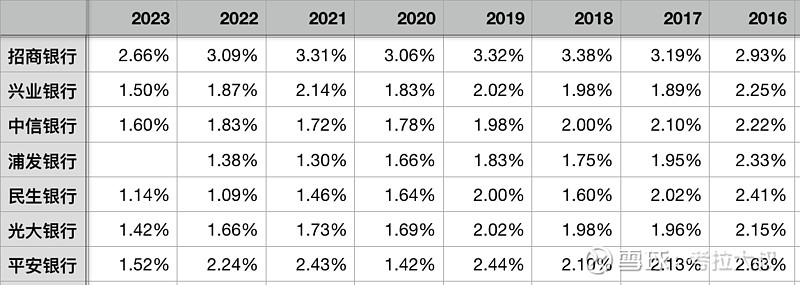

图8-主要股份制银行同业负债利率

如图8所示,兴业的同业负债确实具备优势,这点无可否认,但兴业在同业负债的成本上并不比其他家银行低多少。当然这里面是有规模的问题,兴业的同业负债规模很大,招行同业负债成本低是因为规模小,久期短,如果其他银行也搞兴业这么多同业负债,可能成本要比兴业高很多。

但问题是,招行在存款上的优势非常明显的体现在了总负债成本上,而兴业在同业负债上的优势,在总成本上几乎看不出来。

图9-主要股份制银行总负债成本率

如图9所示,从总负债成本看,股份制银行中只有招行比较另类,兴业银行的负债成本与其他银行区别不大,都比较高。所以,要么兴业的同业负债优势压根没什么卵用,要么就是兴业在其他成本端比其他银行差很多,如果没有同业负债的优势,他的负债总成本将比目前高出一大截。

而从负债成本上也部分解释了为什么兴业的资产质量总是反反复复的。因为兴业和其他股份行类似,负债成本较高,只能去匹配相对收益率更高的资产,这样就必然要承担更高的风险。

至于说风控合规等等因素,大家都是运营了几十年的全国性银行,差别能有多大?个人的理解是,银行间的资产质量之所以有这么大的差异,更多是因为客户不同的原因,负债成本低的银行可以用更低的利率吸引到更优质的客户,从而享受到更低的违约风险。

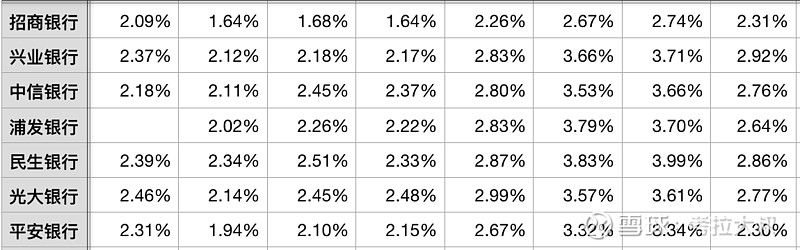

图10-主要股份制银行核销后平均总资产收益率

计算公式:

平均核销后总资产收益率=(营业收入-其他业务成本-核销贷款-核销债权投资)÷((期初资产总额+期末资产总额)÷2)

图10是一个相对综合的考察指标,考察了银行的资产质量(核销),资产规模和营收(非息+利息)。兴业银行的银银平台也好,投行优势也好,如果真的有用,那最终一定会体现在收入和成本端,即用更小的资产规模获取更大的收入,但如果体现不出来,说的再好听,也是没用的。

遗憾的是,从图10中可以看出,兴业的整体收益率除了明显好于民生外,与其他几家股份行相差并不大,完全看不出有什么优势。

七、结论

最后,需要强调的一点是,本文并没有在讲兴业银行有多么差,只是想纠正下我个人的审美,之前对兴业有很多的不切实际的期待,也选择性忽略了兴业的一些问题。总把兴业想象成能打90多分的优等生,但实际上,兴业银行可能只是一个80分的学生,比那些70多分的学生会强点,但有限。

本文作者已经清仓兴业银行股票,本文仅供学习和交流,不构成投资建议!

【本文为原创,您的点赞与评论就是对我持续创作的最大支持!同时也欢迎您关注“考拉大叔滚雪球”,及时接收我的分享!】