分众传媒第一次吸引我去分析这家公司的有两个数据,第一个是:净资产收益率,既然连续三年高达70%左右,这是我们分析到现在从未有过的优质公司。巴菲特说过,我们长期获得的收益其实就是净资产收益率的平均,也就是说一个公司的净资产收益率决定了你的长期回报率,所以我们做价值投资的人一般放弃净资产收益率低于5%的企业,哪怕他的其他数据再好,长期来看也不到5%的年化收益。那么我们还不如去买银行理财,风险肯定要小得多,确定性肯定要高得多。第二个数据是:毛利率和净利率,既然长期毛利高达70%以上,净利率接近50%,如此高毛利和高净利,就是一家现金奶牛式的公司。

分众传媒诞生于2003年,在全球范围首创电梯媒体。2005年成为首家在美国纳斯达克上市的中国广告传媒股并于2007年入选纳斯达克100指数。2015年分众传媒回归A股,市值破千亿,成为中国传媒第一股。作为中国第二大媒体集团,分众传媒营收超百亿关键在于开创了【电梯】这个核心场景。电梯是城市的基础设施,电梯这个最日常的生活场景代表着四个词:主流人群,必经,高频,低干扰。而这四个词正是今天引爆品牌的最核心以及最稀缺的资源。 今天4亿城市人口,每天2亿看分众。分众电梯媒体,覆盖150多个城市,超过150万个电梯终端,5亿人次城市主流人群的日均到达,被评为【中国广告最具品牌引爆力媒体】。

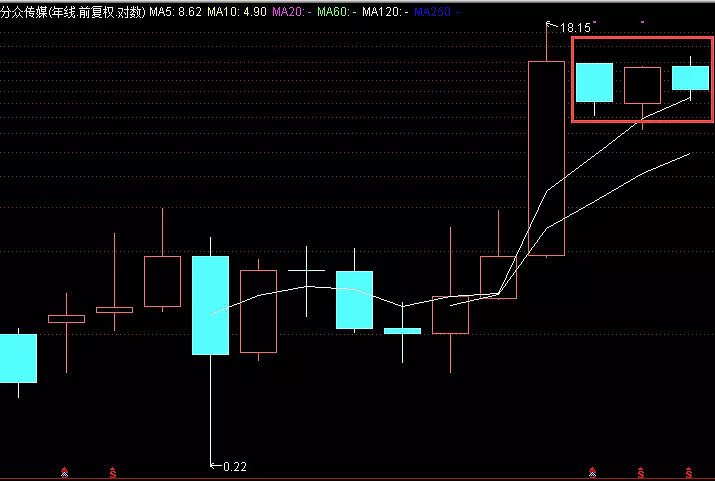

分众传媒原来是在美国上市,后来回归A股,借壳七喜控股。所以我们不用看之前的年k线,只看2016年、2017年和2018年的k线。这三年由于借壳的时候暴涨透支了业绩,所以这三年来股价一直徘徊震荡。但是分众传媒良好的业绩,很快将透支的超高市盈率已经降至不到30倍的合理估值。目前处于历史低位,加上业绩继续大幅增长,这个时候我们来分析,还是比较合适的。

(上图为上市以来的年k线图)

我们来完整分析,用数据说话:

1、有竞争力的公司。

1)、开创了“楼宇电梯”这个核心场景,在主流城市主流人群必经的楼宇电梯空间中每 天形成高频次的有效到达。

2)、媒体资源规模大、覆盖面广、渗透率高。

3)、拥有优质的客户资源。

阿里、腾讯、京东、宝洁、联合利华、农夫山泉、金龙鱼、奔驰、宝马和通用汽车等数千个品牌广告投分众。大型、优质客户往往实力强、信誉好、知名度高、抗风险能力强,广告预算规模较大且持续、稳定增加。拥有这样的客户群体,意味着分众传媒的竞争优势获得了客户的认可,具有持续稳定的收入来源。

阿里、腾讯、京东、宝洁、联合利华、农夫山泉、金龙鱼、奔驰、宝马和通用汽车等数千个品牌广告投分众。大型、优质客户往往实力强、信誉好、知名度高、抗风险能力强,广告预算规模较大且持续、稳定增加。拥有这样的客户群体,意味着分众传媒的竞争优势获得了客户的认可,具有持续稳定的收入来源。

4)、媒体资源点位拥有天然的地理位置特征。

公司通过对物业信息(楼龄、楼价、地理位置、住户类型等)的分析以及与百度等搜索引擎的合作,得出不同楼宇、社区消费者的不同品类消费需求和品牌偏好,从而帮助广告主精准投放;同时,公司通过在其设备中置入Wi-Fi、iBeacon、NFC接入互联网及移动互联网,实现云到屏、屏到端的精准互动,成为O2O互动的线下流量入口,并可以此为平台嫁接促销活动、营销活动等。

公司通过对物业信息(楼龄、楼价、地理位置、住户类型等)的分析以及与百度等搜索引擎的合作,得出不同楼宇、社区消费者的不同品类消费需求和品牌偏好,从而帮助广告主精准投放;同时,公司通过在其设备中置入Wi-Fi、iBeacon、NFC接入互联网及移动互联网,实现云到屏、屏到端的精准互动,成为O2O互动的线下流量入口,并可以此为平台嫁接促销活动、营销活动等。

5)、具有极高的品牌知名度及强大的市场主导权。

6)、媒体价值持续获得国际权威和行业协会的充分认可。

7)、企业文化获得员工高度认同,团队战斗力领先业界。

在长期的成长过程中,公司形成了清晰的价值观——激情、规范、诚信、共赢,受到员工的高度认同,并对其形成有效的激励,助力企业持续稳定健康发展。

8)、通过现有媒体向人与信息、人与娱乐、人与金融对接的生态圈领域进军。

一方面,公司将聚焦既有的生活空间媒体,加大一、二线城市的资源覆盖和向三、四线城市的下沉;另一方面,公司也将向人与信息、人与娱乐、人与金融对接的生态圈领域进军。

2、产品单一,主营业务占比高。

分众传媒主营业务收入占比超过97%,主要两个产品的收入,其中楼宇广告收入占比78.11%,影院广告占比19.42%。所以产品单一,主营业务收入占比高完全符合。

3、低投入,高产出的公司。

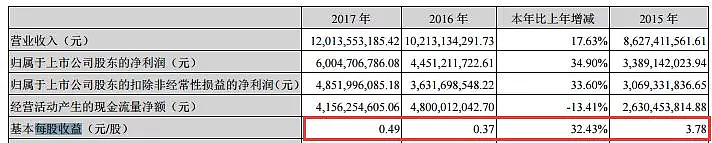

2017年,公司实现扣除增值税后营业收入120.1亿元,同比增长17.63%。归属于上市公司股东的净利润60.0亿元,同比增长34.90%。归属于上市公司股东的扣除非经常性损益的净利润48.5亿元,同比增长33.60%。通过对媒体资源租金成本、人力成本和其他成本费用的有效控制以及相对固定的成本结构,2017年,公司实现毛利87.37亿元,毛利率达72.72%,较上年的70.44%进一步提升2.28%。通过对销售业务费及公司日常办公经营费用的严格有效控制,期间费用(销售费用、管理费用及财务费用)占主营业务收入的比例为19.94%,较上年的22.24%下降2.30%。2017年度实现归属于母公司股东的净利润60.05亿元,较2016年实现的净利润44.51亿元增长15.54亿元,增幅34.90%。2017年净利润率从2016年的43.58%提升至49.98%。

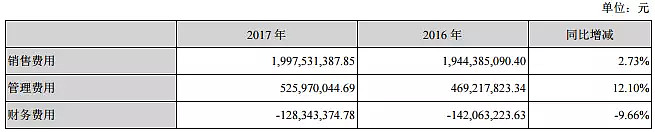

销售费用主要包含:

a)销售业务费;b)销售人员薪酬及福利;c)市场调研费及业务宣传费等。2017年总体营业收入上升17.63%,销售费用仅较上年增加了2.73%,主要得益于公司于报告期内对销售业务费的有效严格控制。

管理费用主要包含:

a)职工薪酬;b)办公室房租;c)专业服务费;d)研发支出等。由于员工薪酬及房租和办公费用的逐年正常上升、以及研发投入的增加,2017年管理费用较上年增加了约5,675万元,同比上升12.10%。就占营业收入的比重来看,2017年管理费用占营业收入的比重为4.38%,较2016年的占比4.59%略有下降。

财务费用主要包含:

a)利息收入;b)利息支出;c)汇兑损益及手续费等。2017年,净财务费用增加了约1,372万元,主要是公司境外贷款参与投资项目产生的利息支出的影响。

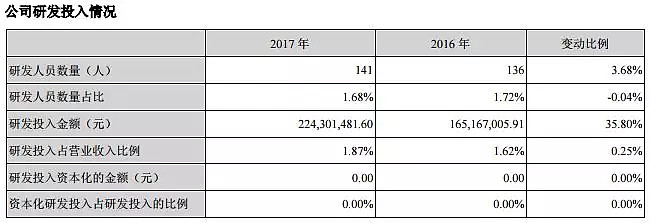

2017年加大了移动互联网、高级人机交互、图像识别、声纹识别等人工智能技术研发投入,运用大数据、高精度位置服务、物联网等技术,建立目标受众数据库并进行数据分析以有效提升精准营销效果。2017年研发占比为1.87%,比2016年稍有上升,幅度仅为0.25%,在非常合理的范围。总体不到2%的研发投入和一次性的设备投入,取得了70%多的毛利率和50%的净利率,说明该行业完全属于暴利行业。所以低投入、高产出这一条完全符合。

4、利润总额高,盈利确定性高。

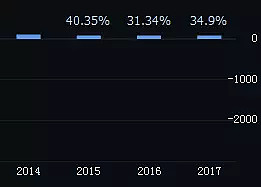

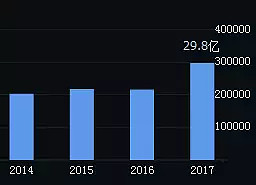

由于分众传媒是2015年完成借壳上市,所以财报数据公开的只有四年,但是数据还是非常漂亮,2014年净利润就高达24亿元,2017年更是高达60亿元净利润,年利润4年来年年超高正收益。

分众传媒借壳上市4年来每年保持超高速增长,增长幅度高达30%以上。自从2003年纳斯达克上市以来,分众传媒复合增长率更是高达56%(具体见本文第十方面的图标)。

不好的消息是截至2018-07-04,6个月以内共有 38 家机构对分众传媒的2018年度业绩作出预测; 预测2018年每股收益 0.47 元,较去年同比下降 4.08%, 预测2018年净利润 68.65 亿元,较去年同比增长 14.33%,今天增长率似乎放缓。

5、净资产收益率高的公司。

超过70%的净资产收益率完全逆天,反正我没见过比这个更高的净资产收益率。按照巴菲特的理论,长期持有这个公司的年化收益可以超过70%,当然这还只是三年的数据,如果超过10年保持这样的数据,那么可以说比任何公司都优质的企业。高净资产收益率的公司这一条完全符合。

6、高毛利率的公司。

销售毛利率从2015年的70%提升到2017年的72.7%,如此高的毛利基础上,还在继续提升,说明管理层的成本控制能力相当好。另外一方面也说明企业的规模效应在起作用,大大降低了企业运营成本,有望进一步提升毛利率。

销售净利率从39%增加到49%,说明公司过去几年的市场地位逐渐在提升,随着企业规模的不断扩大,很多成本受益于规模效应,所以净利率越来越高。管理优化导致成本降低。72%的销售毛利能够做到49%的销量净利,说明企业管理水平极高,销售成本控制得也非常好。

7、应收款少、预收款多的公司。

分众传媒2017年营业总收入120亿元,应收款才30万,占比高达25%,这是媒体行业的特征,。

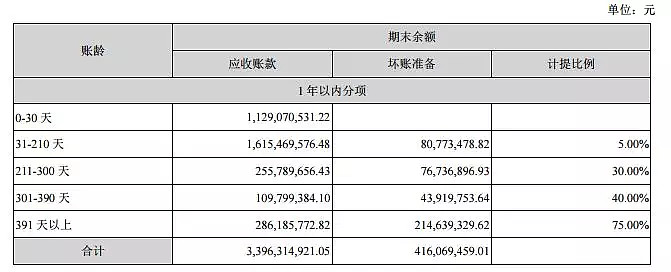

从年报的坏账准备也可以看出,坏账率较低。2017年的年报显示,1年内坏账准备1.7亿元,占应收款的1.4%,说明这些应收款完全可以收回。2年内的坏账准备4亿元,占比3.3%,相对来说有点高,但是也完全在可控制范围内。

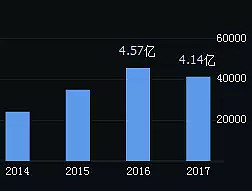

预收账款逐年提升,2017年有所下降,但是幅度不大。说明企业的产品竞争力在提升,从2014年的2.4万预收款增加到2017年的4.14亿,4年时间足足增加了72%,这一条完全符合。

8、选择一个行业龙头的公司。

分众传媒是这样的一家创新的生活圈媒体巨头。分众传媒的主营业务是生活圈媒体的开发和运营,主要产品为,楼宇媒体,影院银幕,广告媒体,卖场终端视频媒体。其中楼宇媒体的市占率为95%,影院银幕广告媒体的市占率为55%,电梯媒体广告为70%。(值得一提的是这些数据,次2015年分众传媒的年报,提供的数据,现在当然远远不止于此。)近乎垄断的市占率,使得分众传媒具有大的市场定价与议价能力。楼宇媒体为主要收入,2015年收入69.4亿,占总收入80.5%,影院媒体次之,2015年收入13.5亿。接下来要提到重点了,楼宇媒体的毛利率为73.9%,影院媒体的毛利率62%!

当前,楼宇市场也出现了若干新进入者,新潮传媒日前宣布公司2017年营收过2亿,跃身第二大电梯媒体公司,仅次于去年营收130亿的分众传媒,华语传媒则表示自己营收破3亿才是真正的行业老二。那么,新进入者是否会对分众传媒产生影响?答案是新进入者对分众传媒的业务不会产生什么实质影响,但会让分众传媒的市场布局和楼宇开发全面提速。从今年看来新进入的公司靠持续亏损烧钱有机会冲击6-8亿营收,达到分众营收5%-6%,这对分众传媒是好的推动,他们烧钱做大市场,分众持续增长。这一点有历史可循:分众十五年前与聚众的竞争让分众从营收六千万上升至十亿,八年前华语传媒,城市传媒进入市场促使分众从10多万版位加速上升至100多万版位,营收从30多亿上升至近130亿。在电影广告领域当2007-2009年只有分众在做的时候,只有7000万一年的生意,2009年后有了万达、中影、搜狐、省广、影时尚等公司大举进入后,市场被共同激活起来。分众影院从2009年7000万到2017年20多亿,是分众各业务线上竞争最激烈的,但增长也是最快的,且分众在电影广告市场的收入始终排在第一,基本等于第二位到第五位的总和。

最新数据:截至2018年3月末,公司已形成了覆盖约300多个城市的生活圈媒体网络。其中,自营电梯电视媒体约为31.3万台(注),覆盖全国约93个城市和地区以及韩国的15个主要城市,加盟电梯电视媒体约1.1万台,覆盖全国30个城市和地区;自营电梯海报媒体约128.6万个,覆盖全国117个城市,外购合作电梯海报媒体覆盖145个城市,超过22.4万个媒体版位;影院媒体的签约影院超过1750家,合作院线37家,银幕超过11,800块,覆盖全国约300多个城市的观影人群。作为中国最大的生活圈媒体平台,公司已经成为贴近城市消费者生活的核心线下媒体平台,成为城市消费者生活的一个组成部分。

9、每股收益高和借款金额少。

首先每股收益,分众传媒2015年、2016年、2017年持续三年保持增长。

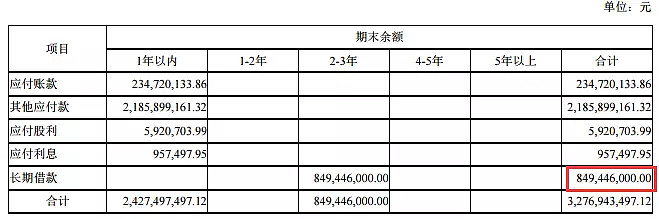

分众传媒2017年年报显示短期借款余额为6.5亿,相对于120亿营业额来说,非常健康。利息支出才185万,实际借款成本才2.8%年化利息,可以说是相当低,这样的低成本借款用于高达70%的净资产收益率公司里面经营,可以为股东创造更多的价值。

分众传媒的长期借款余额为8.5亿元,利息支出95万元,1.1%的长期借款成本,可以说基本是白用。

随着互联网和移动互联网时代的带来传统传播格局已经被打破。传统电视和平面报纸杂志媒体广告收入持续下降,楼宇媒体、影院媒体、移动互联网为代表的数字新媒体广告收入持续高速增长。中国的广告规模总体上增速已经很缓慢,但在可见的未来,分众传媒所在的电梯媒体、影院媒体依然可以保持较快的增长速度。CTR央视研究认为,中国广告进入了以央视为代表的传统电视广告,以BAT为代表的互联网广告,以分众传媒为代表的生活空间媒体三分天下的时代。虽然分众传媒的市值非常高,以收入论,也并不是广告市场的一个大玩家。2016年,中国广告市场规模接近6500亿元。分众传媒的收入规模只有100多亿,所以空间巨大。大多数广告主的预算还是投入了互联网和电视。

按照这样的利润增长率和广阔的市场空间,目前1400亿的市值显然是非常便宜,我认为近5年内成长到3000亿规模应该是比较保守的估算。按照30%的成长速度,3年市值应该在3100亿左右,也就是三年翻番基本没什么问题,5年内这家公司成长到5200亿左右,也就是五年3倍的成长空间还是有可能的。这样的高成长也是完全符合这一条的。

这家从2005年纳斯达克上市开始算起,有13年上市经营历史的企业,完整经历了至少3个经济周期的考验,很好地活下来了,而且还发展得非常好。历史亏损年份没有,网上公开的可查的历史业绩数据看,2010年至今8年来没有一个年度亏损财报,而且每年都保持高额利润。所以总体是一家比较理想的高成长优质媒体公司!

分众的净资产收益率连续三年超过70%!看到这个数据的时候,我惊呆了,上一次惊呆还是看到贵州茅台90%多的毛利率的时候。如此高的净利润率,净资产收益率简直逆天!那么分众传媒较之于传统广告业,究竟有何特别的竞争优势,能够取得如此高的利润呢?当今社会已经进入了快餐式模式,碎片化的阅读,海量的信息,时间成本变高,人们关注在意的事物尚且应接不暇,何尝有时间来看一下广告呢?即便看到了,也无法在脑中形成一个植入性的“洗脑模式”。而分众传媒采用的就是“被动式”,“侵入式”的广告营销模式,在办公室楼宇,电梯,影院屏幕这些封闭式的空间,让人们被动的接受广告的信息。这种广告模式的效果到底好不好呢?以我个人为例,我居住的楼层电梯里就有这样的一种广告模式,一进入电梯门在等待到达楼层的那段时间里,总会听到那几个广告,不断的循环播放,虽然已经过去一两年了,但是我还是依稀可以记得其中的几个广告,如居酒屋,掌通家园,动岚健身,甚至连广告词都背的很清楚,确实在脑海中有了深刻的印象。在电影院看电影之前播放的广告,看的时候也觉得不反感,一来回避不了,二来在大屏幕看广告也别有一番趣味,起码不会像看视频之前的广告或者电视广告不耐烦的去做其他事。独特的创新营销模式,近乎垄断的市场占有率,这些都是分众传媒的竞争优势所在。而且它的地位也得到了许多大公司的认可,像阿里巴巴,途牛,汇金,宝洁都与分众传媒签订了大合同。分众传媒具有非常宽的护城河,而且护城河比较深。如恒星一样稳定的极其高的毛利率和每年30%以上资本回报率的A股上市公司里面找不到几家,真的可以说是稀缺标的。密切关注这两年公司的投资情况。管理层一定要管住投资冲动,这么好的业务,只要不犯错,就已经很好了。