作为曾今的A股龙头板块,消费电子此前沉寂了多时,今年下半年开始,随着大厂接连发布新产品,市场重现活力,爆款产品逐个接力,消费电子重新展现出复苏的活力。对于消费电子行业出现的勃勃生机,消费者和投资者都彰显了各自的态度,行业复苏之路或将继续行稳致远。

龙头业绩力证行业复苏

最近,消费电子终端市场的火爆销售场面让人切实感受到了行业的复苏气象。另一边,消费电子行业的龙头企业也终于用亮眼的业绩为行业复苏添上浓重的一笔。

11月20日,小米集团发布最近业绩,财报数据显示,第三季度营收708.9亿元人民币,高于预估的704.6亿元人民币,同比增长0.6%。第三季度调整后净利润为59.9亿元人民币,显著高于预估的46.5亿元人民币,同比增长高达183%。业绩可谓十分亮眼。

其中,与消费电子相关度较高的智能手机业务,第三季度收入为人民币416亿元。全球智能手机出货量为41.8百万台,同比增长4.0%,环比增长27.0%,增长显著。

值得一提的是,2023年第三季度,小米集团整体毛利率达到22.7%,同时整体毛利率和、智能手机业务毛利率、IoT与生活消费产品业务毛利率都再创历史新高,增长势头强劲。

在一个行业中,龙头企业的带动效应是十分关键的。管中窥豹,小米率先交出了亮点的成绩单,或许预示着行业复苏可能正在向产业链更多环节扩散,或将支撑板块复苏行业继续持续。

资金积极布局消费电子

消费电子的复苏并非近期才出现,在二季度时已经有些许零星的复苏迹象出现,现在这些复苏迹象变得更加明显了一些。所以,嗅觉敏锐的资金已经先行对消费电子板块展开布局。

在公募基金三季度整体对电子行业提升仓位配置,以及终端产品创新催化复苏带动产业链边际改善的背景下,基金对消费电子的仓位配置也得到环比提升。具体来看,三季度公募基金消费电子板块重仓市值为628亿元,环比上升6.97%;重仓占比为2.12%,环比上升0.2pct;配置系数为1.75,同比上升0.97,环比上升0.13。未来,随着产业链进一步复苏,基金持仓可能会有进一步变化。

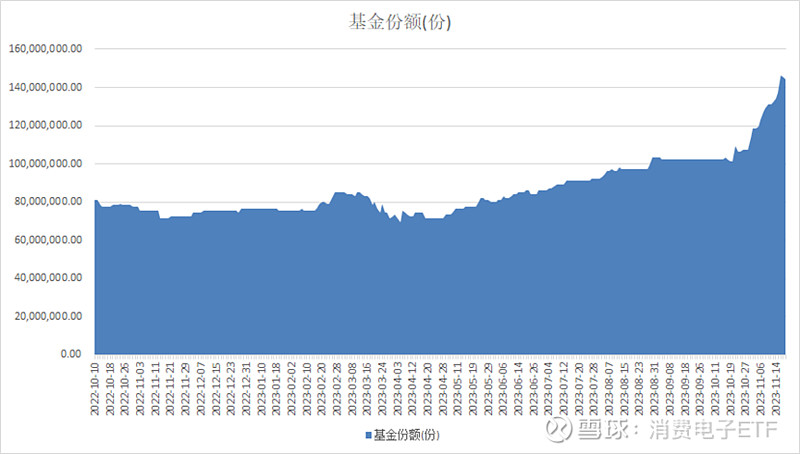

另一方面,也有资金借道ETF布局消费电子复苏的机会。以消费电子ETF(561600)为例,Wind数据显示,截至11月20日,消费电子ETF的基金份额为1.44亿份,去年同期为0.71亿份,基金规模同比翻倍增长。

从规模的增长变化趋势来看,基金规模在今年6月开始出现一轮显著的快速增长,这与下半年以来行业复苏迹象越来越明显相符合。同时,也显示出资金对于行业复苏的信心。

数据来源:Wind,截至日期2023-11-20

上文提到的两类资金都是市场中的大资金,他们早一步布局,可能也是不得已而为之。因为体量的因素不能像普通投资者这样灵活的调动仓位,这是小资金的优势,在观察到胜率变大时可以及时跟上,而不必浪费时间成本。

产业链多点开花,复苏持续可期

终端产品市场的火爆销售会带动中上游产业链进一步复苏,从近期产业链各环节的情况来看,似乎也印证了这一点。行业复苏正在向更多环节扩散。

面板方面,随着国内厂商柔性OLED 产线的产能释放和良率提升,柔性OLED 的价格持续降低,并下沉至中端机型,柔性OLED 对刚性OLED 的替代是大势所趋,并且国内厂商可能开始在AMOLED方面第一次具备话语权。据CINNO Research报告显示,进入第四季度,各技术别手机面板价格仍呈现稳中有涨态势,一方面因主流品牌新机持续发布,智能手机终端市场逐步复苏带动上游面板市场持续向好,另一方面因产能结构的不断优化,供需关系好转,手机面板涨价情况或将持续至2024年初。

摄像模组方面,知名电子分析师郭明錤表示,展望2024年,全球配备潜望摄像头的智能手机出货量最快的2个品牌为苹果和华为。他认为,苹果计划在2024年9月推出的iPhone16 Pro上也配备四重反射棱镜设计,预估配备四重反射棱镜设计的iPhone出货量2024年同比增长160%;华为2024年上半年推出的P70、P70 Pro和P70 Art手机也会配备潜望摄像头,而且由于采用自家麒麟芯片,预估P70系列2024年出货量同比增长100%。

技术创新方面,除了VR/AR、“AI+”等终端创新产品外,MiniLED也值得关注。今年或许称得上是MiniLED应用元年,市场空间层层突破。随着MiniLED价格进入商用甜蜜期,带动LED一体机、消费级家用显示等新兴应用市场加速落地,在多种因素共同驱动下,MiniLED在2023年展出了明确的复苏趋势。根据GGII 的调研数据,2023 年上半年中国LED 显示屏市场规模约为242 亿元,同比增长3.42%,其中小间距LED 显示屏市场规模约为91 亿元,同比增长2.25%。

总结

消费电子龙头业绩出现修复,将对行业整体复苏期待“火车头”的作用,行业复苏在横向和纵向都有望得到扩大和持续。并且产业链方面也呈现出诸多具有持续性的复苏迹象。这样的背景下,市场部分资金已着手布局消费电子板块复苏带来的机会,而小资金的优势就是后发先至,及时跟进。

对消费电子感兴趣的可以关注消费电子ETF(561600)及其链接基金(A类:015894,C类:015895)。

风险提示:

基金有风险,投资需谨慎。基金管理人和股东实行业务隔离制度,股东并不直接参与基金财产的投资运作。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。投资人购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,全面认识本基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应,理性判断市场,谨慎做出投资决策。材料中的信息均来源于公开资料,相关信息的完整性和准确性不做保证,相关分析意见基于对历史数据的分析结果,相关意见和观点未来可能发生变化,内容和意见仅供参考,不构成任何投资建议。该产品为代销产品,非代销机构理财产品。本产品管理人为平安基金管理有限公司,由平安基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。产品过往业绩不代表其未来表现,不等于产品实际收益。