爱股说价值投资优质群今天对保险资金进行了讨论。

群友们对保险资金都有许多的疑问。

群友①:为什么今年那么多的保险资金在A股市场买入优秀的蓝筹股?

群友②:那么,什么情况下才能把交易性金融资产,转移到长期股权投资来核算?

群友③:如果这样说的话,安邦买中国建筑账面不是亏很多?

群友④:保险公司不一定谋求控股权,对吗?

群友⑤:偿债能力提升买破净的股,投资收益率提升买高ROE的?

群友⑥:中国建筑如何记账,如何体现本期,下报告期收益?

为什么今年那么多的保险资金在A股市场买入优秀的蓝筹股?

我们谈谈保险资金,进入股市的问题。为什么今年以来,这么多的保险资金,非常乐于在A股市场中,买入优秀的蓝筹股?并且保险资金拿的股票不在少数达到了举牌线,这是和险资有密切相关的。

“关于交易性金融资产转移到长期股权投资,用权益法核算。”我们都知道,保险公司在市场上购买的股票,在正常的情况下,它是放在交易性金融资产里面核算的,那么记录的交易性金融资产的价格就应该按照市场的公允价值。

如:今天11月30日收盘价是多少?他就应该按照今天的价格反映到报表上,跟买价比较,出现的浮盈或者浮亏,就将进入到当期的利润表中。但是一旦进入到长期股权投资中,他就要按照对应的上市公司的净资产的分额,按比例记到帐中。这世界,从交易性金融资产转移到长期股权投资,他们的差额可以反映在利率表中,或进入到保险公司的净资产中。

对于这方面问题,我们来看一下晨鸣纸业。

晨鸣纸业以目前的每股净资产是11.34元,股价是10.73元。如果把今日买入的晨鸣纸业,从交易性金融资产转移到长期股权投资中,那么每股就有0.6元的收益。

那么,什么情况下才能把交易性金融资产,转移到长期股权投资来核算?

需要保险公司持有上市公司一定比例的股份。比如:通常情况下是需要20%以上的股份。但目前对保险公司的话这个标准需要再放宽。只要对被投资的公司造成了影响力,就可以按照权益法来核算。那么影响力基本上定义为,在董事会里有你的席位,从这个角度出发,保险公司都是在想办法提高自己的净资产,或者当期的利润。这就是为什么险资乐于举牌并进入董事会的一个原因。

如果这样说的话,安邦买中国建筑账面不是亏很多?

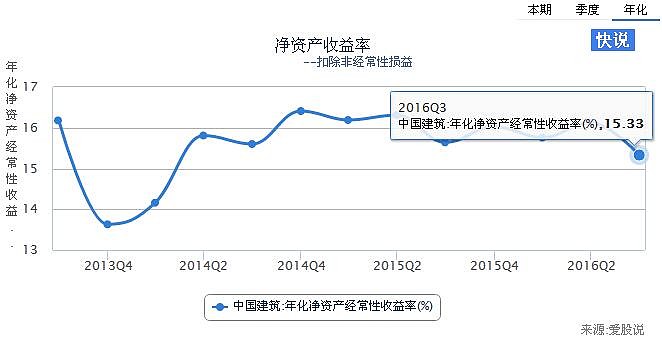

这取决于安邦进入中国建筑的目的是什么?这样做的最终目的都是为了要提高报表上偿债能力的表现。如果回过头来来讲安邦进入中国建筑,按照成本法来核算,那安邦的收益就是中国建筑的分红。但是,用权益法来计算,中国建筑的净资产收益率是15.33%,那么安邦对于这块的投资,虽然从交易性金融资产转移到长期股权投资会有损失。但放在长期股权投资中每年可以有15.33%的收益。所以取决于他对利弊的权衡,每年15.33%的投资收益对于保险公司来说是非常可观的。

另外我们可以讨论一下,保险公司的利差损。目前保险公司所发行的万能险产品。平均的融资成本大概是5%左右。包含发行费用和管理费用,大概每个产品的成本是7%。所以现在很多的保险公司拿到资金后,找不到高收益率的产品。这对于保险公司来说,就形成了很大的利差损。目前市场上存款的利率、贷款的利率或是理财产品的利率,大部分都集中在4% - 5%。所以这个时候的权益类产品的高回报率就显得相当有吸引力。而固定收益产品,哪怕是债券利率或是分级A的回报率都远远达不到保险公司7%以上的回报要求。所以对资产端的需求,找不到对应的投资品导致了保险资金向绩优蓝筹股的方向走。在中国,大部分的蓝筹股一直是被低估的,因为中国的股民不爱炒大盘股及蓝筹股。所以才有了万科、南玻A这样的案列。沿着这些思路,我们大多数情况下可以找的到保险公司举牌的标的。比如中国建筑、万科、晨鸣纸业等等。

保险公司这么做的目的,无非在于提高偿债能力,提高收益率。在爱股说的网站个股页面,对每只个股都标示出了它的价值性。如果是大盘蓝筹,并且股价低于价值线的话,这些公司就很容易成为,保险资金的标的。

保险公司不一定谋求控股权,对吗?

保险公司其实并不一定要谋求控股权。只要实现报表偿债能力的提升与投资收益率的提升就达到他想要的目的了。类似于前海人寿把南玻管理层一锅端,这种做法应该不是保险公司的本意,或者说前海人寿做过头了。

偿债能力提升买破净的股,投资收益率提升买高ROE的?

高ROE的公司一定是保险公司青睐的对象,为此他可以承担一些比市场高一点价格。如果他的投资回报要求是在7% - 8%之间是可以打平的。那么15%或者25%之间的高ROE的公司,市值在200亿以上,就有可能会成为他的投资标的。

保险公司的投资,如:100亿进入蓝筹股“伊利股份”。那么伊利股份的净资产收益率20.86%,那么是否认为保险资金明年即使股票价格不上升的情况下也有20.86亿的分红呢?

我一直以为,昨天与前天保险公司应该会举牌伊利,但是并没有见到任何公告。也就是说保险公司只是买了一些,并没有达到举牌线,那么他的投资就应该会反映在他的交易性金融资产里。我们都知道,伊利股份的风控能力是很强的,如果在17块左右进入伊利,如果每年分红在5% - 7%,应该就可以打平。如果股价上涨他还有资本利得,可以进入到当期的利率表中。那如果我们今年投资20万买伊利股份,抛开股价上涨的利率好像并没有其他收益?保险公司的回报是以年计算的,如果你的回报也是以年计算的话,我相信应该是有的。因为他发的万能型的产品往往是三年至五年左右的时间,要求每年达到7% - 8%的收益即可以打平。所以如果收益率在8%或是8%以上,是有盈利的。

中国建筑如何记账,如何体现本期,下报告期收益?

对具体中国建筑如何记账,取决于安邦最后到底拿了多少比例的股份,并且有没有进入董事会?如果安邦达不到20%,而且没有进入董事会,那么应该会在交易性金融资产核算。如果超出了20%的话,或者超过了5%,并且获得了董事会席位,可以在长期股权投资里,但是后面这一部分我不能确定,应该取决于保险公司对这个会计政策的使用。

刚才讲的一个比例,中国建筑如果达到了10%,但是并没有董事会席位的话,它可以放在交易性金融资产里面。即使是获得了董事会席位,他也可能会权衡它的得失,再来决定是采用,交易性金融资产核算,还是使用长期股权投资核算。到了20%以上,按规定,就应该在长期股权投资里,并且使用权益法来核算。至于调试与两边的差价,是进入当期的利润表,还是进入公司的净资产冲减资本公积,要取决于会计准则的规定。我认为公司在是否不超过20%这个问题上他一定会权衡。作为保险公司,他不会让报表变得难看,偿债能力变得更弱。

证监会对保险公司投资股票类资产的上限,是单家公司投资可用超过保险资产的10%,投资蓝筹股可以放宽到总资产的40%。如果冲减资本公积,安邦偿债能力变差的话,个人认为安邦会权衡。因为如果保险公司没有做到权益法的话,可能在成本法下会要求未来上市公司加大分红派息的比例,来提升安邦的投资回报率。

欢迎加入wx群

$伊利股份(SH600887)$ $中国建筑(SH601668)$ $晨鸣纸业(SZ000488)$

@hackerneo @寻觅光影 @一剑客 @lover7758 @价值投资之致远 @foury @美娅毛毛虫 @50米松花江