一、 研发支出比较

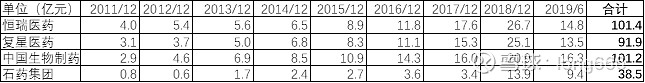

从2011年至今,比较了四家药企的研发支出数据,我们发现恒瑞、复星和中国生物医药三者的研发投入比较接近,分别为101亿、92亿和101亿元,而石药集团是显著低于前三者,仅38亿元。石药集团2018年之前的研发都在5亿元以下,直到2018年开始才大力投入研发,可见其2018年才真正开始投创新药,转型的时间已经较晚。

表1:四大药企研发投入比较

二、 管线比较

(一) 恒瑞医药

1、 创新药

恒瑞的创新药贡献利润最早,创新药(阿帕替尼+19K+白蛋白紫杉醇+吡咯替尼+PD1)预计2019年能达到50亿元收入,占比20%。

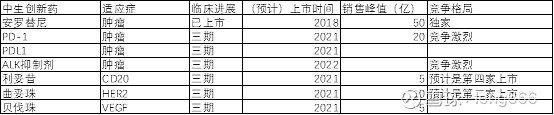

不光已上市的创新药品种继续贡献增量,公司处于三期的创新药管线也非常丰富,这为未来的增长提供了保障。不过我们也可以看到三期的品种空间相对已上市的品种要小不少。

表2:恒瑞医药部分创新药管线

2、 仿制药

恒瑞的仿制药竞争格局较好,尤其是造影剂类,但是肿瘤仿制药和麻醉仿制药会面临压力。恒瑞的仿制药品种并不多,但是基本都是做到行业较高的份额,体现出恒瑞强大的销售能力和出色的眼光。不过也由于恒瑞过去这样品种市占率太高,未来进集采后的压力也更大。比如右美托咪定和多西他赛两者2018年合计有32亿的销售额,目前扬子江和四川汇宇分别通过一致性评价,右美已经纳入集采,多西他赛也会大概率进集采名单,预计恒瑞的销售额会大幅度下降。

我们假设面临很大压力的品种销售额下降50%,面临较大压力的品种销售额下降30%,总共预计会导致62亿元销售额的下降。当然这是缓慢下降的过程,恒瑞需要通过新的仿制药品种和创新药的销售增量来填补这块的下降。

表3:恒瑞重点仿制药

(二)中国生物制药

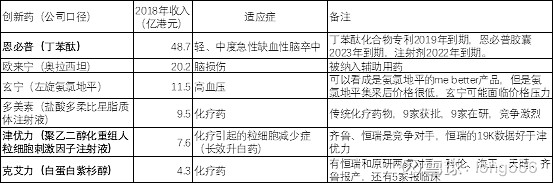

1、创新药

中国生物制药目前仅上市了一款创新药安罗替尼,公司预计这款药能贡献50亿元的销售峰值。其他的创新药一部分在临床三期,但是上市时间比竞争对手晚很多,预计能获取的市场份额有限。2020年中国生物制药没有创新药上市。相比复星医药,中国生物制药的创新药管线要弱于复星医药。

表4:中国生物制药部分创新药

2、 仿制药

中国生物制药的仿制药数量很多,在研的数量也非常多。中国生物制药的策略是采取快速推进大量高难度仿制药上市,不断迭代公司的仿制药产品线,保障仿制药业务的稳定增长。

(三)石药集团

1、 创新药

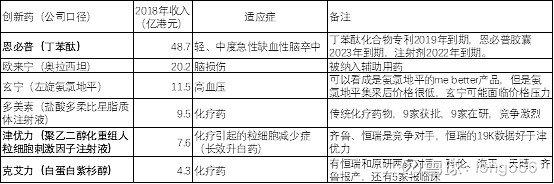

1)现有品种

石药集团算的上创新药的是恩必普、津优力、艾克力,欧来宁和玄宁我认为并不能算是创新药。恩必普今年收入预计能达到55-60亿元,但是恩必普胶囊专利2023年到期,注射剂专利2022年到期,预计届时收入规模会大幅度下降。

津优力也是长效升白药,但是数据比恒瑞的要差,前景不好判断。白蛋白紫杉醇同样面临较激烈的竞争。

玄宁算是降压药氨氯地平的升级版,关于这个药的前景不好判断。这个药价格大幅高于普通的氨氯地平,利润上很多患者会选择价格更加便宜的降压药,但是也不排除有很多高端的患者因为担心普通的氨氯地平太廉价而选择价格更贵的玄宁。

奥拉西坦被纳入辅助用药,未来压力很大。

多美素也是面临着很多对手的竞争,未来压力很大。

表4;石药集团已上市创新药(公司口径)

2)临床品种

的临床品种大多数购买而来,而且买的时间点很晚,主要是2018年才开始。公司之前并没有很好的BD团队,在着急转型的背景下,可能会吃亏。

石药在今年10月30日披露了其研发的管线,其中早期的项目大多是合作和引进。2020年石药集团没有新产品上市,2021年有一款,2022年有一款。

2、 仿制药

石药集团的仿制药也面临这较大的压力,比如奥拉西坦(石药自己将其划分为创新药)被纳入辅助用药。石药采取的策略也是快速推进新产品的上市来填补老产品的下滑。

(四)复星医药

1、 创新药

复星的创新药采用自研和BD的模式来推进,预计2020年总共有4个创新药上市销售(曲妥珠、阿达木、阿伐曲泊帕片、Cart),仅次于恒瑞医药。

2、仿制药

复星的仿制药没有壁垒很高的,竞争格局都很一般,但复星医药很多仿制药的品种在细分领域的市占率都很低,因此带量采购带来的影响并不会很大。对于仿制药,复星的策略是快速推进新产品上市,也是采取自研+BD引进的方式推进,这个与中国生物制药主要依靠自研的方式不一样。

三、总结

1、从创新药管线来说,恒瑞医药>复星医药>中国生物制药>石药集团。仿制药业务,大家的存量品种都面临的很大的压力(仅恒瑞的造影剂业务压力较小),都需要采用快速推进新仿制药上市的策略来保障仿制药业务的增长。我认为如果市场能充分认识到复星医药的管线价值,复星医药是能享受和中生及石药相当的估值水平的,即40倍PE。

2、各家仿制药业务面临压力的时间点是不同的,比如复星医药早在2017年就面临辅助用药的压力,中国生物制药在2019年面临恩替卡韦的压力,恒瑞医药在2020年面临注射剂进集采的压力。

复星医药过早的面临辅助用药的压力,而这期间没有重磅品种上市来填补,因此2018和2019年业绩压力较大。中国生物制药和恒瑞医药在老产品面临压力的情况下,都有新产品的增长来填补,因此业绩的持续性较好。

3、展望2020年及以后,复星医药老产品面临压力最大的时间已经过去,新产品上市的数量和速度都会加快,将保障公司业绩的长期稳定增长。如果产品都能在预期的时间点上市,且销售都能很好的推进,2020年开始复星医药将会有很好的业绩表现,股价将会在低估值的基础上迎来双击行情。