有人说现在港股打新就是赌大小,敢情炒股不是赌大小似的,在赌狗眼里,只要能赚钱就可以赌。

现在彩票刮刮乐都卖脱销了,不管怎么说,打新赚钱比彩票中奖概率还是高多了。

。。。

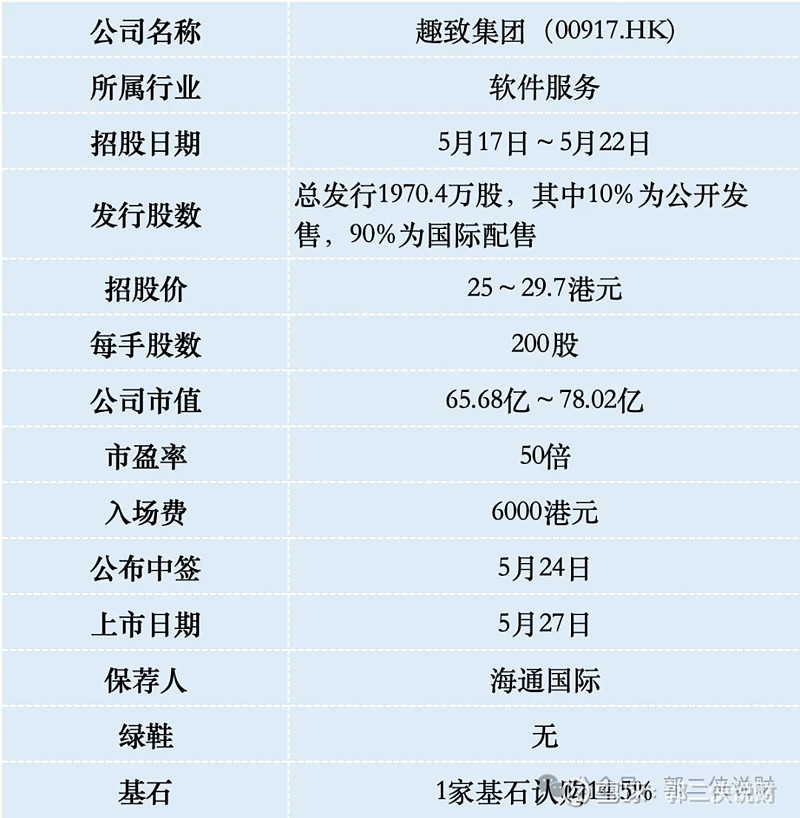

一、招股信息

二、公司概况

趣致集团,来自上海,成立于2013年,一家专注于快速消费品户外营销的中国营销服务提供商。利用广泛分布且具备互动营销功能的自动贩卖机网络,结合技术支持的线上平台,让目标消费者在测试及获取快消品时获得方便有趣的体验,同时征求完成必要的互动和反馈。

趣致集团开发的自动贩卖机配备各种模块,包括气味散发、动作识别及语音交互,实现高效互动的机器营销服务。

于2023年按收入计,趣致集团是中国第四大的快消品户外营销解决方案提供商,市场份额约1.2%。

截至2023年12月31日,趣致集团在全国22个城市运营7543台自动贩卖机,绝大部分位于商业物业,通过吸引消费者访问互动并将其转化为公司在线平台趣拿的用户,融合线下及线上渠道。趣致集团于2023年的年度活跃用户约1590万名。

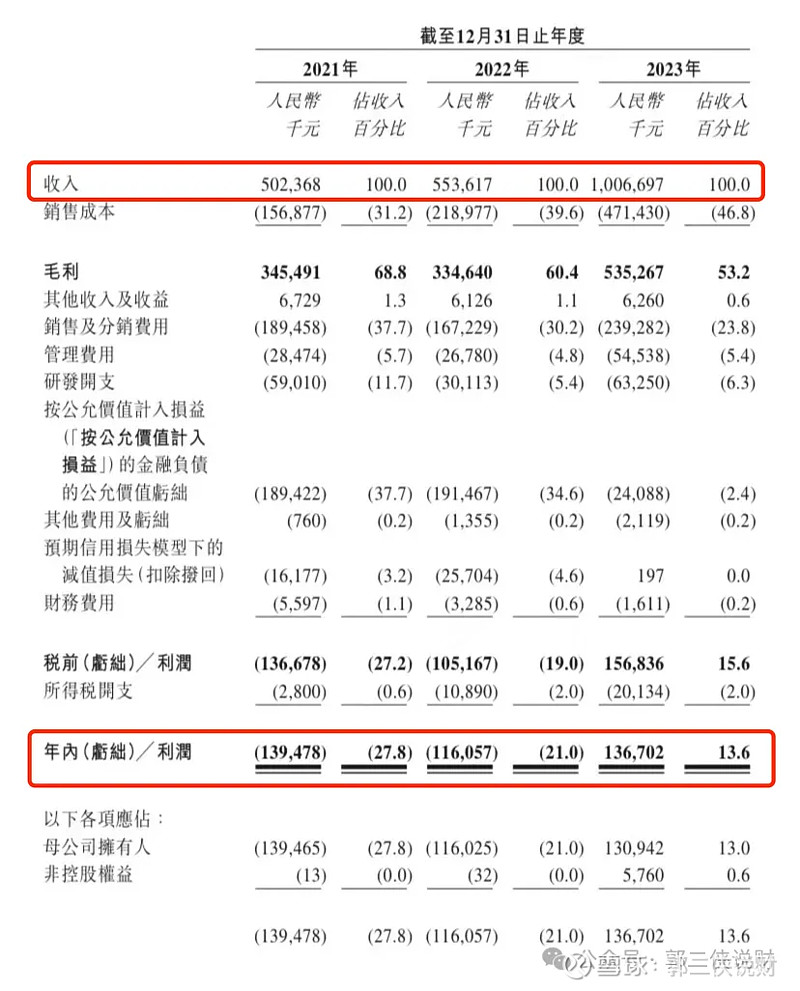

财务数据显示,在过去的2021年~2023年三个财政年度,趣致集团的营业收入分别为人民币5.02亿、5.54亿和10.07亿元,相应的净利润分别为人民币-1.39亿、-1.16亿和1.37亿元。2023年实现扭亏为盈。

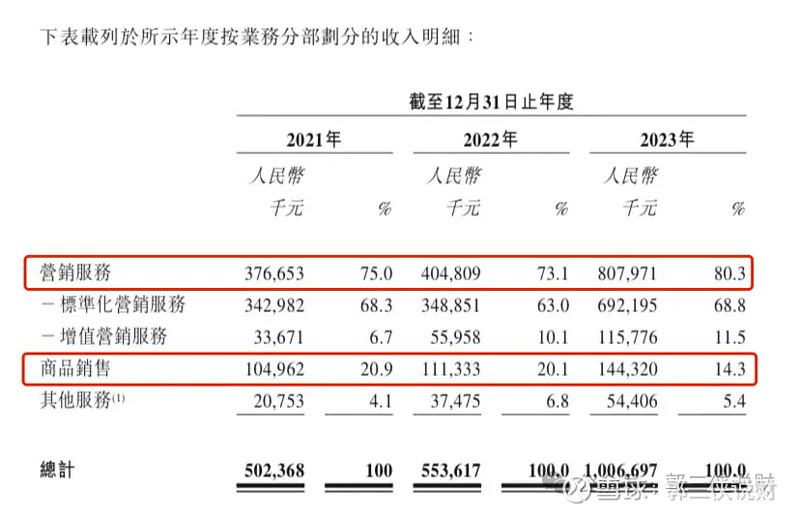

趣致集团的收入主要来自营销服务(标准化营销服务、增值营销服务)、商品销售、其他服务。

趣致集团的核心资产是超过7500台自动售货机,咋一看和此前上市的友宝在线很像,但趣致主要营收来源不是卖货,而是利用自动售货机上的LCD投放广告、自动售货机外壳广告、派发试用品等,这些营销服务构成了趣致集团的主要收入来源。自动售货机销售的商品只占公司营收的14%左右。

合作方都是快消品大品牌,包括可口可乐、百事可乐、旺旺、统一等,毕竟这些客户是最有动力去进行线下营销的。但是和大品牌合作议价能力弱,贸易应收款项逐年增高,现金流吃紧。

此次IPO前,趣致集团已完成9轮投资,投资方包括老鹰基金、赛富投资基金、君联资本、建发集团、源渡创投等。2023年6月最后一次F轮融资,投后估值为5.71亿美元(约44.5亿),按照本次发行价中位数算,一年时间估值上涨60%,这行情下还是挺猛的。

三、综合点评

趣致集团业务模式比较特殊,虽然大部分是营销服务收入但是和前几天上市的迈富时还是不一样。迈富时本质是一间互联网公司,其服务是围绕其云平台展开,趣致集团的核心资产是7500多台自动售货机,很多服务内容是围绕其自动售货机展开,和友宝在线也不一样。没有同类型的公司可以对比,不过其50倍的估值,是真不便宜。

趣致集团此次发行股份占全部股份比例的7.5%,按照发行价中位数27.35港元算,募资5.39亿,1家基石锁定7800万港元,流通盘4.61亿。这对70多亿的公司来说,盘子很大,保荐人海通怕是没能力护盘,再说也没安排绿鞋。

趣致集团目前孖展4倍,最终大概率不会超购15倍启动回拨,甲乙组各4926手,按照4000人申购算,预估一手中签率90%,不参与。