买基金就和购物一样,如何选择一只适合自己的基金,如何选择适合自己风险承受能力的基金,是需要关注的事情。

收益和回撤方面,作为偏股型基金,回撤控制要优于平均水平,稳定跑赢沪深300,能在熊市做出超额收益;

行业配置方面,能够全市场选股分散投资,尤其是偏股型基金如果能够做到分散投资,不重仓单一行业的基金更值得有一定投资意愿的投资者关注;

基金经理方面,最好是有长期的市场洞察能力,风格比较稳定。

通过上述的筛选条件,经过筛选发现了一只基金——宝盈品质甄选A(013859)。

一、长期净值

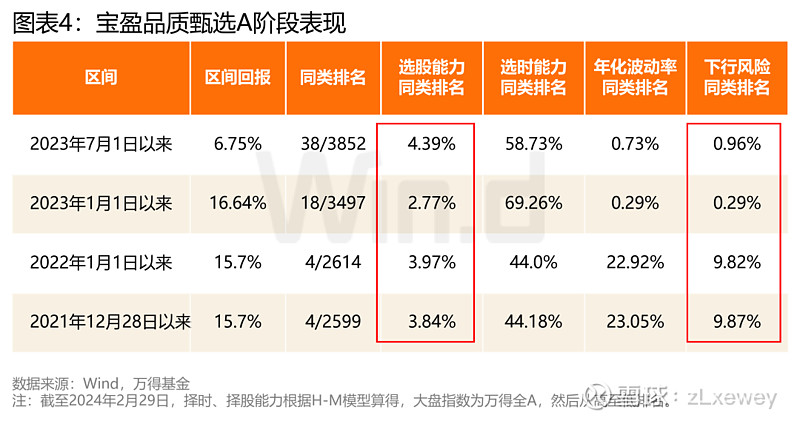

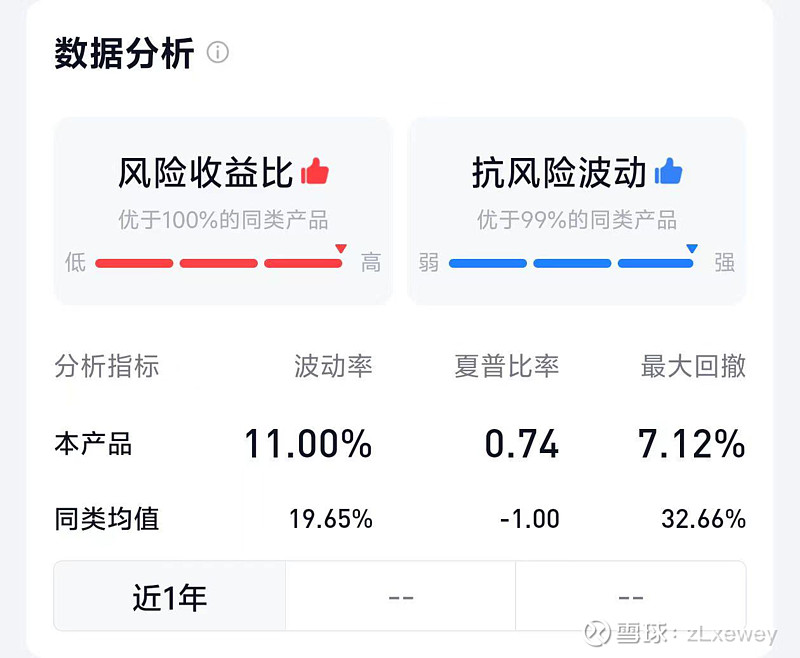

作为一只全行业选股且可投资港股的基金,从成立以来一直由杨思亮管理,宝盈品质甄选A2021年12月28日至2024年3月19日累计收益17.54%,居于同类前1%;与此同时,基金下行风险低,各阶段均居于同类最低的前1/10。

近一年收益为11.12%,任职以来最大回撤为-25.13%,在去年到今年业绩尤其亮眼,在去年的行情中能做到如此的超额收益实属难得,曾在23年10月31日达到同类第一的惊人业绩水平。

二、业绩归因

大类资产配置

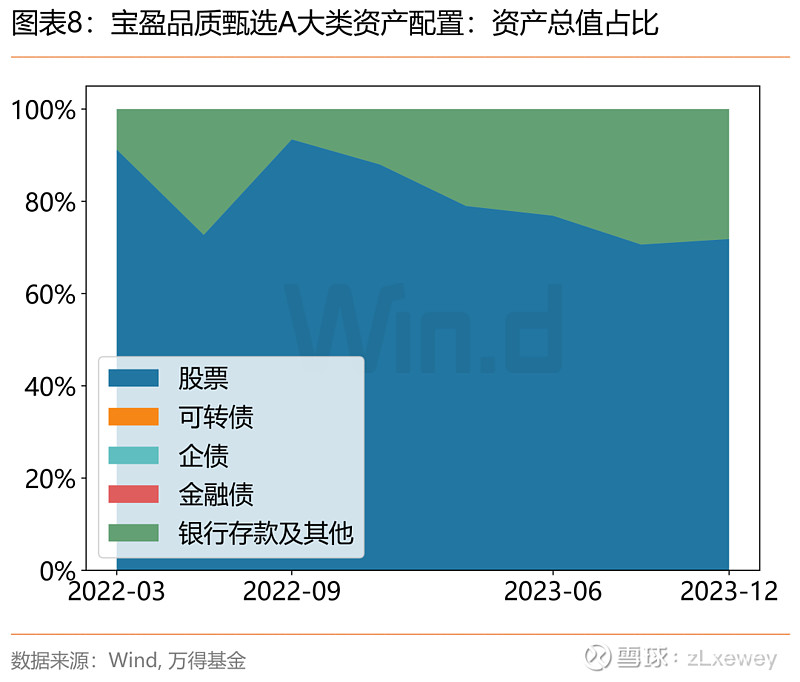

宝盈品质甄选A通常不配置债券,曾在2022年9月至2023年3月配置了少量国债。

主要配置股票股票仓位近两年缓步下移,2023年底降至71.83%。对此,杨思亮称,对美国衰退期尾部风险有点担忧,这是维持70%中等仓位的重要原因。由于美国仍是全球经济引擎,因此一定程度上美国发生极端风险事件时,大家很难独善其身。

行业配置

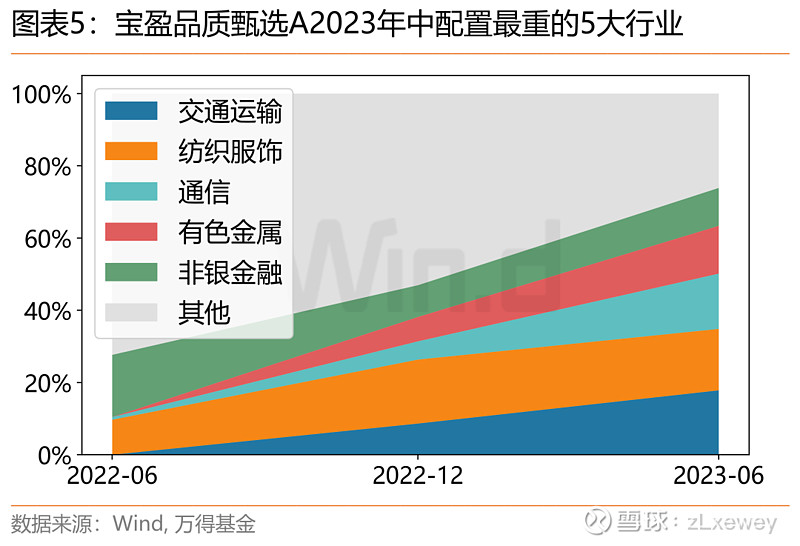

杨思亮很注重组合回撤控制,不赌单一赛道,行业配置均衡。2023年中,宝盈品质甄选A没有一个行业配置超过股票1/5,而且前五大行业相关度低,这为控制组合波动奠定了基础。

另外,基金对港股配置较重,2023年后三个季度,港股持仓占比均在四成以上,2023年底为44.3%,这也提升了资产组合的分散度。

杨思亮前几年以善于管理消费主题基金著称,宝盈消费主题、宝盈品牌消费A仍保持着出色业绩。但是经过近几年的沉淀,杨思亮已是全行业、跨市场配置能手,当然这也对基金经理的能力圈提出了更高的要求。

选股能力

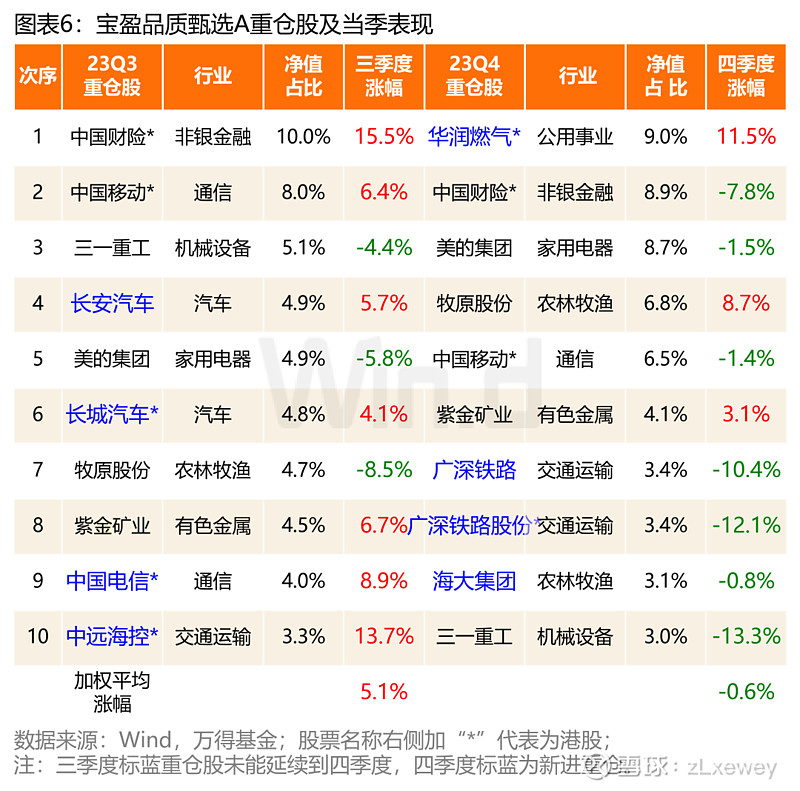

宝盈品质甄选A重仓股表现亮眼,3季度重仓股加权平均上涨5.06%,4季度小幅下跌0.63%,显著跑赢万得全A和恒生指数。

值得一提的是,基金3季度重仓股包含5只港股,4季度包含4只港股,主要为高股息个股。

杨思亮表示,2023年以来,高股息风格具有绝对和超额收益,尤其港股市场,这说明在整体利率下行、海外风险波动较大的背景下,相关个股吸引力逐渐增强。2023年,杨思亮把握住了因国企改革深入推进,“中特估”的行情,重点关注了央企国企改革中的投资机会,显著跑赢了沪深300和业绩比较基准。

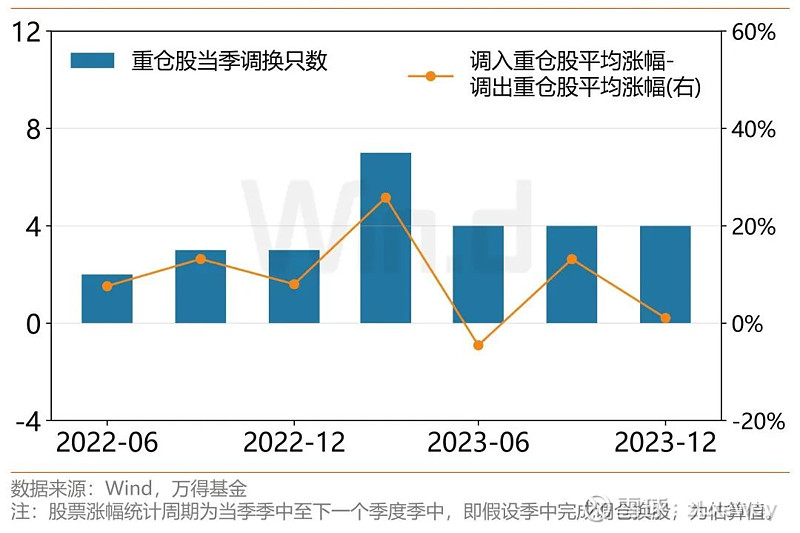

WIND数据显示,2022年2季度至2023年4季度的7个季度,宝盈品质甄选A平均每季调换3.8个重仓股。其中只有在2023年2季度,调入重仓股跑输调出重仓股,其余6个季度调入重仓股均获得超额收益,调仓换股精准。7个季度,调入重仓股平均跑赢调出重仓9.18个百分点,对收益贡献显著。

杨思亮曾表示,“我们的组合围绕绝对收益的目标,重点聚焦两大类标的:

第一类是存量状态里的资本配置,到底能兑现多少分红或回购;

第二类是能够讲出高质量成长逻辑的公司。作为中小股东,我们当然希望能找到一个处于高速成长期且商业模式很好的标的,它能持续兑现盈利,并具有一定估值弹性;若找不到,我们退而求其次,接受存量经济的几个特征,转向资本配置。”

近期一次访谈,杨思亮称今年做投资需要关注海外经济情况,到底是软着陆,随后进入一轮新周期,还是周期性衰退,都可能会对全球资本市场产生影响。

当前阶段更愿意去关注确定性,关注现金流和资本配置能力,例如类似高股息或者潜在高股息的资产,包括现在重点关注的“五朵金花”,钢铁、交运、电力、公用事业等,他认为这些资产在当前的时代背景下更具吸引力。

如果继续看好今年上半年红利高股息和央企改革的投资价值,可以保持关注。

三、人格认知

杨思亮在2011年6月至2014年4月期间曾任大成基金研究员,2014年4月至2015年4月期间曾任大成创新资管专户投资部投资经理助理,2015年4月加入宝盈基金,历任研究员、专户投资部投资经理助理、投资经理,2018年3月3日开始管理宝盈睿丰创新混合并由此开启经理生涯,当前在管6只公募基金,管理总规模50.19亿元。

聚焦供给侧竞争优势

杨思亮表示,随着经验积累与投资时间拉长,结合自身禀赋与能力圈,聚焦“供给侧竞争优势”似乎更适合自己。

他进一步阐释,在实际投资过程中一个显著现象是:一个行业在景气度好的时候,大家纷纷入场,导致竞争格局恶化,使得红利期迅速衰退,后续股价也相应表现惨淡。

“归根结底,关键在于企业与企业之间的差异化不够明显。”杨思亮总结指出。

成长风格转变为价值,偏好高股息

他强调以DCF(Discounted Cash Flow,自由现金流折现)来理解投资。简单说,就是把企业未来特定阶段内的折现现金流加起来,计算企业的内在价值。企业价值的核心在于其未来的盈利能力,而这体现为经营活动带来的现金流。早年巴菲特明确提出,理论上DCF是最正确的企业估值法。而DCF在评估实践中亦被广泛应用。

“我的工作就是尝试尽量去理解什么是真正的DCF。”杨思亮指出,“2020年之前我们更多是从DCF的分子端去理解行业、商业模式、企业文化、现金流,但这几年对市场和行业解释力度比较大的,反而是分母端的一些逻辑变化。”

基于此,他近年来投资思路从成长转向价值。在无风险利率长期下行,高息固收资产供给减少这样的大环境下,权益资产中的高股息资产配置价值就更加凸显。因此,适时增加高股息、高分红企业为突出的标的,如中国移动和中国财险进入前十大重仓股。

值得注意的是,杨思亮对同属金融业的银行板块更多几分谨慎和敬畏。他表示,所谓高股息一定是“可持续的”,其前提是拥有商业模式的保护。而银行是高杠杆特征非常明显的行业,其商业模式未必能保证可持续分红。因此,杨思亮更倾向于将银行归类为“服务业导向里的核心资产”,是在本轮周期中处于牺牲位置的行业,不算特别理想的投资标的。

常常自省但是保持自信

同时杨思亮喜欢和投资者交流,基本上每个月都会在平台上发帖与投资者交流自己的观点,让投资者能够随时了解他的投资风格转变以及对市场的新的看法,证明其随时还会进行自省。

正是在日趋成熟的投资框架下,杨思亮管理过的产品历史业绩优异。“以绝对收益的方式去看市场,即不是跟着市场,而是按自己的节奏走,往往能得到市场的正向奖励。”,他对自己的投资风格有着自信。

整体来看,杨思亮是一位能力域广、善于跨市场配置的基金经理,比较重视组合稳健型和安全边际,具有一定宏观择时能力,选股上微观视角和周期宏观视角相结合,精准度较高。如果您想在震荡行情做一些超额收益,同时您认可杨思亮的投资风格和投资理念,宝盈品质甄选可以关注。